今回はエクソン・モービル(Exxon Mobil:XOM)のファンダメンタル、チャート分析をやっていきたいと思います。

オイルメジャーの一角で、かつては時価総額世界一だったこともあります。GEがどこかへ飛んでいった今、ダウ平均株価構成銘柄の最も古い株にもなっていますね。

そもそもエネルギーセクターは生活必需品、ヘルスケアセクターと並んで収益率の高いセクターになっており、代表格のエクソン・モービルは当然注目されるべき銘柄です。

オイルショックやら縮小産業やらさんざん言われていましたが、結果的にはそうした低い期待値に反して一定水準の利益を出し続けたことから、多くの銘柄よりも収益率が高くなりました。

また、分かりやすく学べる動画も作りました。一緒にどうぞ。

目次(クリックで飛びます)

エクソン・モービル(XOM)の事業内容

ビジネスを3Cで分解してみましょう。

事業内訳

前提知識:石油メジャーについて

エクソン・モービルは石油メジャー最大手、スーパーメジャーの1社ですが、そのあたりの背景知識をごく簡単に説明します。ここを省略するとエクソン・モービルの立ち位置を見誤るので。

本もたくさん出ているので読んでみることをおすすめします。

特に下の石油の帝国はエクソン・モービルを主題としたノンフィクションなのでおすすめ。エクソン・モービルの交渉力(採掘権獲得)がいかに強いか分かります。

石油メジャーというのは何かというと、

国際石油資本(こくさいせきゆしほん)または石油メジャーとは、資本力と政治力で石油の探鉱(採掘)、生産、輸送、精製、販売までの全段階を垂直統合で行い、シェアの大部分を寡占する石油系巨大企業複合体の総称。

出典:Wikipedia

こうですね。

石油事業の「川上(上流)」と呼ばれる原油の探鉱・開発・採掘から、「川下(下流)」と呼ばれる石油の精製・販売までを一手に行う垂直統合型のビジネスモデルを持つ企業。

逆に採掘や精製のみをする企業を独立系石油企業というそうです。

石油ビジネスと言っても別に難しく考える必要はなく、油田の開発権を取得した企業が油田の調査・探鉱を行って、採算が取れるのであれば開発に着手します。

採掘された原油は製油所に輸送され、精製されて石油製品(ガソリン、灯油など)として販売されます。

当然ながら、川上の方が利益率が高くなりますが、油田開発には莫大な投資が必要なのでリスクも大きくなります。

特に巨大な石油メジャー7社はセブンシスターズと呼ばれ、1900年から長らく世界の石油市場を独占し、コントロールしてきました。

一方で、もう一つ石油ビジネスの主要プレイヤーがいますよね。中東=産油国と、彼らが中心となって結成された「OPEC」です。

今や世界の石油市場のうち4割を抑えるOPECは、1950年以降の資源ナショナリズムを背景に台頭し、産油権限の国有化などによって石油メジャーを締め出しました。

その後のオイルショックやアジア危機による乱高下によって経営が悪化した石油メジャーは統廃合を進め、今や6社に集約されてしまいました(スーパーメジャー)。

- エクソン・モービル(XOM)

- シェブロン(CVX)

- ロイヤル・ダッチ・シェル(RDS-B)

- ブリティッシュ・ペトロリウム(BP)

- トタル(TOT)

- コノコフィリップス(COP)

現在、石油のシェアでは石油メジャーの10%程度に対してOPECは40%と圧倒しています。

また、保有油田における埋蔵量で比べると、OPEC70%:石油メジャー3%と更に圧倒的な差があるため、価格決定権はOPECに移ってしまい、不安定な中東情勢の影響を大きく受けるようになりました。

また近年はOPEC側でサウジアラムコをはじめとした石油メジャー化が進んでおり、上流から下流まで競合するようになっています。

さらに加えて、2008年頃から米国でシェールガス革命が起こりました。

これは従来のガス田ではない場所から生産される天然ガスです。

シェールガスの事業者は主に米国の中小企業なので、石油メジャーともOPECとも違う第三勢力になります。

OPECが意図的に石油を過剰供給し、損益分岐点の高いシェールガスを潰そうとしたことは記憶に新しいですね。

今も昔も、石油エネルギーは産業の血液と言われます。

かつてからの事業形態を維持する石油メジャー、政治力に振り回すOPEC、新興企業のシェールガスという勢力がぶつかり合っているというのが石油事業の現状と捉えましょう。

エクソン・モービルの事業特徴

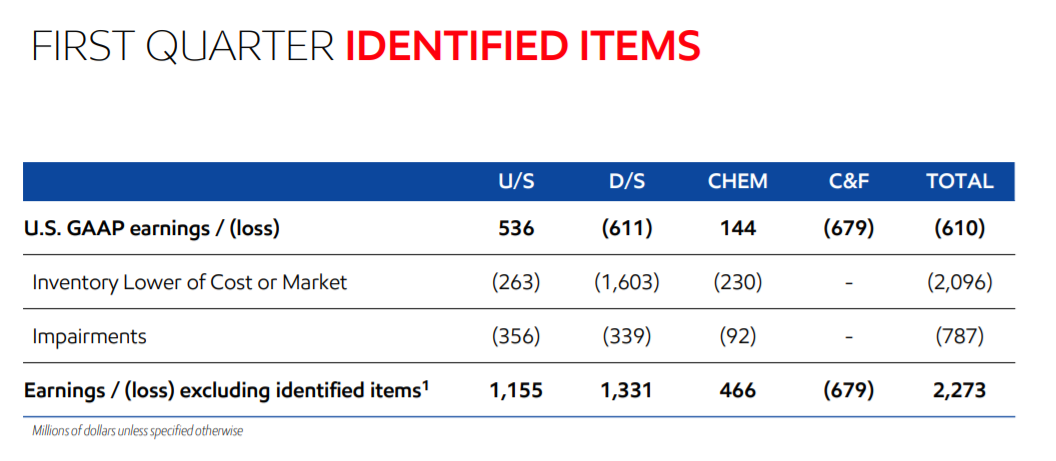

ではエクソン・モービルの決算書から、事業内容を読んでみましょう。といっても直近決算は32年ぶりの四半期決算赤字でしたが……。

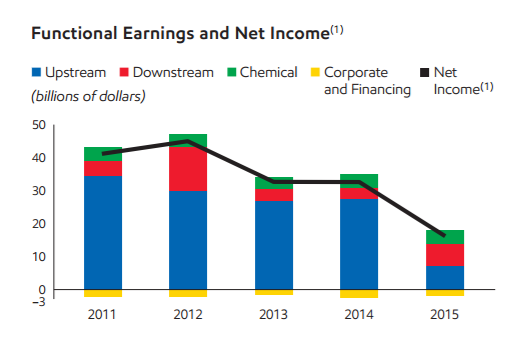

エクソン・モービルのセグメントは以下の4つです。

- Upstream:川上のことです(原油、天然ガスの探鉱・開発・採掘)。エクソン・モービルの利益の大半を占めていますが、直近は原油価格低迷により米国内赤字転落、国外はまだ黒字ですが前年から大幅減です。

- Downstream:川下のことです(石油、ガスの精製・販売)。大きな数字には見えませんが、競合比較だとこれでもかなり高いほう。赤字になっています。

- Chemical:化学部門。石油化学製品中心。前年から落ちていますが黒字をキープしています。

- Corporate and Financing:コーポレート

石油メジャーは定義上、みんな川上と川下を持っているのですが、基本的に稼ぎ頭は川上のほうです。

エクソン・モービルは川上7~8割、川下2~3割という感じですが、例えばシェブロンだと9割が川上に、ロイヤル・ダッチ・シェルだと2割弱川上になります。

川上は原油高で儲かり(販社に高く売れるから)、川下は原油安で儲かる(安く原油が仕入れられれば差益が大きくなるから)構造です。川下は川上のリスクヘッジなんですね。

川下のガソリンスタンドはEssoやMobilなどですが、日本ではエネオス(ENEOS)に統合されています。

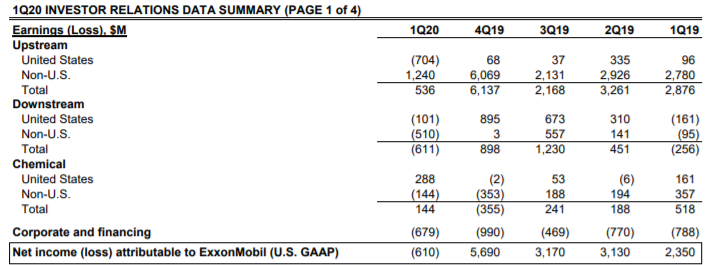

あと数字がおかしいと思うかもしれません。昔は売上内訳が出ていたのに、今は利益内訳しか出てないのです……少し古いのですが15年のアニュアルレポートから引用。

(出典:エクソン・モービル IR)

この動きは原油価格と完全に一致。

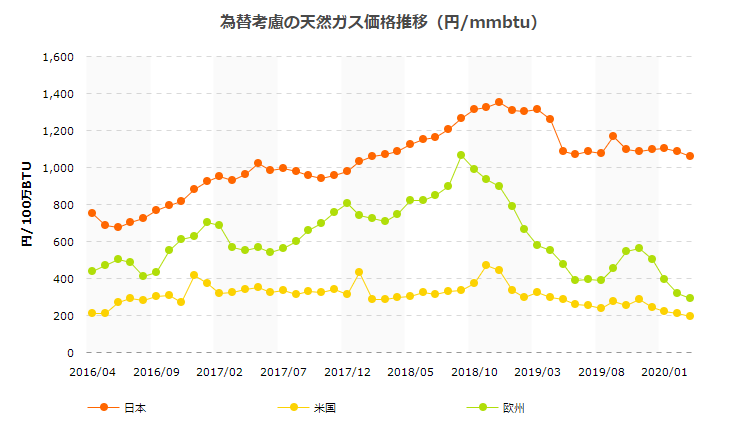

一応、天然ガス価格も重要で、原油と似たような動きをします。ただ原油より需給がタイトですので、値下がりは少なめです。

エクソン・モービルの経営

OPECの石油減産合意以降、シェブロンなどの競合と比べて戻りが遅いと言われるエクソン・モービルですが、この会社の経営は非常に「保守的」と言われています。

それは川下比率が他の石油メジャーより高いためです。原油安の状況でエクソン・モービルは無理な投資をせず、リスクを取らない立ち回りをしています。

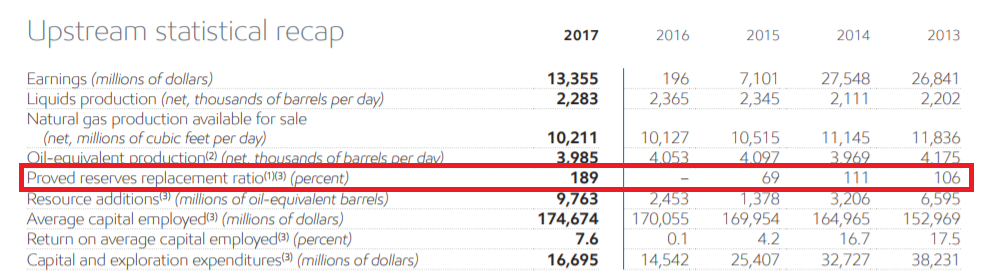

また、石油メジャーの事業安全性を測る指標について理解しましょう。確認埋蔵量(proved replacement ratio)です。

これは新たに手に入れた油田と採掘した油田の比率で、100%を超える=消費するより多くの油田を手に入れたと言えます。

エクソン・モービルは過去20年以上ずっと100%を超えており、これは他社と比較して傑出しています(15年、16年は100%を切ってしまいましたが)。

(出典:エクソン・モービル IR)

また、油田の半分は北米、3割がカナダ、残りその他です。

世界各国に油田は分かれていますが、主力だった北米油田は成熟段階にあります。かといってその他の地域の油田は多くが政府管理下にあり、石油メジャーにとっては新規採掘が非常に難しい情勢です。

ロイヤル・ダッチ・シェルはクリーンエネルギーへ進出を早めていますが、エクソン・モービルは米国でホットなシェールガスへの投資を加速しています。

逆にクリーンエネルギーへの進出は遅れているほうですが、米国のシェールガスは国策ですからね……。

競合

先程の繰り返しになりますが、大局から見た競合としては以下のようになります。

- 同業者(シェブロンやロイヤル・ダッチ・シェルなど)

- OPEC、中東国

- シェールガス

- エネルギー(石炭や天然ガス)

- 代替エネルギー(太陽光、風力など)

同じ石油メジャーと比較してエクソン・モービルの特徴は上流下流のバランスが良く保守的であるところ。

ロイヤル・ダッチ・シェルとシェブロンについては分析済です。

エネルギーはシーゲル銘柄(セクター)でもありますので、それぞれ記事を見て比較してもらえればと思います。

市場

石油価格については以前記事を書きました。

近年は中東国のシェールガス潰しもあって価格が落ちましたが、一時よりは持ち直してきています。

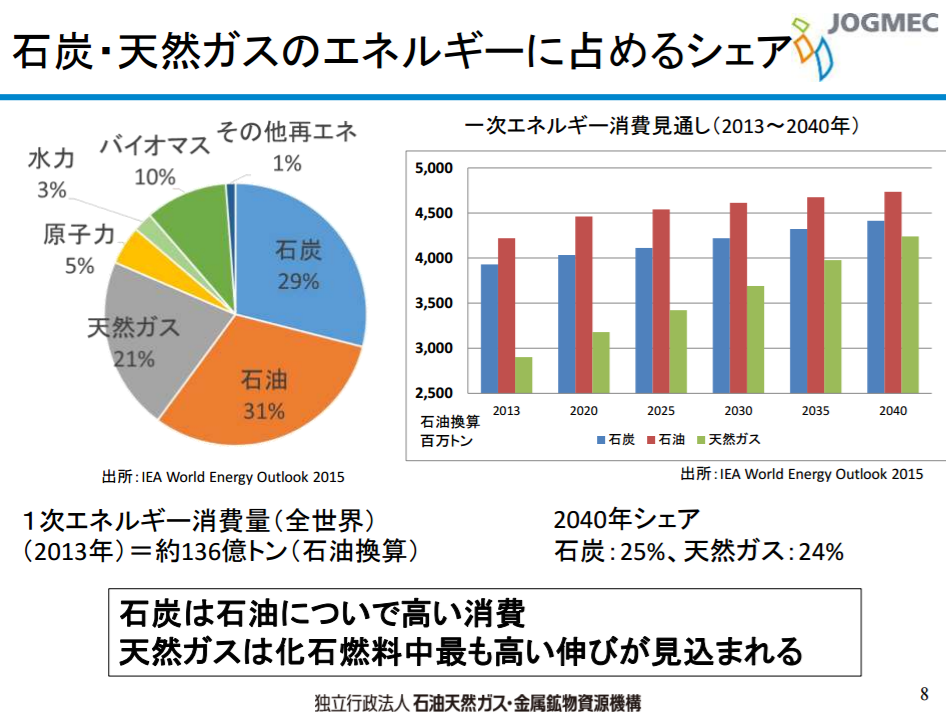

将来的な代替エネルギーの台頭はあるものの、当面は新興国での需要が継続するものと見られています。

(出典:JOGMEC)

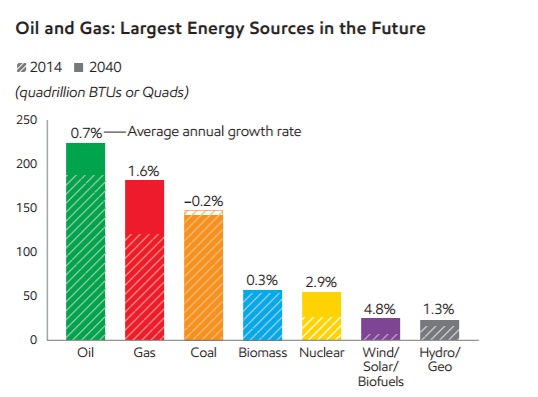

エクソン・モービルの決算だと2040年まで年0.7%の成長率だそうですね。あまり高くない成長率です。

(出典:エクソン・モービル IR)

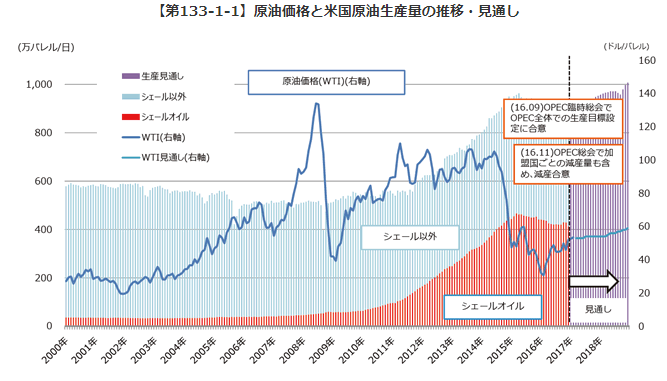

米国シェールガス動向は以下のようになっていて、急激な伸びが見えますね。今や原油生産量世界一は米国です。

(出典:エネルギー庁)

リスク要素

リスクは多いですが、項目としては昔からそう変わっていないように見えます。

一時的なリスクの表面化はむしろ絶好の買い場になるものですので、見極めが大切です。

石油価格の変動

これは言うまでもなく。

エクソン・モービルは売上が倍になったり半分になったりする会社ですが、全部原油価格が原因です。

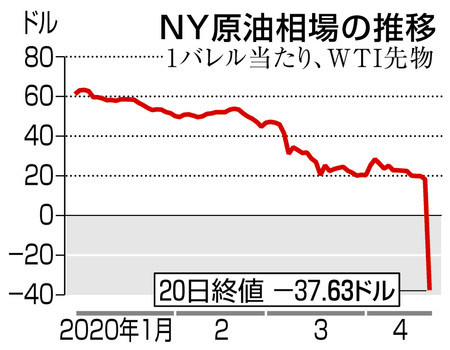

まして原油先物がマイナスを記録するという前代未聞の事態が起きたばかりですから、リスクは非常に高いと言えるでしょう。

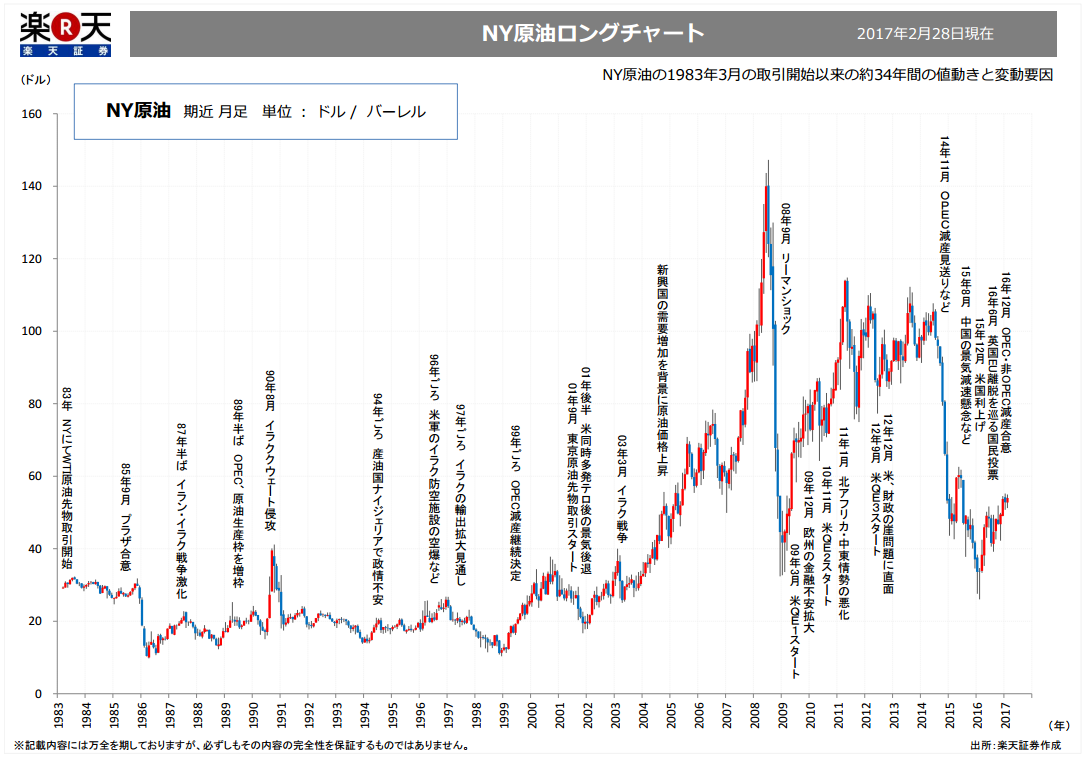

ただ、長期的な石油価格はどちらかと言うとむしろ上がっており、一時的なニュースでの下落は買いのチャンスと見るべきです。

(出典:楽天証券)

天然ガス、石炭及びシェールガス革命

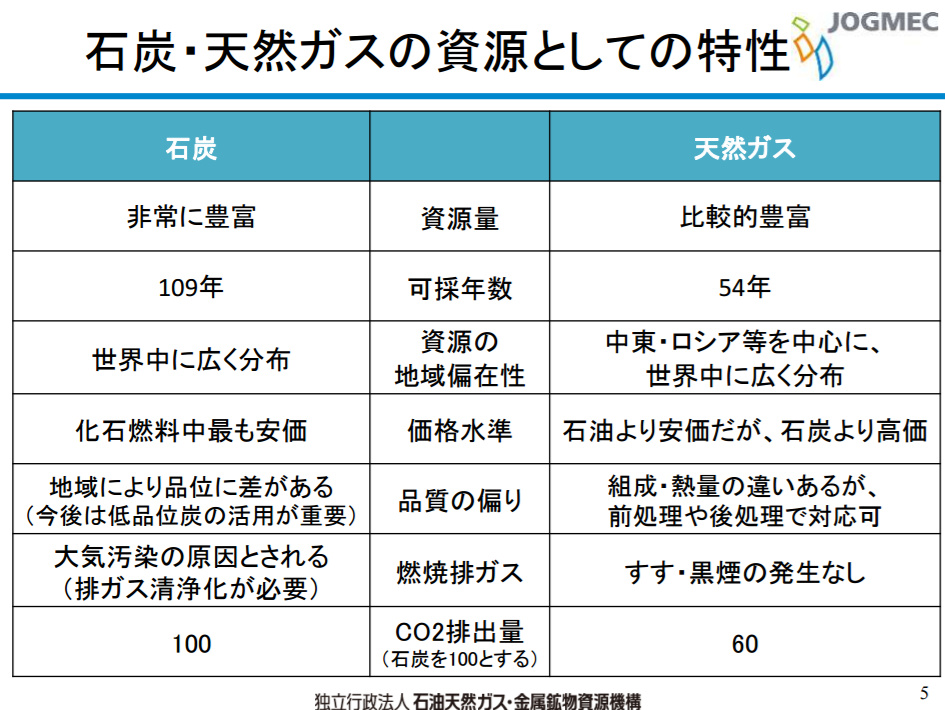

今競合している化石エネルギーですが、それぞれに特徴があります。

石炭は世界中で取れることから安定供給が可能なこと、安価であることが強みです。天然ガスは化石エネルギーの中で環境優位性が高く、市場成長率が一番高いです。

(出典:JOGMEC)

とはいえ、そもそもこうしたエネルギーの原料は工業加工(原油から石油に精製するような)が必要なので、設備投資が大きくなりスイッチングコストが発生します。

化石エネルギーの中でシェアを食い合うよりも、クリーンエネルギーが掻っ攫っていくほうが現実味があるかと思います。

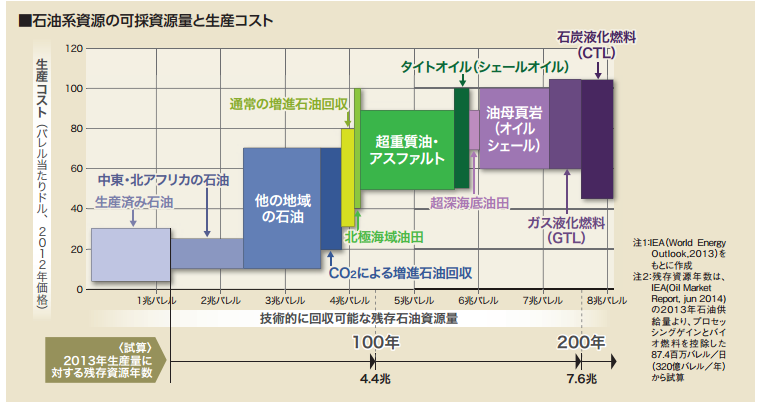

またシェールガスについては、今のところは採掘コストが石油の採算ラインより高いです。ロシアなどが増産して価格を下げると、シェール企業にとって死活問題となります。

(出典:石油連盟)

このへんは動画で詳しく取り上げました。たぶんこれを見てもらえれば理解が進みます。

原油枯渇

原油枯渇の可能性が低いことは以前の記事で見ています。可採年数は40年から縮まっていません。

代替エネルギー

持続可能な発展に向けて代替が進む次世代エネルギー。太陽光発電など、技術進展によって効率化が進んだものもありますね。

今も着々と市場が成長していて、何かのきっかけで主要エネルギーとしての地位がリプレイスされる可能性があり、潜在的な脅威として一番大きいのは代替エネルギーだと思います。

しかし、石油がダメになったとしてもエクソン・モービルを含む石油メジャーは総合エネルギー会社(商社的な立ち位置)へと変わって存続するものと見ています。

結局機械を動かすための動力は必須ですから、エネルギー事業が廃れることは考えにくいですね。

代替エネルギーの研究は予算が嵩むので、小粒な会社が代替エネルギーで事業を興しても息切れします。資金面でも強い大手が総合エネルギー会社として買収が増加しています。

実際、石油メジャーの多くはM&Aを通じて代替エネルギーを事業ポートフォリオに加えはじめています。

エクソン・モービルは保守的な性格から代替エネルギーの研究開発に当初から腰が重かったという指摘は多いです。今もそうです。

参考最良の燃料としてのエネルギー効率 – 環境への配慮の強化へ向かう大手石油会社

こうした動きは一時は自社の市場を共食いする痛みを伴います。しかし持続可能性を考えると代替エネルギーの移行は不可避です。

別業界の例で言えばネットフリックス(NFLX)は良い成功例ですね。

元々DVDの郵便レンタル事業でトッププレイヤーだった同社ですが、将来性を考え自社の市場を食うようなオンラインストリーミング配信事業へと見事に転換しました。

市場を見極めつつ「総合エネルギー企業」として事業ポートフォリオ戦略を考えてほしいものですね。

サウジアラムコの上場、中東の政情不安

様々なエネルギーが出てきた現在、今後OPECは数あるライバルの一つです。

その中で先日上場を果たしたサウジアラムコの動向は注意が必要です。

サウジアラムコが脅威なのは、彼らが川上から川下へと進出して全面的な競合になりそうだからです。

同時に、中東の政情不安やOPEC側の政治的な動きもマイナス材料です。エクソン・モービルが近年大きく採算を悪化させた原因は、結局原油安によるものですからね。

エコ社会(持続可能な発展)の浸透

90年代くらいまでの大量生産大量消費時代から、シェアリングだのミニマリストだの(日本だけ?w)流行りだしています。

日本の場合は可処分所得の減少というやむにやまれぬ事情がありますが、世界的にもエコ社会が浸透してきているのは間違いありません。

社会構造の変化というのは不可逆的かつビジネスモデルそのものに打撃を与えることが多く、徐々に浸透するため出口戦略が取りにくいきらいがあります。

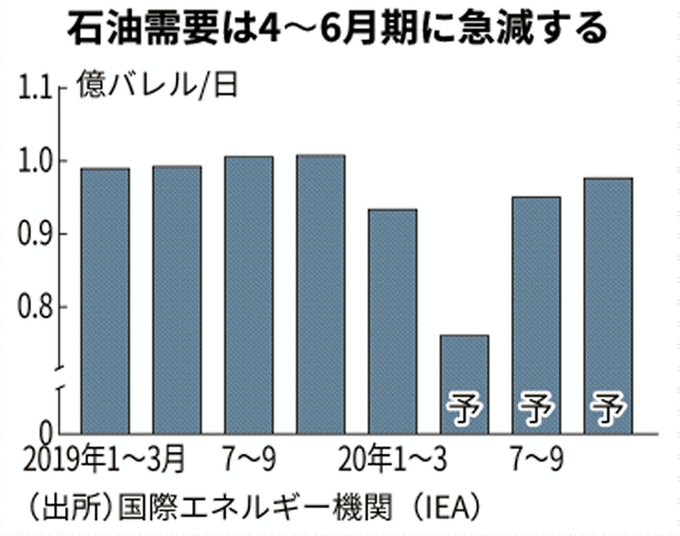

コロナ影響

もういいですかね。下期以降回復してくれると嬉しいのですが。

(出典:日経新聞)

エクソン・モービル(XOM)の財務分析

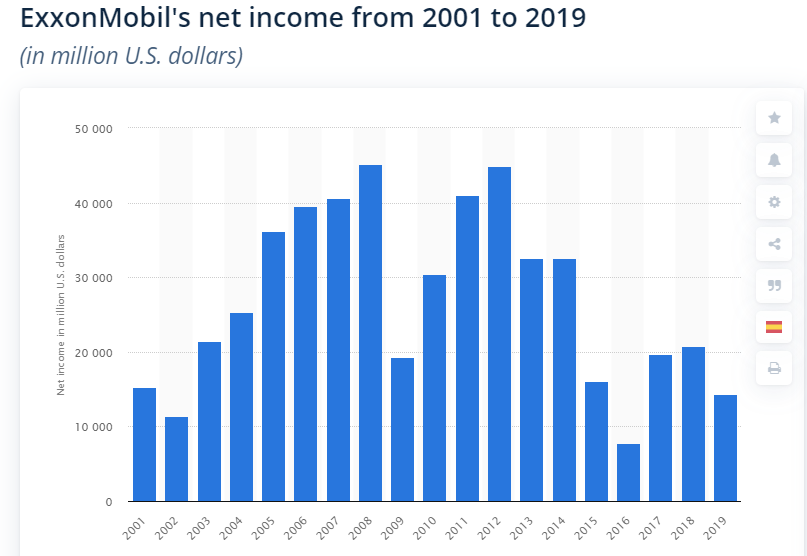

PL

逆風激しい状況を反映し、売上も利益もEPSも完全に細っています。さらに直近の四半期決算では32年ぶりの赤字です。

利益率は長く一桁台で、あまり良い業績とは言えません。

もう少し長い期間の売上推移を見ると、リーマンショックのインパクトも半端じゃないです。4600億ドル(≒50兆円)の売上を持つ企業が、1年で半減するという……。

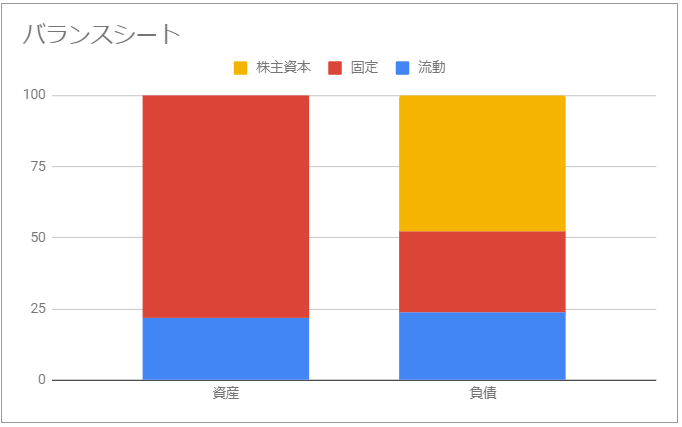

BS

油田があるので固定資産が大きくなるのはしかたありません。

しかし、案外借金は小さく自己資本比率はずっと50%で横ばいです。財務体質は堅牢であることが分かると思います。

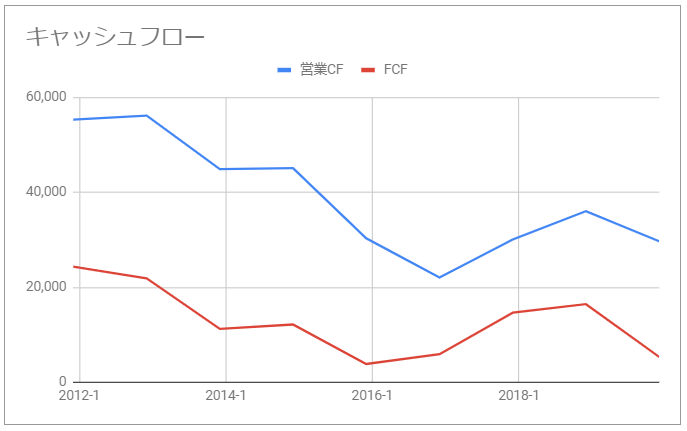

CF

フリーキャッシュフローは常にプラス圏で推移しています。やはり保守的な投資をする会社ですね。

営業キャッシュフローはそこそこありますが、油田開発投資が大きくほとんど食いつぶしています。

現在は協調減産を発表したりパーミアンのシェール開発を延伸したりと事業を止めている状態なので、収入減少に合わせて支出抑制していると思います。

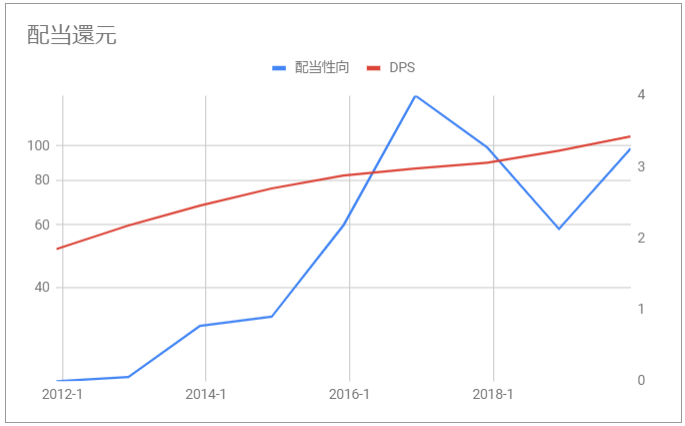

株主還元指標

エクソン・モービルは37年連続増配株でもあります。配当貴族でしたね。

この連続増配年数を超える日本企業は存在しませんが、米国には50社以上存在します。すごい。

直近決算では6月の配当支払いは据え置きとなりました。下期で増配があれば38年連続増配達成ということになります。

既に配当性向が100%超えていて余力はありませんが、高還元の米国企業なので、コロナから回復して配当継続することを願います。

直近配当利回り:7.58%

普段は3~4%しかない利回りが、今は7%を超えます。リスクを取って仕込むべきかという判断になると思います。

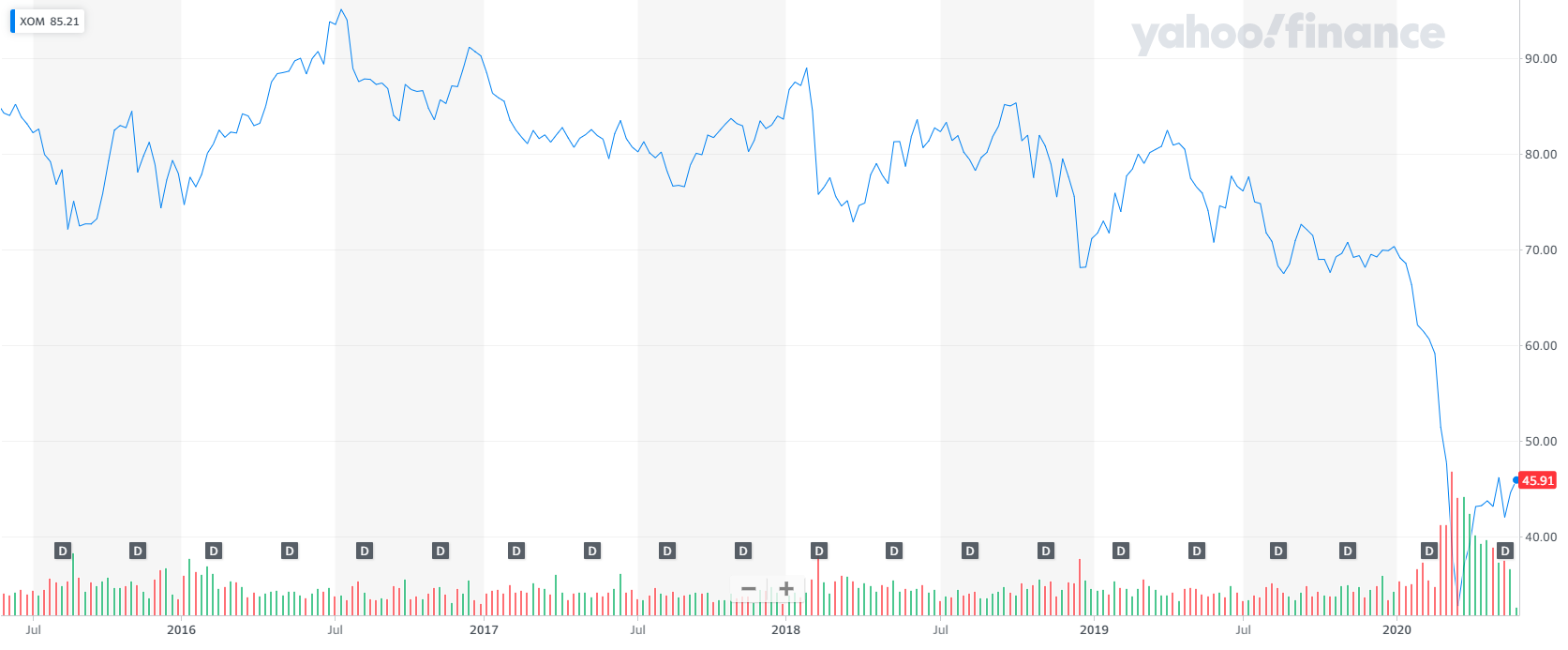

エクソン・モービル(XOM)の株価、チャート分析

とりあえずリアルタイムチャートのリンク置いておきます。

過去の最高値、最安値

- 最高値:104ドル(14年8月)

- 最安値:25ドル(97年)

ちょっと今のチャートは壊れているので参考になりませんが、2000年代から長らく55ドル~100ドルのレンジで推移してきました。

55ドルあたりは結構弾いているため、強い抵抗帯ではないかと思います。

今後の値動き予測

5年チャート

さっきの考察とほぼ一緒です。

ここ10年は70ドル~100ドルで推移してきましたが、原油暴落に合わせて下を突き抜けました。

1年チャート

1年チャートを見ると、30ドル近くまで落ちたあとリバってますね。

50ドルあたりを上限に、下値切り上げて徐々に上がっているように見えます。ただし、今は原油価格=コロナ影響次第なので、チャートを過信するのは禁物です。

エクソン・モービル(XOM)の投資戦略

まとめましょう。

- オイルメジャーの一角で、かつては時価総額世界一にもなったエネルギー企業。石油+天然ガスの事業規模はなおもトップ。

- 川上比率が高く、原油高のほうが恩恵が大きい。

- コロナによる原油安の影響は大きく、32年ぶりの四半期赤字となった。原油動向で売上が半減し、最近の利益率は一桁台と、安定性には欠ける。

- 今の株価はかなり安い。先行き不安だが仕込み時でもある。

回答

エネルギーセクターは事業継続性について昔から悲観論が多いですが、イメージよりもよほど安定していることがわかると思います。

特に今の株価はコロナ影響次第なところがありますが、一時的であればよい買い場になります。

シーゲル先生の赤本にもあるように、結局永続する企業が長期で見て高いリターンを生むわけですから、エクソン・モービルの事業を長期的に見て評価しないといけません。

エクソン・モービルはエネルギーセクターの中でも1、2位を争う優良企業であり、事業のリスクヘッジにも定評があるので、今後も手堅く生き残り、キャッシュ還元の増配&自社株買いを続けてくれると思います。

関連記事です。

動画

ロイヤル・ダッチ・シェル(RDSB)は配当金源泉徴収なしのため、米国株よりも税金が小さく済むメリットがあります。

配当控除の話です。外国株式は配当控除適用外のため20.315%の税金は確定となります。

シーゲル先生の赤本についての記事です。オススメの一冊です。

これまで調査してきた米国株の個別銘柄記事リストをまとめました! 企業名クリックで各詳細記事に飛ぶことが出来ます。

| 企業名 (リンク先は分析記事) | ティッカー | 業種区分 | 主力事業、ブランド |

|---|---|---|---|

| アマゾン | AMZN | IT | ネット小売、クラウド |

| アルファベット/グーグル | GOOGL | IT | 広告(検索)、AI |

| アップル | AAPL | IT | iphone |

| マイクロソフト | MSFT | IT | OS、Office365 |

| フェイスブック | FB | IT | 広告(SNS) |

| IBM | IBM | IT | クラウド、AI |

| インテル | INTC | IT | 半導体(PC、サーバ) |

| クアルコム | QCOM | IT | 半導体(モバイル) |

| エヌビディア | NVDA | IT | 半導体(GPU) |

| オラクル | ORCL | IT | ソフトウェア(DB) |

| オクタ | OKTA | IT | オクタ |

| シスコ | CSCO | IT | ネットワーク機器 |

| アリババ・グループ | BABA | IT | タオバオ、Tmall、アリペイ |

| テンセント | HKG00700 | IT | テンセント |

| バイドゥ | BIDU | IT | 百度 |

| ビザ | V | 金融 | 決済インフラ |

| マスターカード | MA | 金融 | 決済インフラ |

| アメリカン・エキスプレス | AXP | 金融 | 決済インフラ |

| スタンダード&プアーズ | SPGI | 金融 | 格付け機関 |

| ムーディーズ | MCO | 金融 | 格付け機関 |

| ブラックロック | BLK | 金融 | 運用会社 |

| ウェルズ・ファーゴ | WFC | 金融 | 商業銀行 |

| JPモルガン・チェース | JPM | 金融 | 商業銀行、投資銀行 |

| シティグループ | C | 金融 | 商業銀行、投資銀行 |

| ウエストパック銀行 | WBK | 金融 | オーストラリア銀行 |

| バークシャー・ハサウェイ | BRK.B | 金融 | バークシャー |

| AT&T | T | 通信 | モバイル通信 |

| ベライゾン・コミュニケーションズ | VZ | 通信 | モバイル通信 |

| ネットフリックス | NFLX | 通信 | 動画配信サービス |

| ウォルト・ディズニー | DIS | 通信 | ディズニー、ESPN |

| ジョンソン・エンド・ジョンソン | JNJ | ヘルスケア | 医薬品(ステラーラ)、バンドエイド他 |

| メドトロニック | MDT | ヘルスケア | 医療機器(ペースメーカー他) |

| アボット・ラボラトリーズ | ABT/ABBV | ヘルスケア | 栄養補助食品、医薬品(ヒュミラ他) |

| ブリストル・マイヤーズ・スクイブ | BMY | ヘルスケア | 医薬品(オプジーボ他) |

| ファイザー | PFE | ヘルスケア | 医薬品(プレブナー、リリカ他) |

| メルク | MRK | ヘルスケア | 医薬品(キイトルーダ他) |

| ギリアド・サイエンシズ | GILD | ヘルスケア | 医薬品(ハーボニー他) |

| CVS ヘルス | CVS | ヘルスケア | 薬局、PBM |

| ユナイテッド・ヘルス | UNH | ヘルスケア | 医療保険、PBM |

| P&G | PG | 生活必需品 | ビューティー(パンテーン、SK-II)他 |

| ユニリーバ | UL | 生活必需品 | パーソナルケア(Dove、LUX) |

| コルゲート・パーモリーブ | CL | 生活必需品 | オーラルケア(歯磨き) |

| コカ・コーラ | KO | 生活必需品 | コカ・コーラ |

| ペプシコ | PEP | 生活必需品 | ペプシ・コーラ |

| ゼネラル・ミルズ | GIS | 生活必需品 | ハーゲンダッツ |

| クラフト・ハインツ | KHC | 生活必需品 | チーズ、ケチャップ |

| マコーミック | MKC | 生活必需品 | スパイス |

| ホーメルフーズ | HRL | 生活必需品 | SPAM |

| マクドナルド | MCD | 生活必需品 | マクドナルド |

| スターバックス | SBUX | 生活必需品 | スターバックス(スタバ) |

| ウォルマート・ストアーズ | WMT | 生活必需品 | 大型店舗小売 |

| コストコ・ホールセール | COST | 生活必需品 | 会員制小売 |

| ホーム・デポ | HD | 生活必需品 | DIY小売 |

| フィリップ・モリス | PM | 生活必需品 | たばこ(マルボロ) |

| アルトリア・グループ | MO | 生活必需品 | たばこ(マルボロ) |

| レイノルズ・アメリカン | RAI/BTI | 生活必需品 | たばこ |

| アンハイザー・ブッシュ・インベブ | BUD | 生活必需品 | バドワイザー |

| ナイキ | NKE | 生活必需品 | スニーカー(ナイキ・エア) |

| ギャップ | GPS | 生活必需品 | GAP、オールドネイビー |

| エクソン・モービル | XOM | エネルギー | 石油メジャー |

| シェブロン | CVX | エネルギー | 石油メジャー |

| ロイヤル・ダッチ・シェル | RDS.B | エネルギー | 石油メジャー |

| ボーイング | BA | 資本財 | B787ドリームライナー |

| ロッキード・マーティン | LMT | 資本財 | ステルス戦闘機F-35 |

| ユナイテッド・テクノロジーズ | UTX | 資本財 | 航空機エンジン、エレベーター |

| キャタピラー | CAT | 資本財 | 建設機械(油圧ショベル他) |

| ゼネラル・エレクトリック | GE | 資本財 | 照明、航空機エンジン |

| テスラ | TSLA | 自動車 | 電気自動車(EV) |

| スリーエム | MMM | 素材 | ポストイット |

| デューク・エナジー | DUK | 公共 | 電力、ガス |