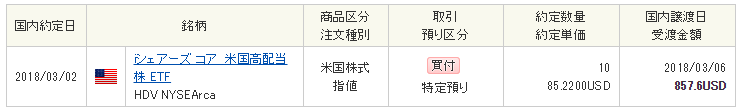

高配当ETFとして最も出来高の大きい、iシェアーズ コア 米国高配当株 ETF(HDV)を10株だけ購入しました。

ちょっと下がったとはいえまだ高値圏に違いないので、大金を投じるわけでもなく。

少しずつ買い増ししていきたいなと思っています。

以前に記事も書いていますので、よろしければどうぞ。

目次(クリックで飛びます)

高配当株としての日本株、米国株

というだけだと記事としても味気ないので、ついでにリタイアを狙って配当生活する上で、日米株どちらが良いのかという話でも書いておきます。

一長一短ありますが、税制や為替リスクを負わない意味では日本株有利、配当継続性や利回り的には米国株有利という感じでしょうか。

配当控除が大きな差

配当金には通常20.315%の税金がかかります。

内訳は所得税15%、復興特別所得税は2013年~2037年の25年間課税で0.315%、住民税5%ですね。

多くの人は源泉徴収口座で運用していると思いますので、配当金をもらった段階で勝手に差し引かれているはず。

しかし、配当金の源泉は企業の税引き後利益から払い出されているもので、さらに配当金にも課税されるのは二重課税の問題になります。

そこで、確定申告によって他の所得と合算し(総合課税)、累進課税の適用を受けることで人によっては税金を押さえることが可能になります。これを配当控除と言います。

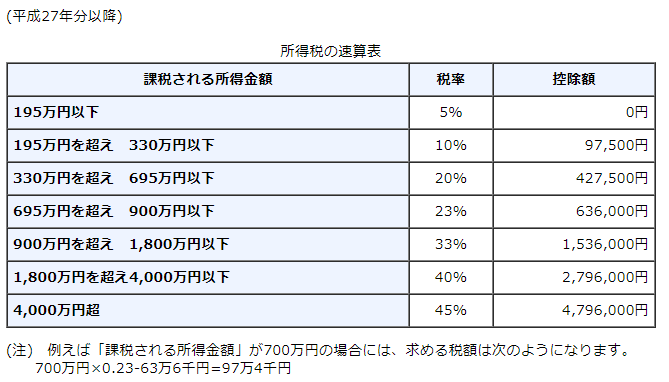

所得税の累進課税が20%未満、つまり以下の表で695万円以下なら申請すれば税率が軽減されるというわけです。

(出典:国税庁)

サラリーマンの収入がある場合は給与所得と合算されるので、あまり得をしないかもしれません(その場合は確定申告をしなければOK)。

しかし、リタイア後に配当金が主な収入になれば5~10%の税率で済む可能性があります。

例えば1億円を3%で運用して年間300万円の配当金を得られたとして、

- 源泉徴収のままにすると、約60万円が税金で持って行かれる

- 確定申告して配当控除をすると、20万円で済む

ね、全然違うでしょ。

もし年収400万のサラリーマンで課税所得が200万、配当金50万円として計算した場合でも、控除適用すると実質10%以下になります。

確定申告をすれば払い込んだお金が返ってきますので、知らない人は是非やっておきましょうね。

さて、この配当控除ですが、外国株の配当は対象に含まれません。

なぜなら配当控除というのはあくまで法人税との二重課税を調整する名目での控除なので、法人税を取っていない外国株は含まれないのです。

つまり、外国株の配当金は間違いなく20.315%が発生するということ。これが非常に痛手です。

外国税額控除の軽減額

しかも外国株は現地で既に課税されているケースがあります。

これは国によって異なるのですが、米国の場合、現地で10%配当課税されています(イギリスなど0%の国もあります)。

10%課税された原資を私達日本の個人投資家に配当金として支払い、今度は日本国がさらに20.315%を源泉徴収で持っていくと。

つまり、なにもしなければ約30%が税金になります。日本株は安ければ5~10%ですので、非常に大きな差ですね。

もちろんこれも二重課税ですので、軽減税率として外国税額控除というものがあります。

ちょっとややこしい計算式なのですが、

控除限度額 = 所得税額 × 国外所得総額(外国株の配当金など) ÷ 所得総額

こうなります。これで米国株ならば現地課税された10%が最大で取り返せるというものになります。

所得税が絡むので、サラリーマンであれば返ってくるお金は多くなりますね。

例として、所得総額400万円、所得税額30万円、米国株の配当金50万円とした場合、37,500円が最大還付金額になります。

現地課税が10%なので50万円×10%=5万円が取られているわけですが、そのうち3.75万円は戻されます。

この例だと課税としては23%くらいでしょうか。年収が倍あれば全部返ってきますね。

配当の安定性とバーター

このように、税制上は日本株が大きく優位です。

一方で日本に高配当株は少なく、不景気になると切ってしまうところも多くあります。ビジネスの長期継続性と合わせて不安定な面も拭えません。

和波が日本の高配当株をあまり持っていないのは、現状の株価が高くて手が出せないからというだけですが、配当金生活をするなら、その国の株はある程度持っておいたほうが良いのではと思います。

うまく調節していきたいですね。

配当控除、外国税額控除とも知らないと損をする制度です。確定申告をしなければ源泉徴収して終わるだけなので、メリットがある人は必ず確定申告をするようにしましょう!

また、日経やS&P500連動のインデックス投信の多くは分配金を出さないので、都度課税がされるものにはなっていません。

配当金でその月を暮らしていくには不向きですが、考えることは減ります。

自社株買いと配当も同じ話が出来ます。理論上は自社株買いのほうが課税が繰り延べ出来る分だけリターンが大きくなると期待出来ますが、どうでしょうか。

毎月分配型であれば今回のケースと同様に課税がされます。

ではでは。