最新情報をまとめて動画化しました。直近1か月で半値に落ちていて、今後の方針を検討する上で参考になりそうな情報をたくさん載せているので、是非ご覧ください!

チャンネル登録もよろしくね。

また、以下の記事内容は古い部分が多くなります。参考程度に……。

ポートフォリオを考える上で一度は考えるであろうREITについて考察します。

先に書くと読んでもらえなさそうですが、結論としてはREITはETFで揃えれば十分だと思いました。

REITとは?

REITの仕組みはこちらの投資信託協会のサイトをください。

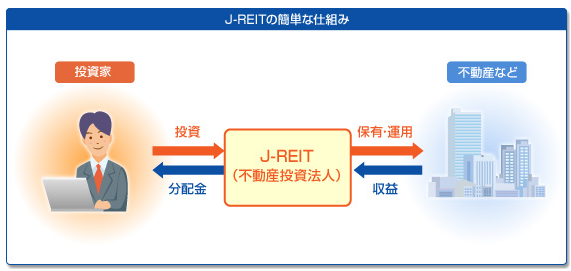

REIT:Real Estate Investment Trust(不動産投資信託)の略称。以下のように、投資家から集めた資金を不動産で運用し、賃料収入等を分配金として配る仕組みです。

(出典:投資信託協会)

投資信託に分類されますがETFのように上場しており、市場で売買が可能です。証券化したことで、本来高い不動産が小口から購入出来るようにし、広く投資家を募って不動産を保有・運営する仕組みになります。

REITの魅力

高い分配金でチャリンチャリンとお金が入る

継続的なインカムゲインはREITの魅力です。まあ今の私にとってはそこまで重視しているポイントではありませんが、もう少し年をとってから安定的な定期収入を狙おうとした際、国債や株よりも高利回りな資産ということで、REITは候補になるでしょう。

今、J-REITと米国REITの利回りは共に平均4%以下という感じです。

四半期レポート 今後の米国リート市場の見通し(2015年4月)

税制上の優遇

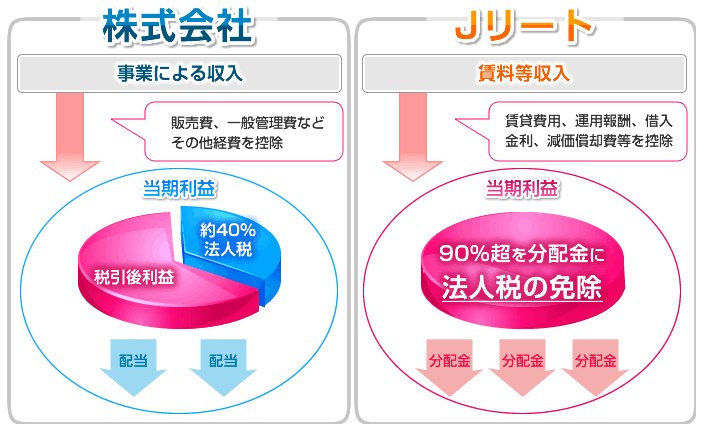

REITには株式会社の運営にはない税制上の優遇処置が取られています。その仕組みがこちら。

(出典:SBI証券)

株式会社の出す配当金は約40%の法人税が課せられた後の利益を分配しています。しかしながら、REITは分配金を90%以上出すことで法人税が免除され、全額を分配金に回すことが可能となります。なお、分配金の源泉は賃料収入です。

不動産はインフレに強い

インフレ時、不動産の価値は上昇し、同時に賃料も上昇することから、不動産はインフレに強い資産と言われています。インカムゲイン、キャピタルゲイン共に上昇するということですね。

現物不動産にないREITの強み

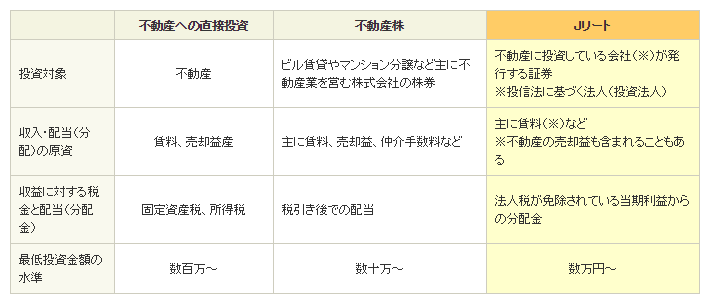

不動産はアセットアロケーションにおいて欠かせない資産区分で、常に一定分はポートフォリオに組み込んでおきたい資産です。

しかしながら、現物不動産の購入は数百万ものまとまったお金が必要になります。購入が難しいなら当然売却も簡単ではありませんし、維持費も手間もかかります。そもそも素人がいい物件を当てるのは至難の業です。そんな現物不動産の問題点をREITは一挙に解決するのです。

(出典:SBI証券)

少額から投資可能

上の仕組みで見た通り、小口での投資が可能となっており、実際に一口数万~となっています。間口の広さは流動性を生み、売却も容易にしています。

投資対象の分散=リスクヘッジ

いい物件もあれば悪い物件もある、これはプロの世界でも同じことです。

現物であれば資金の限りある範囲でのみ物件を持つことしか叶いませんが、REITは分散して多数の不動産に投資することで、全体の中でリスクを抑えています。特定のテナントが退去したから大赤字、みたいなことにはなりません。

管理は一切不要

現物不動産を管理運営すると、こんな面倒がありますよね。

- 入居者の募集

- 定期的なメンテナンス、修繕、管理

- 賃料の回収

- トラブル対応

もちろんREITではこれらを管理会社に委託してしまっているので、全く考える必要はありません。

流動性の確保=売りたい時に売れる

これが大きいですよね。数百万出してくれる買い手が見つかって、各種手続きを経て2か月後くらいにやっと売却出来る現物と違って、市場で取引されているREITは売ろうと思えばいつでも売れます。

換金性が高いことは投資の柔軟性を増すことに繋がりますので、重要なポイントなのです。

利回り4%程度ならJ-REITでなくても良くね?

とはいえ、色々調べたのですが、あんまりJ-REITに投資する価値が見えませんでした。

先ほども出したのですが、特段価格が高いわけでもない現在で、利回りは平均4%程度しかないのです。これをリスクリワードで釣り合うと思うかどうかですね。

出来高は三桁台、そしてなにより日本は人口減少国家で不動産に明るい材料があまりありません。為替リスクがない点はありますが、特筆すべきほどのことではないです。

4%の利回りなら

株の方がいいんじゃないかと思います。

株が難しければETFです。流石に4%は取れませんが、REITより諸々のリスクが低く、そこそこの配当金と値上がり益を狙えます。

日本の不動産事情

人口減少

不動産の価格変動だって需要と供給の理屈が通ります。

大半の「今後の予測」は当てにならないものですが、人口については未来に渡って非常に正確な数値を出すことが可能です。

さて、以下は以前書いた記事ですが、日本はどんどん人口が減少していく国です。

例えば賃貸の住居を考える場合、人口が減ったら当然買い手が減りますよね。しかも空き家がたくさん出来て新築の潜在的な値下げ要素になるわけです。持ち家信仰が薄れてきたのは好材料かもしれませんが、平均給与もどんどん下がっていますし、賃料の高いところには住めなくなるはずです。

自然災害のリスク

日本は世界有数の自然災害国家です。

オフィスビルでは東京の一極集中が続くと思われますが、いつか来ると言われている首都直下地震や東海地震は間違いなく不動産市場にマイナスの影響を与えることになります。

J-REIT市場に投資出来るETF、インデックスファンドで十分

以下はJ-REIT全体に投資出来るETFになります。信託報酬も0.3%以下程度で安いですし、不動産セクターへの投資自体を目的とする場合はこれでもいいのかも……。

- MAXIS Jリート上場投信(1597)

- (NEXT FUNDS)東証REIT指数連動型上場投信(1343)

- 上場インデックスファンドJリート隔月分配(1345)

インデックスファンドはこちら。安いところはだいたいいつも同じです。

- ニッセイJリートインデックスファンド

- eMAXIS国内リートインデックス

- たわらノーロード国内リート

うん、利回り3%確保出来ていますし、不動産セクターをポートフォリオに加えようと思うなら、こっちでいいでしょう。

海外REITを選ぶべき理由もそんなに……

J-REITのポイントの一つである法人税免除はもちろん日本オリジナルのアイデアではありません。元々REITは米国で開発されたもので、同じ仕組みが用意されています。しかも市場規模は日本の10倍近くで、50兆円を超えています。だからなんだって話ですがw

実は平均のインカムゲインはJ-REIT以下

平均したところのインカムゲインは大体の時期で日本と同じくらいです(3%台)。利回り目当てで買うなら、為替変動を避けられる分J-REITで良いのです。

安定性+将来性 キャピタルゲインが狙えるものの

米国は人口増加が見込め、不動産市場も基盤が強固になっていくと予想されます。グローバルに投資するなら米国以上に人口増加している国もたくさんあります。

安定性+将来性というキャピタルゲインが(J-REITと比較した)海外REITの魅力です。というより投資目的をキャピタルゲインに置かないと戦略とズレが生じてしまいます(隠居後の配当収入にはあまり向いてないということですねw)。

とはいえ、米国において不動産市場はネガティブなイメージが残ります。リーマン・ショックの原因となったサブプライムローン問題で落ちてしまった米国不動産市場は、堅調に復活しつつあるものの、未だに株式市場ほどの成長は見せていません。

リスクはあるのに利益はイマイチなら、投資する理由になりませんよね。キャピタルゲインを狙うなら株でいいと思いますし、インカムゲインを狙うならJ-REITあるいは株のETFでいいです。つまるところ、固有のメリットが見当たりません。

具体的な投資先

一応、以下が海外REIT人気トップ3らしいのですが、信託報酬が1%越えてて話になりません。

- フィディリティ・USリート・ファンドB

- 新光US-REITオープン

- ラサール・グローバルREITファンド

<購入・換金手数料なし>ニッセイ グローバルリートインデックスファンド

インデックスファンドならこれ。コスト0.45%で先進国、新興国ともにカバーしています。素晴らしい。

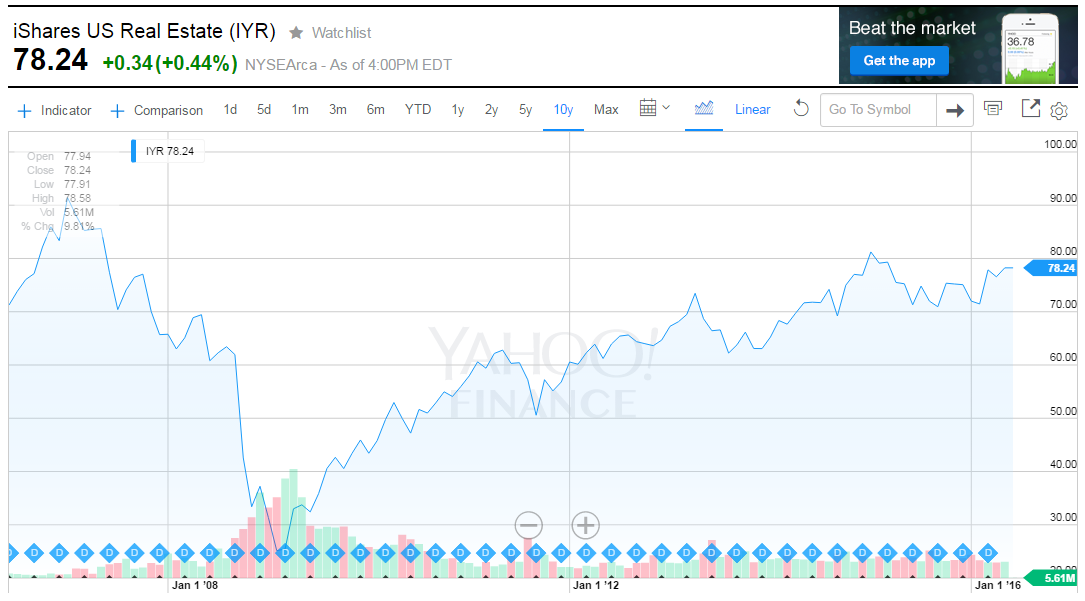

【IYR】iシェアーズ 米国不動産 ETF

米国不動産をベンチマークとしたETFです。詳しくは以下をご確認ください。

- ティッカー:IYR

- ベンチマーク:ダウ・ジョーンズ米国不動産指数

- 基準価格:78.24ドル

- 信託報酬:年率0.46%

- 設定日: 2000/06/12

- ETF純資産総額:4,126百万(米ドル)

- 月間出来高:16,278万株

- 分配:四半期毎(利回り4.63%程度)

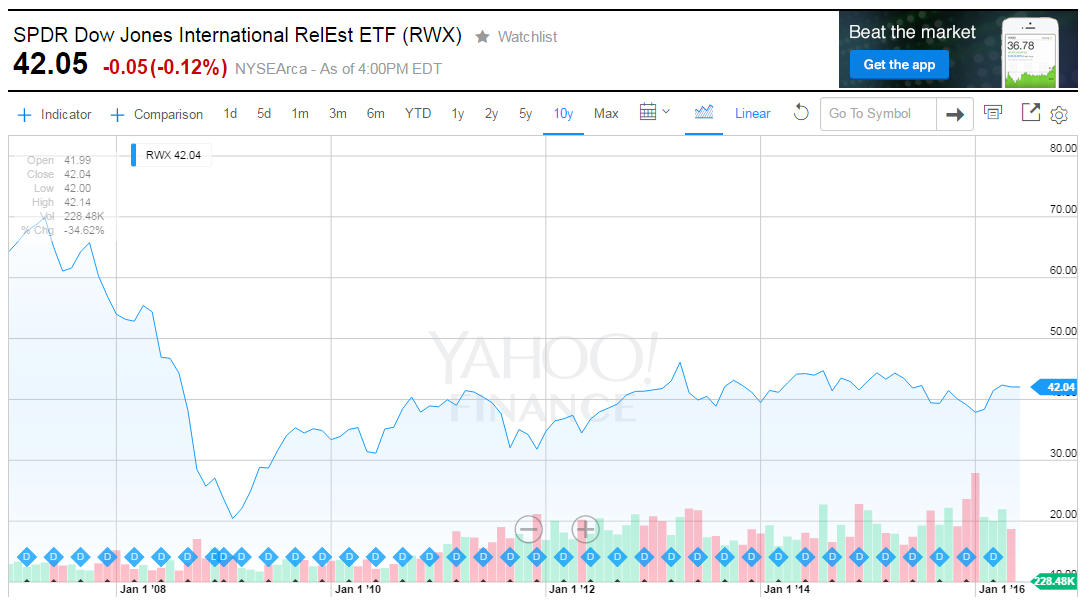

【RWX】SPDR ダウ ジョーンズ インターナショナル リアル エステートETF

米国を除く不動産市場への投資はこちら。

- ティッカー:RWX

- ベンチマーク:ダウ・ジョーンズ・グローバル(除く米国)セレクト・リアル・エステート・セキュリティーズ指数

- 基準価格:42.05ドル

- 信託報酬:年率0.59%

- 設定日: 2006/12/15

- ETF純資産総額:4,788百万(米ドル)

- 月間出来高:1,470万株

- 分配:四半期毎(利回り1.53%程度)

構成国は日本(23.1%)、英国(14.5%)、オーストラリア(13.7%)、カナダ(10.7%)、フランス(10.5%)、香港(7.6%)……と続きます。

【RWR】SPDR ダウ ジョーンズREIT ETF (RWR)

コストの安い米国REIT連動ETF。

- ティッカー:RWR

- ベンチマーク:ダウ・ジョーンズ U.S.セレクト REIT 指数数

- 基準価格:94.15ドル

- 信託報酬:年率0.25%

- 設定日:2001/04/23

- ETF純資産総額:3,698百万(米ドル)

- 月間出来高:540万株

- 分配:四半期毎(利回り4.36%程度)

利回り高wwインカムゲイン目当てでもこれでいいっすねw

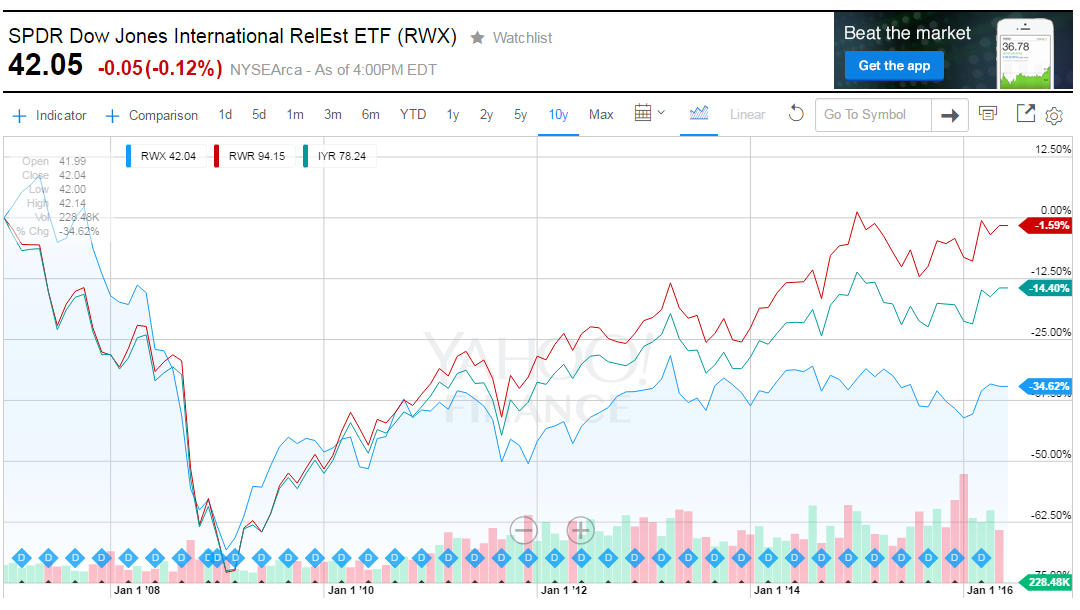

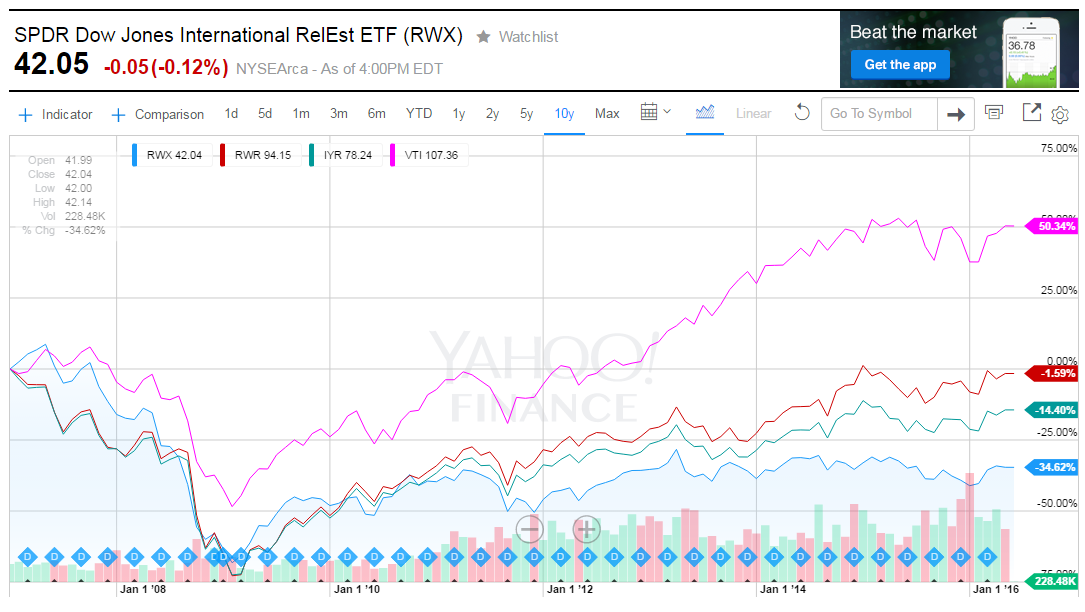

比較

3つを比較するとこんな感じです。赤がRWR、緑がIYR、青がRWXです。

実はリーマン前まで戻っていないことがわかります(株価がリーマン超えしたのと対照的)。

さらに米国全土に投資出来るVTIを追加してみましょう。株の圧勝です。

超高利回りREITについて

先ほど挙げた人気トップ3が、どれも20%近い利回りと書かれていて驚いた人いるんじゃないでしょうか。これ、カラクリがあります。

投資信託には普通分配金と元本払戻金(特別分配金)の2種類の分配金があり、後者は元本から取り崩した分配(タコ足配当)です。前者が私達がイメージする実質利回りですので、ご注意ください。計算するとやっぱり3~4%になります。世の中そんなうまい話はないのです。

購入にあたって見るべきポイント

安い局面で仕込み

もう他の株やETFと同じです。インカムゲインだろうがキャピタルゲインだろうが、安い局面で仕込むことが投資のキモです。

選ぶ際の注意

財務基盤

倒産リスクを軽視しないようにしましょう。ちょろっと調べた限りJ-REITで過去倒産は1件だけっぽいですが、上場廃止も含めると複数ありそうです。

財務分析しただけで倒産リスクが分かるというのはまずありませんが、収益率、安全比率、出来高、資産総額の推移等の数字が悪くなっていたら注意です。特にマーケット全体の平均と比較しても悪くなっていたら要注意。

物件の種類

物件と言っても、用途によって全く事情が異なるものです。例えば最近絶好調のホテルはインバウンド需要によるものですので、為替の影響に気を配る必要があります(円高になると割高な日本に来なくなります)が、賃貸住宅を投資する際に為替を見る必要はないでしょう。

主には以下の5つの種類があります。

- オフィスビル

- 賃貸住宅(住居)

- 商業施設

- 物流施設

- ホテル

この他インフラ施設や駐車場等も種類になります。これらのうち一つの種類に特化したREIT、いくつかを組み合わせた複合型(総合型)のREITがあります。

また、それぞれ特徴をまとめておきましょう→参考

- 景気敏感性:住宅<郊外型商業施設<物流施設<オフィスビル<都市型商業施設<ホテル

- テナント分散度:ホテル<物流施設<郊外型商業施設<オフィスビル<都市型商業施設<住宅

- 賃貸期間長さ:住宅<オフィスビル<都市型商業施設<物流施設<ホテル<郊外型商業施設

不動産市場って参入障壁は高いものの、外部要因によってほとんど決まってしまうようなビジネスなので、安定性は微妙です。

立地(国単位でも)

立地は重要な条件です。上でJ-REITは厳しいと書きましたが、東京都心と地方都市では成長度合いも変わってきます。

これは国単位でも同じことで、それだけ有望な市場に投資しようというのは、他の資産区分と何ら変わりありません。

また、自然災害は不動産投資をする上で頭を悩ませる問題です(なにせ下手すると一発退場ですから)。ハザードマップを見てなるべく災害の少ない地域に投資しましょう。

リスク

これまでにもぱらぱらと書いてしまいましたが、まとめておきましょう。

価格変動

分配金に目が行き過ぎて肝心の価格変動を見落とさないようにしましょう。いくら高利回りでも価格が半減してたら何の意味もありません。

倒産リスク

不動産運営は長期借入金が多く、財務上安定的でない場合もあります。賃料収入が減り続けて、スポンサーが撤退するなどした際に資金調達が滞り、倒産となる可能性があります。

お金は一部返金の可能性もありますが、投資戦略が大きく崩されるので良くありません。

賃料変動

例えばオフィスビルの賃料は数年単位で契約するため、不景気で即時賃料収入が減るわけではありません。しかし、テナントの退去や災害による被害を受けるリスクは保有年数に応じて増加していきます。

金利変動

金利には注意を払いましょう。長期借入金の多い不動産事業においては、金利上昇は収益を圧迫しますし、債券市場への資金流出を引き起こします。

上場廃止リスク

規定がありますが、資産額が少ない、出来高が少ないとこのリスクが跳ね上がるため、チェック必須。

その他のリスク

REITは出来て間もない商品ですし、今後の政治施策によっては規制がかけられる可能性ありです。

また、不動産特有とも言える事故や災害リスクには注意しましょう(ハザードマップで調べて災害の少ない地域を狙うとか、立地分散するとかしましょう)。

当ブログでは他のオススメETFも紹介しています。気になる方は以下の記事からどうぞ。

以下のリンクから直接飛ぶことも可能です。

| 銘柄名 (リンク先は分析記事) | ティッカー |

|---|---|

| VTI(米国全株式市場) | VTI |

| VYM/HDV/VIG(米国高配当セクター) | VYM/HDV/VIG |

| VWO/EEM(新興国セクター) | VWO/EEM |

| VDC/XLP(米国生活必需品セクター) | VDC/XLP |

| VHT(米国ヘルスケアセクター) | VHT |

| VBR/VBK(米国小型株) | VBR/VBK |

| VEA/VGK(米国外株式市場:先進国・欧州) | VEA/VGK |

| VT/VEU(全世界株式市場) | VT/VEU |

| VSS/VXUS(米国外株式市場:小型株) | VSS/VXUS |

| 日経平均/TOPIX/JPX400 | 1346/1348 |

| S&P500/ダウ工業株30種 | VOO/DIA |

| パワーシェアーズQQQ | QQQ |

| PFF(米国優先株式) | PFF |

| 1570/1357(日経レバレッジ/ダブルインバース) | 1570/1357 |

| GLD/IAU(金) | GLD/IAU |

| 1699/USO(原油) | 1699/USO |

| SLV/DBA/DBC/VDE(その他のコモディティ・エネルギー) | SLV/DBA/DBC/VDE |

| REIT(不動産投資信託) | - |

| インデックスファンドまとめ | - |

動画再掲。

ではでは。