私は日米の株を両方見ているのですが、資産形成としては為替込でも米国推しです。なので、どうして米国市場が魅力的なのか、ちゃんとデータとかを使って説明しようと思いました。

米国市場に投資しようと思ったらVTIが良いと思います。

まずは下の日米株価推移の比較を見てください。

(出典:LEGG MASON)

米国市場は好景気不景気のサイクルがはっきりしており、基本右肩上がりに推移します。50年以上の長期で見てもやっぱり上昇(50年で20倍以上)を続けており、こうした市場は他にありません。

かたや日本はずっとレンジ相場。アベノミクスでプラスに転じた人も多いとは思いますが、バブル崩壊後20年のデフレで長らく低迷してきたことは読み取れます。

これは実際のトレードでも反映されていて、日本株、ドル円といった日本が絡む市場は逆張りのほうが勝率高いです。

私が米国株を扱おうというのは他でもなく、この力強い成長の恩恵を受けたいという理由からです。

追記)本記事の内容をアップデートして動画にしました。こちらもぜひ。

そもそも市場として魅力的なのは

前提として、市場として魅力的というには、以下のポイントがあります。

- 持続的な経済成長があること。成長によって市場が拡大することに期待して投資するわけで、資本主義の大前提ですので、収益を求めるなら成長は必須要素です。

- 富が集中する仕組みがあること。戦後の米国は世界一の大国として、ルールを決められる立場にありました。

- 安定的な市場が整備されていること。

それでは、個々に見てみましょう。

経済成長の要素

ここでの経済成長とは、簡単にGDPの成長と定義しておきます。

経済成長には「労働力」「資本投下」「技術進歩」という三つの要素があると言われています。はじめのうちは労働投入量の増大によって、成熟してくると資本投下や技術進歩によって経済を牽引することになりますね。

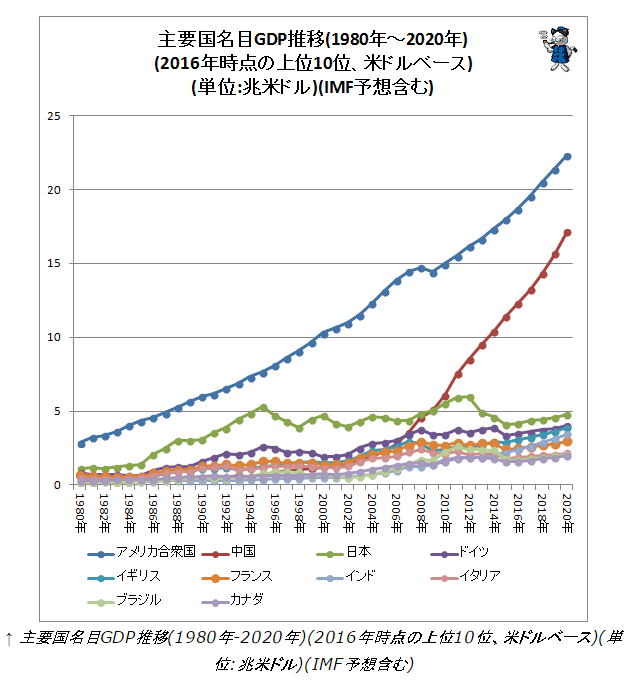

主要国のGDP伸び率を見てみましょう。

(出典:ガベージニュース)

米国の凄まじい成長が見て取れると思います。米国株投資とは、単純にGDP成長が大きな国へ投資するという理に適った方法なのです。

労働力(労働投入伸率)

労働力の増加とは、単純に労働者が増えること(人口増や女性の社会進出、移民、少子化の解消)、労働時間が増えること(サビ残問題はありますが、世界的に減少傾向)、労働の質が上がることに分けられます。

このうち最も寄与するのは労働人口の増大でしょう。

そして労働世代とはつまり一番消費が旺盛な世代でもありますので、未来の経済力を占う上で重要な指標なのです。

人口推移について

人口はかなり正確に将来の数値を把握出来る指標の一つです(人のライフスタイルに関する統計のため、急激な増減は起こりにくいと考えられているためです)。そのため、以下の統計データを参考にさせていただきます。

日本では停滞しているものの世界で見ると人口増加が進み、2060年には世界人口が100億人を超える予測のようです。

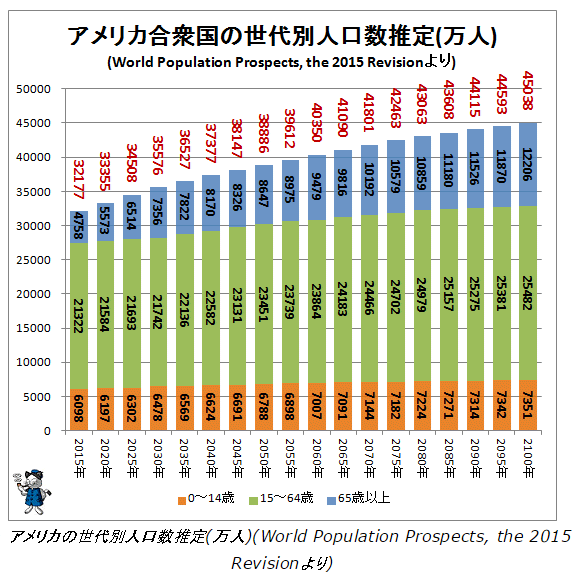

米国は先進国でありながら唯一若返っている国

下のグラフを見ていただくと分かる通り、高齢者の伸びが大きいとはいえ、ちゃんと労働人口も増えていく予想となっています。

若手人口に限れば、先進国で今後も若手人口が増えていく国は米国だけです。

(出典:ガベージニュース)

現時点でも若手(25~34歳)の人口は6,500万人を超えており、これは日本(700万)とヨーロッパ(3,000万)を足した人数より圧倒的に多いです。

米国の人口が増えている理由はいくつかあります。

- 移民:出生地主義を採用しているアメリカでは、不法滞在移民の子供はアメリカ国民扱いです(特にヒスパニック系、隣接するメキシコのエスニック系の移民が多い模様)。

- 高い出生率:上記のヒスパニック系、エスニック系の出生率が高く、労働力を下支え。

- 女性の社会進出:これは出生率とはトレードオフの関係かもしれませんが、労働力が増えた要因になります。

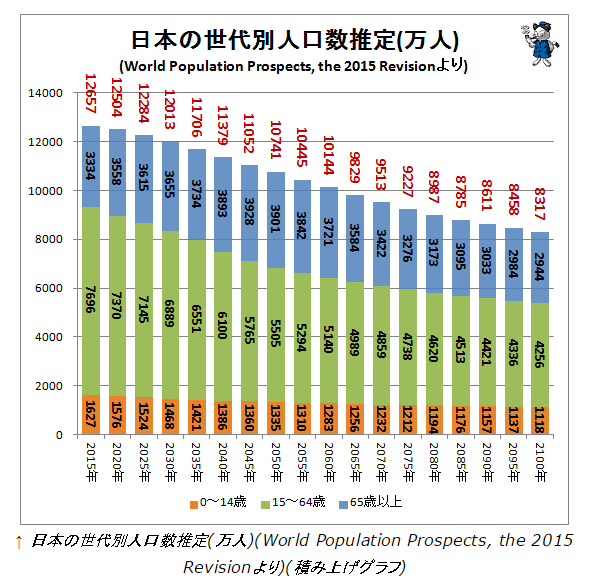

日本は人口減、少子高齢化で労働力がマイナス

日本は人口が減少する上、世界に先駆けて少子高齢社会に突入します。

(出典:ガベージニュース)

何度も引用して申し訳ないのですが、ガベージニュース様のグラフが大変見やすいので同じグラフで比較させていただきます。

一目瞭然ですね。散々騒がれていますが、日本の人口減少&少子高齢化は歯止めがかからず、経済力が上向く要素が見当たりません。私も是非少子化の解消にご協力差し上げたいのですが、難しそう><

ちなみに中国は今後労働人口減少、インドに抜かれる予想

一人っ子政策の中国は2030年頃に人口が減少しはじめるらしいです。その頃には成長率も鈍化して、リスクばかりが高い投資先になっていることでしょう。

逆に現在でも平均年齢が中国より10歳くらい若いインドは今後も高い人口増を見せて、2022年以降は逆転する予想が立てられています(2022年で14億人に達する)。

資本投下(資本投入伸率)

資本を持っていること、投資先があること、貯蓄と投資のバランスが問題になります。

日本は貯蓄好きなの

純資産は1,500兆円、特に対外純資産は500兆円もあり、これは紛れも無く世界一。だけどそれは投資先がないことの裏返しでもあります。

日本は度々異次元金融緩和を繰り返してきましたが、マネタリーベースは増えてもマネーストックは横ばいのまま(金余り)。つまりお金を刷っても市中には流れていないことになります。これは米国でも同じ状況ですが、米国のQEは確かな効果があり、リーマンショックから見事回復しました。

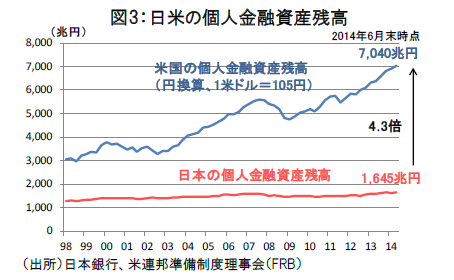

実際のところ、日本の個人資産はこの20年ほとんど横ばい(失われた20年)であるのに対し、米国の個人資産は2倍になりました。

(出典:LEGG MASON)

投資家意識の高い米国

理由は色々ありますが、アメリカではしっかり投資が根付いている、みんな投資しているから株価が右肩上がりになって利益を享受しているということだと思います。投資教育の賜物です。

制度的な背景もあります。米国には退職金制度や介護保険制度、厚生年金なんていう手厚い社会保障はありません。基本は小さい政府、最小限のセーフティーネットという考え方ですから、必然的に自分の将来は自分でなんとかするしかありません。

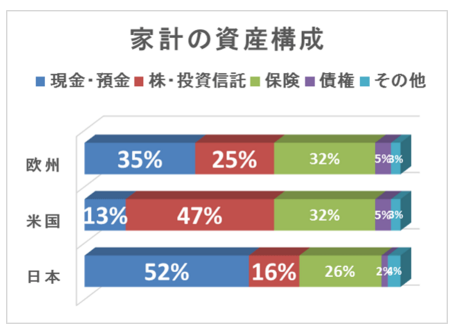

個人資産の50%以上が株式投資というのは、まさに米国の高い金融リテラシーを反映しています。対して日本は資産の50%以上が現金で、株式はわずか15%です。

(出典:マネトク)

また、日本人と外国人の性格的な違いもあります。

日本人というのはリスク回避的で、米国人はリスク志向なんだそうです。バブル崩壊を見てきた人が多いから、不良債権を持たないようにリスク回避的になったのかもしれません。

あるいは、日本人は敵を作らないようイエス・ノーをはっきりしないところと似ているかもですね。それは例えば主語も結論も省く日本語と、必ず言いたいことを言う、ディベート文化を持つ米国の違いに起因する……なんてことがあったりなかったり。

投資先について

下で書きますが、日本には魅力的な投資先がはっきり言って少ないです。銀行も投資先がなく、国債ばっかり買っていますね。

技術進歩(全要素生産性)

資源もない日本では技術力で国を興したという自負があります。確かに日本の技術力は世界に誇る強みだと思います。聞いたこともないような会社が世界トップシェアを握っていたりしますしね。

それを示すように、特許取得数は日本が世界二位です(ちょっと前まで一位でしたが……最新の資料だと米国が世界一、中国が三位)。企業別だとパナソニックが四位にランクイン。

とはいえ、全体の仕組みとして見た場合、イノベーションを生み出す土壌が米国に劣ることは間違いないでしょう。ある程度数撃ちゃ当たるの世界でもあり、仕組みづくりが大切です。

日本の新卒至上主義を見る度にため息が出ますが、一度レールから外れた人間に冷たい日本社会において、リスクを負って事業を興す人は中々出てきません。不透明な市場やベンチャーキャピタルの未発達もあり、米国と比較すると制度で遅れを取っています。

かの名著、「イノベーションのジレンマ」では過去の成功体験が次のイノベーションの妨げになるということを書いています。

日本においては高度経済成長期の会社は成長一巡しているため、その後のメガ企業登場が待たれるところとなっています。最近ならソフトバンク、ファーストリテイリングあたりには注目しています。

ROEと営業収益率

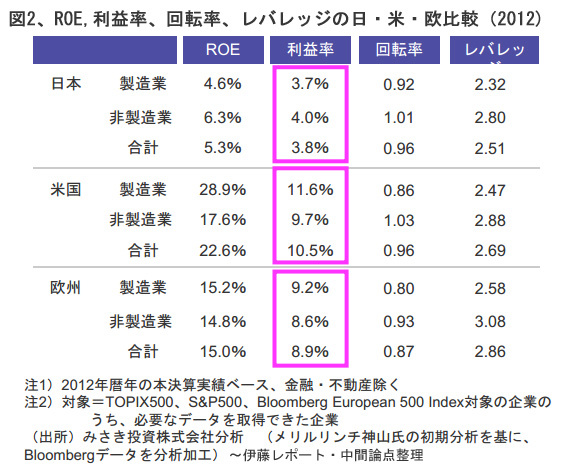

少し古い資料ですが、下のROEと利益率の比較において、日本が一人負けしています。

ああ、日本って世界一生産性の低い国なんでしたっけ。

悲しいかな、自分自身の実感として覚えがありますよ。私の普段の仕事だって9割は要らないよなとか思っちゃう。

利益率の低さは致命的ですね。零細企業含めて日本企業の7割は赤字だそうです。しかしTOPIX500に入るレベルの「超一流企業」ですら数%の利益を稼ぐことが精一杯だということに会社経営の難しさを感じます。

同時に、米国市場の高いROE、利益率にも驚きです。会社は何のためにあるのかと問われれば、単純には利益を上げるためです。

競争力の高いグローバル企業が多数

資本投下の増大と密接に関係するのですが、グローバル経済となった今、投資先は全世界にあります。結局魅力ある投資先があることがそのまま資本投下の増大に繋がるのです。

昨今の世界の富の流れは、まず米国に集まり、あふれた資金が新興国へと向かう構図です。

強力なグローバル企業の存在

日米とも、世界を牛耳る大企業が多数ありますが、どちらに軍配が上がるかと言ったらやっぱりアメリカでしょう。

アップル、グーグル、アマゾン、マイクロソフト、フェイスブックのFAAMGはもちろんこと、P&Gにコカ・コーラ、マクドナルド、スターバックスなどなど、名企業が勢揃い。

どこも絶対的なコアコンピタンスを有しており、「価格」以外のバリューを提供して世界を席巻しています。

ルールを作ることが出来るアメリカ

最近だとTPP、ちょっと前ならプラザ合意とかね。グローバルスタンダードはいつもアメリカから。国際ルール作りの中心になる国なので、一番恩恵を受けやすい。政界は大企業のために良いルールを必死に作ろうとしますからね。

余談ですが、アメリカ人って英語の勉強が要らないんですよね。そこは羨ましい。グーグル先生が完全自動翻訳を作ってくれると信じていますが。

整備された投資環境

成長力という観点から見れば、新興国のほうが投資に向いています。どれだけ米国が経済成長しても、新興国より高い成長は難しいでしょう。もっとも、新興国も二桁成長は難しくなってきていると感じますが。

とはいえ、新興国はデフォルト危機や政治リスク、流動性リスクといった大きなリスクを考慮しないといけません。個別株に至ってはそもそも売買自体やりにくいです。

対してアメリカは新興国に劣らぬ将来性に加えて、情報開示が徹底された極めて投資家フレンドリーな投資環境があります。

投資で一番避けたいのは不意の一発退場リスクなので、投資環境は無視できないのです。

教育による高い金融リテラシーが、理想的な投資環境を生む

日本で言う金融の授業は政治経済ですが、これは経済の仕組みの大枠を詰め込み式で教えるものです。

対して米国で教える金融の授業は生活に密接した消費者教育に重点を置いているらしいです(特にサブプライム危機以降)。

教育というのは社会インフラの基礎になりますので、絶対に軽視出来ないポイントですね。

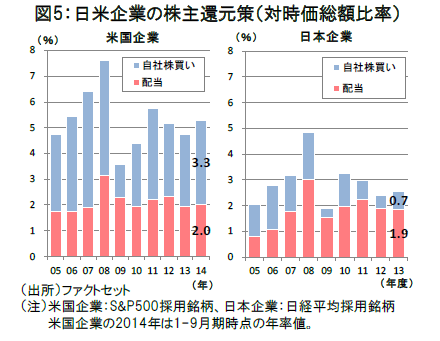

株主還元の意識が高い(高配当、自社株買い)

日本企業は従業員重視、米国企業は株主重視です。働く上では日本のほうが良いのですが、投資対象としては良くありません。

先ほど比較を見たように、日本企業は利益率が非常に悪くなっています。

一方で米国は高配当や自社株買いによる株主還元を積極的に行います。投資利回りは歴然としていて、比べるべくもありません。

(出典:LEGG MASON)

※以下の記事にちょこっと書いていましたね。

市場の透明性が高い

日米どちらもITの整備も進んでいて、特にインフラとしては問題ないでしょう。

不祥事があった際の対応として、アメリカはエンロンの悪例以降監査を強化しており、NYSEは世界一厳しい上場審査がある市場として知られています。ここに上場出来るだけでステータスになるのです。

日本の場合、上場廃止にしたライブドアとわずかな罰金で済ませたオリンパスの例みたく不平等な対処をしたりするので、不透明と考えられてしまうかもしれません。

そういえば、オリンパスは不祥事のあった11年11月の株価460円から、15年11月には4,945円をつけて見事10倍となりました。

「不祥事は買い」の典型例だったのかもしれませんね。過去のずさんな取引が明るみに出ただけで、事業は堅調に推移していたんですねえ……なんて後出しならいくらでも言えますね^^;

米国市場に投資をするなら

いくつか方法はありますが、まずは口座開設をしないとはじまりません。米国個別株投資を含めて考えるなら以下3社がオススメです。

どれも属性が違う強みがあるので、一度にまとめて開設してしまったほうが後々ラクです。

SBI証券

最大手のネット証券。コスト面や使いやすさ、商品ラインナップなど米国株でも素晴らしさは変わらず、今更あれこれ言うまでもないと思います。

米国株やるならとりあえず開いとけって口座になりますね(笑)

楽天証券

SBIに次ぐ2位のネット証券です。楽天ポイントとの連携や、マーケットスピードでの情報収集、確定拠出年金にも強みがあります。

バンガードと楽天投信が組んだり、手数料値下げを頑張ったりと、海外投資に結構力を入れているように見えるので今後にも期待しています。

これもまあとりあえず開いとけって感じの口座ですね。

マネックス証券

日本株での地位はそこそこですが、米国株となると3強の一角に食い込んでくるマネックス証券。

取り扱い銘柄数は3000銘柄を超えており、楽天やSBIの2倍以上です。米国上場銘柄は約3600銘柄ですから、ほぼ全銘柄を購入出来るということですね。

ちなみに中国株も2000銘柄近く取り扱っていて、3社の中で最大です。

また、注文の種類としてOCO、トレールストップ、逆指値なども可能なのはマネックス証券だけで、指値期間も最大90日あります(GTC、GTC+)。創業者からして、投資家の欲しい機能がよく分かっているんだなと。

個人的には口座を開くとついてくる「TradeStation」が気に入っていて、当ブログのチャートは全てこちらを使っています。

この3社の口座を開いたら、あとは好きな株を買いましょう。よく分からないという人は冒頭のVTIをオススメします。VTIは米国市場の99.5%を網羅する約3600銘柄へ投資出来るETFです。

統計データを読んでいると色々なことが見えてくる気がしますが、あくまで現状理解であって未来を予測出来るものではありません。

結局は自分の中で信じられるシナリオを作ることが目的ですので、なんとなく知ってもらえれば十分だと思います。

なんだか日本disみたいな記事になっちゃいましたが、私は日本の可能性を信じています。米国の見習えるところだけ見習って頑張ってほしいですね。

動画のチャンネル登録よろしくおねがいします!

ではでは。