おすすめのインデックスファンドをまとめておきます。

考えるのが面倒な時に便利なバランス型を中心に、継続投資することで効果を発揮します。

【結論記事】ETF、インデックスファンド記事まとめ

目次(クリックで飛びます)

オススメのバランス型インデックスファンド

バランス型とは日本株、外国株、債券、不動産等がちょうどバランスよく配分されているファンドのことです。

もちろんタイミングを図って投資したほうが(せめて割高な時は投資を見送るとか)、効果が大きいのは事実です。ただ、常に資産の一部を投資に当てるという意味で、継続投資は土台作りに最適です。

魅力は以下の通り。

- 個々のカテゴリー(株、債券、不動産等)のファンドを持つ場合と違って、一つで全てをまかなえること

- 価格の増減に対して自動でリバランス出来ること

世界経済インデックスファンド

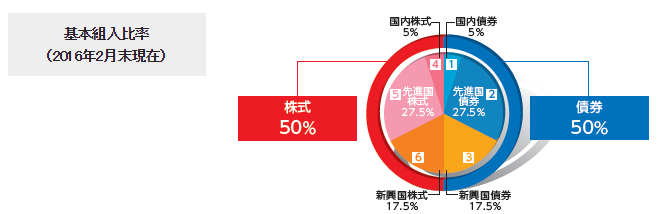

株と債券を50:50(株式シフト型だと75:25、債券シフト型だと25:75になります)で運用する、三井住友トラスト・アセットマネジメントのバランス型ファンド。内訳はこんな感じで、新興国の比率が高い特徴があります(日本は10%程度)。

- 買付単位:10,000円以上

- 積立:1,000円から可能(SBIだと500円から可能)

- 信託報酬:0.5%、信託財産保留額:0.1%

- 決算:年1回(1月20日)

- 純資産:160億以上

- 為替ヘッジ:なし

- 再投資:可

0.5%というコストをどう捉えるか、ですね。小口から投資出来て、リバランスの手間もなく継続投資が出来る点は見逃せませんが、長期投資はコストが利回りに直結するので、なんとかもう一段下げてもらいたいものです。

銀行預金の代わり、くらいの手軽さで買うにはアリでしょう。

セゾン・バンガード・グローバルバランスファンド

http://www.saison-am.co.jp/fund/vanguard/_pdf/prospectus1.pdf

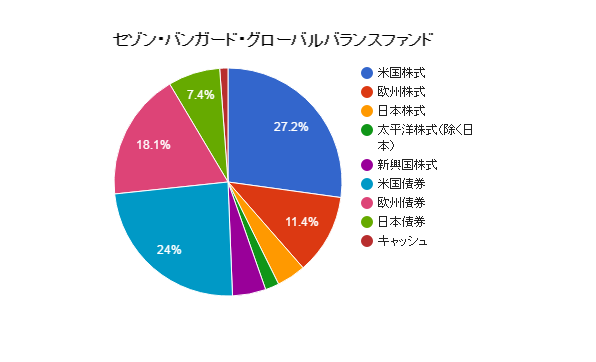

株と債券を50:50で運用する、セゾン投信のバランス型ファンド。資産配分はこんな感じ。日本:外国が1:9くらいになっていますね。

市場の時価総額に応じて毎月リバランスされます。バンガードの名が入っている通り、バンガードETFを多く組み込んだファンド・オブ・ファンズ形式(投資信託への投資)です。つまり二重にコストがかかるため、若干他よりもコスト高です。

一本で完結するファンドとして非常に人気が高く、Fund of the Yearでも4位の評価をされています(動画で毎月運用状況の報告をしてくれるという投資家に対する開示姿勢も印象が良いですね)。セゾン投信でのみ購入可能です。

- 買付単位:10,000円以上

- 積立:5,000円以上1,000円単位

- 信託報酬:0.69%±0.03%/年、信託財産保留額 0.1%

- 決算 年1回(12月10日)、分配金なし

- 純資産:1,090億以上

- 為替ヘッジ:なし

- 再投資:可

……まあ、このブログだと「なら直接バンガードETF買えば?」という感じなのですがw

バンガードの平均コストは0.18%なので、信託報酬0.69%との差分0.5%くらいがセゾン投信のコストになります。手間を省くために必要なコストとして考えると、ちょっと高いかな~という印象ですね。

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)

安定の格安ニッセイファンド。2015年8月に開始したばかりです。日本株式、先進国株式、日本債券、先進国債券に25%ずつ投資します。

手数料は最安の0.34%ですが、資産額4億弱はちょっと足りないかな。これから増えそうなので、頑張ってもらいたいところです。

eMAXIS バランス(8資産均等型)

国内外の株(先進国、新興国)、債券、REITの8資産に12.5%ずつ均等に投資します。上と比較するとREITにも投資可能な点が差別化ポイントですね。

信託報酬0.5%は各資産区分それぞれに投資するより割安になっています。

日本株のインデックスファンド

アクティブファンドはコストが高くて選ぶ必要性がありません。ベンチマーク連動を目指すパッシブファンドを選ぶということは、日経平均、TOPIX、JPX400を選ぶということです。

こちらの結論を再掲します。

→追記)ニッセイであればTOPIXの方が安いので、ニッセイTOPIXインデックスファンドに変更しました。

日経225インデックスe

信託報酬は0.19%と日経平均のインデックスファンドで最安です。16年の1月に出来たばかりで、ちょっと怖い。ちゃんとファンドの資産額が大きくなっていけば大丈夫です。ま、三井住友なら大丈夫でしょう。

ここまで落ちてくるとETFのコストメリットが薄れてきますね。

ニッセイ日経225インデックスファンド/ニッセイTOPIXインデックスファンド

信託報酬は0.25%(実質0.26%)、純資産額も1000億円を超えて安心感があります。後述の日経225インデックスeの方が安いのですが、あちらは出来たばかりでまだ不安です。ニッセイのインデックスファンドは投資家からも評価が良く、信頼できます。

余談ですが、インデックスファンドでは、ニッセイ、たわら(大和)、インデックスeシリーズ(三井住友)が低コストのスリートップという印象です。インデックスファンド単位での比較は、こちらのサイト様が分かりやすいです。

外国株のインデックスファンド

基本的に先進国と新興国に分かれています。まあ見ていただくと分かる通り、外国株は絶対ETFの方が得です。

先進国

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

安定のニッセイ。15年のFund of the Year第1位でした。信託報酬0.24%は十分割安水準です。ここと「たわらノーロード」が格段に安く、残りのファンドはコスト0.5%なので話になりません。

外国株式インデックスe

ニッセイとたわらは出来たばかりで不安というならこちらを選びましょう。ただし信託報酬は倍の0.5%ですが。

ちなみにETFなら……

諸々の理由から長期投資にそんなに向かないと言っていたETFですが、やっぱり日本以外のクラスだとコストが見違えるほど変わってくるので、選択肢に入れましょう。

米国ならVTI、欧州ならVGKです。コストはそれぞれ購入費用+信託報酬0.05%、0.12%ですよ。

新興国

先進国より一層コストが高くなります。素直にVWOで良いのでは。

野村インデックスファンド・新興国株式(愛称:Funds-i新興国株式)

一応挙げるとすればこのインデックスファンドでしょうか。実績もありますしね。新興国の成長恩恵を受けられるのは良いのですが、コスト0.6%は少し重たいです。

債券のインデックスファンド

債券については以下の記事で書きました。

日本債券

債券記事でも書きましたが、インデックスファンドで買う必要性を感じません。

コスト0.15%と一見株より安いのですが、債券は収益力も株より数段低いため、ほとんど利益になりません。

大体のファンドでは満期の異なる債券を組み合わせています(リスクの高い債券で全体の利回りを上げているものも)ので、単純に10年国債を買うより利回りが良い場合はあります。しかし、ファンドでの購入ということは、満期の償還という安全性まで捨てることになります。

外国債券

日本より利回りが良いことは間違いないのですが(特に新興国)、債券って安全資産の名目が強いんですよね。前の記事でも新興国債券はオススメしませんでした。

日本債券と同じく、直接投資でいい気がします。

<購入・換金手数料なし>ニッセイ外国債券インデックスファンド

とりあえず先進国債券としてはこれをオススメしておきます。コスト0.2%です。

野村インデックスファンド・新興国債券・為替ヘッジ型(愛称:Funds-i 新興国債券・為替ヘッジ型)

新興国として一応。コスト0.6%、為替ヘッジありです。

REITのインデックスファンド

以下で書いた通り、現時点でREITは不動産セクターをポートフォリオに入れる以上の意味合いはないと思っています。

それでもインデックスファンドで投資するなら、日本REIT、海外REITともにニッセイが一番良いです。

<購入・換金手数料なし> ニッセイJリートインデックスファンド

東証REITに連動するインデックスファンド。コスト0.335%なのでREITのそこそこ高い利回りを邪魔しない水準なのではないでしょうか。REIT指数なので安全性も高いと思います。

<購入・換金手数料なし>ニッセイ グローバルリートインデックスファンド

海外版。コストは0.45%と健闘しています。これで先進国はおろか新興国まで投資出来ると言うのですから驚きですよね。

コモディティのインデックスファンド

金利はないし、信託報酬は高い。

あんまり長期投資に向かないですから、当然インデックスファンドとして購入することにも向いていません。

ポートフォリオのヘッジとして金の積立くらいでしょうか。

楽天証券の積立(ETF:1540)は現物と交換可能という特徴もあって他よりオススメです。ま、交換するには数百万必要ですがw

その他、評価の高いインデックスファンドについて

大体Fund of the Yearから引っ張って来ています。

ひふみ投信

名前聞いたこと多いかもしれません。アクティブファンドですが、これまで非常に良い投資実績を持っていることでファンド大賞に4年連続で選ばれている優良ファンドです。

特徴としては「守りながらふやす運用」で、日本のディフェンシブ銘柄を中心にポートフォリオを組んでいます。

信託報酬1%超えのため(10年保有すると0.58%程度まで下がる)私は投資対象としておりませんが、こちらのマンスリーレポートで投資対象も公開してくれていますので、銘柄探しの参考になるかもしれません。

結い 2101

鎌倉投信による、「これからの社会にほんとうに必要とされる会社」へ投資したアクティブファンド。同じく組み入れ銘柄が参考になると思います。

セゾン資産形成の達人ファンド

セゾン投信。セゾン・バンガード・グローバルバランスファンドと同じくファンド・オブ・ファンズ形式で、ファンドに投資しています。

「長期的な視点に立った運用スタイル」でファンドを選定しており、そのファンドが投資する個別銘柄がきっと参考になります。なおこのファンド自体はコストが1.35%と高いため、採用見送りです。

個々のETF記事は、以下のリンクから直接飛ぶことも可能です。

| 銘柄名 (リンク先は分析記事) | ティッカー |

|---|---|

| VTI(米国全株式市場) | VTI |

| VYM/HDV/VIG(米国高配当セクター) | VYM/HDV/VIG |

| VWO/EEM(新興国セクター) | VWO/EEM |

| VDC/XLP(米国生活必需品セクター) | VDC/XLP |

| VHT(米国ヘルスケアセクター) | VHT |

| VBR/VBK(米国小型株) | VBR/VBK |

| VEA/VGK(米国外株式市場:先進国・欧州) | VEA/VGK |

| VT/VEU(全世界株式市場) | VT/VEU |

| VSS/VXUS(米国外株式市場:小型株) | VSS/VXUS |

| 日経平均/TOPIX/JPX400 | 1346/1348 |

| S&P500/ダウ工業株30種 | VOO/DIA |

| パワーシェアーズQQQ | QQQ |

| PFF(米国優先株式) | PFF |

| 1570/1357(日経レバレッジ/ダブルインバース) | 1570/1357 |

| GLD/IAU(金) | GLD/IAU |

| 1699/USO(原油) | 1699/USO |

| SLV/DBA/DBC/VDE(その他のコモディティ・エネルギー) | SLV/DBA/DBC/VDE |

| REIT(不動産投資信託) | - |

| インデックスファンドまとめ | - |