今日暴落してますが、記事の大半が昨日までに書いた内容なので、後出しジャンケンっぽくなってるけど気にしないでね!

あと思ったより小型株を出せなかったので、また記事を書きますー。

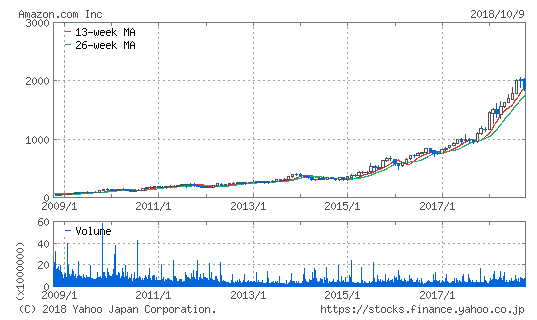

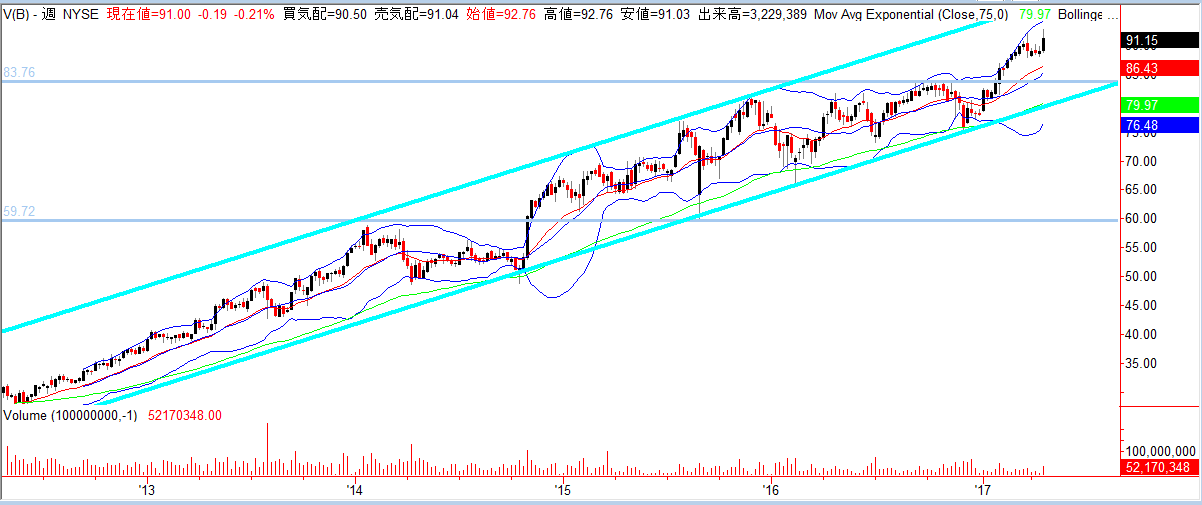

Amazonの値上がりがすげーっていつも思ってます。1000ドル突破でもうこれ最後の祭りだろと思ったのに、そこから倍まで飛んでいくとは思いませんでしたよ。

(出典:Yahoo!ファイナンス)

買った人がとても羨ましいと思います。

しかしながら、自分は今からAmazon買わなくてもいいかなー、とも感じます。

まだ上がりそうだし不況耐性も実は最強なんじゃないかと思ってるけど、買って下がりだしたらルールを破ったことと二重の後悔をしそうだからです><

それなら次のアマゾン(NextAmazon)を探すほうが面白いかなということで、今回はそんな記事です。

次のインパクトはAIか

Amazonと同じ道をたどって成長出来るわけもないので、次のトレンドを考えないといけません。

いろいろな未来技術があって、新しいビジネスが雨後の筍のように生まれ続けている昨今、中心に据えられるのはやはりAIだと思います。

フロンティア開拓、金融、ITに次ぐインパクトと言っても過言じゃないのではと。

AIの得意不得意が分かってきた

自分もAIビジネスを3年くらいやっているのですが、最近AIの得意不得意が顕著になってきたとよく聞きます。

技術者ではないので詳しい話は諦めますが、なんでもAI化すればいいってもんじゃないということだそうです。

特に教師なし学習を使うディープラーニングは、圧倒的にデータ量が足りず、AIの育成にも時間がかかるため多くのビジネスで採用は非現実的です。

少量の教師データから最適なチューニングをやってくれるAI、みたいなのもありますけどね。ベイズ推定みたいに確率を修正していく感じなんでしょうか。

まあでも鍵はデータです。ビッグデータ。

AIのコモディティ化

それと、AI自体もコモディティ化が進みます。コモディティ化というのは技術の差別化が難しくなり価値が落ちるということ。

PCやスマホのように価格破壊が起きて、AIを売って稼ぐモデルが通用しなくなります。

学習していない状態のAIが初期アルゴリズムだけで「○○が得意」と差別化出来るほどヌルい業界ではないのです。

そうなると、やはりデータを握っている企業は強いんですよね。個人情報とか購買データ持ってると最強。つまりアマゾン。

利用者の多いサービスランキング

ということで、データを握る企業=利用者が多いアプリ、登録者の多いサービスを運営する会社一覧を探してみましょう。BtoCですね。

それ自体で収益化出来るという意味で、今回は有料会員の数で調べました。無料会員だとグーグルやSNSが上位独占してしまいますからね……。

ほんとは小型のベンチャーから金のたまごを探したいんだけど、大型しか出てこないか……。

AmazonPrime(AMZN):1億人突破

やっぱAmazon。日本だと年間3900円ですが、アメリカだと99ドルもします。でも即日配達やプライムビデオなど、囲い込みサービスが盛りだくさんです。

Amazonプライムの会員数がついに1億人を突破したことが明らかに

アマゾンの詳しい分析記事。下がったら買いたいなあと思う。

Netflix(NFLX):1億3000万人

ここをNextAmazonの括りに入れるには巨大化しすぎていますが、有料会員サービスを語る上でNetflixは外せないですね。会員1億3000万人突破です。

Netflix、4~6月の会員数は25%増の1億3014万人 増加がペースダウン

差別化要素はコンテンツ自体に移っており、そのことをいち早くキャッチしたNetflixは今年だけで1兆円近い制作費用を投じて独自コンテンツを育成しています。

米国では潜在的な加入層も多く取り込み済みのため伸び率が鈍化、かつアマゾンというライバルも強力ですが、まだまだ勢いがあります。

個人的にも一押しの企業。ただ株価が絶好調すぎて入るスキがないですねえ。

Spotify(SPOT):7500万人

有料会員が7500万人突破し、今年度中に9500万人を超える予測を立てているSpotifyは言わずとしれた音楽ストリーミングサービスの最大手。

Spotify、有料会員数が7,500万人を突破ーーアクティブユーザー数は1億7,000万人

どちらかと言えば音楽業界のNetflixと言われていますね。

ただし自作コンテンツではなく配信プラットフォーマーであって、音楽業界自体が利権でがんじがらめなので全く同じ方向には進まないでしょう。

Costco(COST):5000万人

有料会員と聞くとコストコも思い浮かべますね。家族込で9000万人、有料会員は5000万人近くいるそうです。

ポイントカードを導入している小売店は山程ありますが、コストコのように有料会員サービスとして利益の源泉にする会社は中々ないでしょう。

Walmart(WMT):5000万人

ウォルマートのサムズ・クラブも会員数5000万人を誇るらしいです。

こうして見るとアマゾン対抗出来そうなものですけどね。低価格路線のためコストコと比べて消費者に富裕層が少なく、低所得者層が多い特徴があります。

Dropbox(DBX):1100万人

データストレージなので会員数集めてもどうかという話はありますが、一応一覧に加えました。利用者5億人ですが有料会員は1100万人で赤字だそうです。

Adobe(ADBE)

有料会員サービスというより月額課金モデルですが、アドビは従来型のパッケージ売りから月額モデルへの転換に最も成功している会社と言っていいのではないかと。

同じような成功例はMicrosoftです。

BtoBの月額課金モデル(サブスクリプション)も昨今のトレンドで、ハードもソフトも利用料を取るストックビジネスになっています。

売り手側からすれば継続したキャッシュインや利益になる保守サポートをくっつけて売れますし、買い手側からすればイニシャルコストを下げつつ資産を減らせるメリットがあります。

通信回線(VZ、T):それぞれ1億人以上

月額課金ならスマホも含めていいですね。彼らは大量の顧客データ、利用データを持っているはずの立場なのに、今のところ影が薄いです。

通信網を提供しているだけで中身のアプリケーションは他社のものなので、大したデータが入ってこないのではと思われます。日本のキャリアとも状況は似ています。

いわゆる土管屋ビジネスを脱却する方向として、特にAT&TはディレクTVやタイム・ワーナーを買収かけてコンテンツ事業に乗り出そうとしていますね。

ディズニー(DIS)

米国ディズニーの年間パスポート保有者は100万人くらいだそうです。思ったより少なかった。

記事で紹介しましたが、ディズニーはむしろエンタメ事業以外が主力で、ケーブルテレビのESPNは200万人加入者がいたりします。

大型株ばっかりですね。長くなっちゃったので小型株次に回していいですか^^;

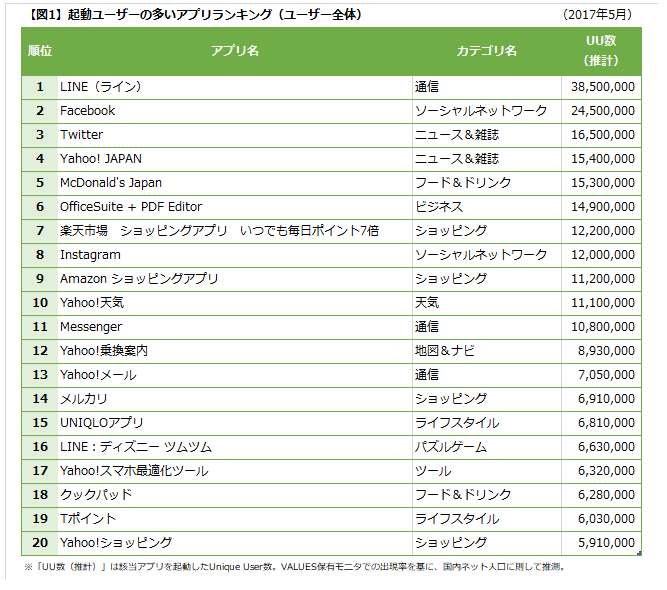

日本版ランキング

日本企業の有料会員サービスも国内ではだいぶ頑張っています。

- Yahoo!プレミアム(4689)が900万人

- クックパッド(2193)が188万人

- ニコニコ動画のドワンゴ(3715)が200万人

- マネーフォワード(3994)は15万人とか

日本のアプリ利用ユーザランキング

(出典:VALUES)

日本企業はLINE(3938)、メルカリ(4385)あたり。ソシャゲ系と違って情報登録があるので、データとしても使いやすく有用なものが多そうです。

Twitterは国外売上比率が高く、日本も有力市場です。これ見るとTWTR買ってもいいような気がしてくる。

収益、ダウンロード数ランキング

収益ランキングが面白いです。LINEが圧倒的トップ。LINE、LINEマンガが1,2位の上にLINE PAYも7位に。

以前Facebook記事でLINEのビジネスをちょっとだけ説明したんですが、ここは広告収入がたったの4割なんですよね。

TOP9/30が漫画アプリということで、電子書籍もかなり良さげ。うーむ、自分もマンガを描こうと思いました(関係ない)

この記事ちょっと古いけど、前編から読んでもらえれば……!

テンバガーの法則は米国株にも当てはまる、が

当ブログの人気記事リストに、ランク外に飛ばされてはゾンビのように定期的に蘇ってくる記事があります。このテンバガーの法則をまとめた記事なんですが。

このテンバガーの法則は米国株でも当てはまると思います。出来るだけ時価総額の小さいうちに、若い企業に投資したほうが良い。

ところが米国株はユニコーン(時価総額モンスターの非上場ベンチャー)が非常に多く、それらが上場するときには既に巨大化しているか、そもそも上場前にアマゾンやグーグルに買収ゴールされるかというケースが頻発しています。

おかげでなっかなか買えないんですよね。情報も少ないし\(^o^)/

で、まあ米国株というのは日本株より流動性があって株価の歪みが矯正されるのも早いです。そのぶん割安放置されることは少なく、そこそこの株価で買うのが望ましいと思います。

優良株がリーマンショック後最安値からこぞってテンバガーしてますから、良い株はきちんと評価されて上がっていくのは間違いないです。

Amazonについてもう一言

AmazonはITバブル崩壊で時価総額を9割失ったことで有名ですが、次のリセッションでこんな事態にはならないでしょう。

単純に稼ぐ力が桁違いになってますからね。

長期的な富を約束されている株を買う、これはとても素晴らしいことです。アマゾンはディフェンシブ株とかいうパワーワードも別に間違ってないと思う。

でもなあ、リスク取るなら短期で倍になるような株を狙いたいし、そうじゃないなら放ったらかしでもインカムチャリンチャリンしてくれるほうが精神的にも助かるんですよね……。

いつか買うと思っているんですが、どうにも自分の思考と相性が悪いのです。

リスクリワードで投資する

私の投資は大概リスクリワードでものを考えます。過去記事でも雑に解説してます。

私の場合、FXもテーマ株も個別株も、トレンド前に仕込んで乗ってくれるのを待つほうが得意みたいです。

グレアムの安全域に考え方は似てますかね。

本来のバリューからの幅が割安に触れているほど安全性の高い投資になります。

安ければいいというものじゃなので銘柄選定が必須ですが。

上げ幅の目安と下げ幅の目安を比較して釣り合いが取れていれば買い、そうでなければ無理に追いかけません。つまり高値を追う売買をしていないということです。

ただそれだと好景気を逃します。バブルもしばらくは乗り得なので、ETFのような一時的に下がっても価値がゼロにはならないだろう株を買ってくことで乗り遅れをヘッジします。

一方で個別株は最近不調気味の高配当株や新興国株を少し落ちたところで拾っています。最近の景気変動は高金利と米中関税競争が大きく影響していますね。

アマゾンに話を戻して、リセッションが来たときはMAX値からざっくり3~4割くらいは下がると思っています。それでも1000は超えてるのかって感じですが。

安く買えれば売る必要もないし、ほんと安全域は大事ですよ。

アマゾンがいつか今の1.5倍の株価になるかと言われればそうだと思いますが、いつのことかは分からないですね。流石に数年では1:2のリスクリワードは実現しないと思います。

リセッションに耐えている間もインカムチャリンチャリンしてくれる配当株と違って、アマゾンには株価成長による還元しかないわけで、20年戻らないとかだと流石に困る。

ちょっとくらいなら買っておいてもいいんじゃないかと何度も脳裏をよぎるのですが、それやって失敗したことも数知れずなので躊躇しているところ。

アマゾンのリスク

アマゾンに事業内容的な死角はなさそうに思います。自社でイノベーション出来なくても買収してしまう時代なので、アマゾン帝国は年を経るごとに盤石になっている印象です。

唯一危険な徴候があるとしたらベゾス依存だと思ってます。アップル然り、カリスマ経営者の後は運営が難しいものですからね。

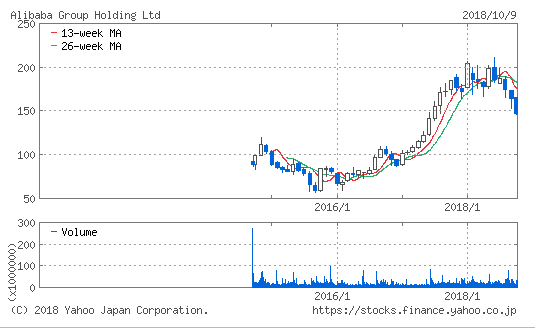

最近はアリババが泣きっ面に蜂状態で、米中関税競争で中国経済が打撃を受けている上にジャック・マーが退任という。

おかげで株価が落ちまくってます(で、自分は買い場を探っています)。

(出典:Yahoo!ファイナンス)

アリババの成長力は異常なので、だいぶまともな株価水準まで落ちてきた気がしています。アリババは結構詳しく調べてました。

バークシャーも結構そのへん怖いですよね。ウォーレン・バフェットも88歳でしたっけ……。

そろそろ好景気の終盤と言われますが、今度のリセッションはソフトランディングしてほしいですね……。

だいたいアメリカが引き起こすくせに終わってみれば一番ダメージを負ったのはいつも日本。