配当と自社株買い、はたまた無配当……皆さんはどれが一番好きでしょうか。

私は配当が一番好きです。お金入ってくるから。

それだけのことなんですが、実際理屈としてはどれがいいのかって気になりませんか?

投資収益にはインカムゲインとキャピタルゲインとがあります。配当であれば毎年チャリンチャリンとお金が入ってきますし、無配当でも新規事業への投資が上手く行けば株価がぐんぐん伸びてお金が入ってきます。

配当は税引後利益に対して配当課税がかかる(二重課税)という問題もありますし、かのウォーレン・バフェットも税金を嫌がって自社株買いを推奨しています。どれを信じていくべきなんでしょうかね。

儲けられればなんでもいい? まあその通り。ぶっちゃけ還元してくれるならどっちでもいいんですが、そう言わずにちょっと考えてみましょう。

動画

目次(クリックで飛びます)

利益の使い道

企業が得た利益の使い道は主に3つあります。

- 配当

- 自社株買い

- 事業再投資

優待は配当の一種と考えて良いでしょう。お金の代わりに企業の製品やクオカード等にして渡すというやり方で、日本では1/3もの企業が採用しているそうです。全部配当にしてほしい。

いずれにせよ投資家にはなんらかの形で還元されるのですが、上に行くほど直接的かつ確実な還元方法になります。

- 配当:利益をお金にして直接投資家に還元する。

- 自社株買い:株を買うことで一株当たり利益が向上したり、株高が生まれたりして投資家に還元する。

- 事業再投資:研究開発や設備投資、M&A等を通じて事業を成長させることで、将来の株高によって投資家に還元する。

米国では自社株買いが優勢

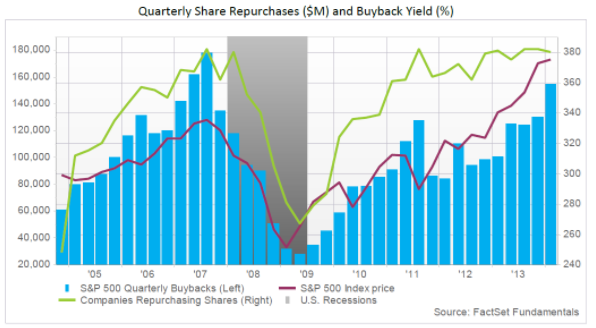

実は米国では自社株買いの方が優勢です。

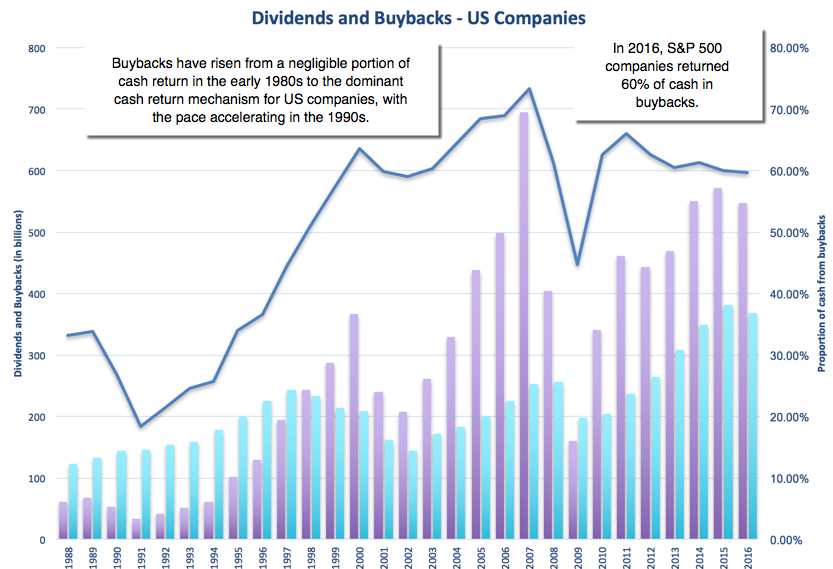

1988年には株主還元は70%が配当による現金還元でしたが、今日では60%以上が自社株買い戻しになっています。配当還元性向は40%以下です。

(出典:Musings on Markets)

ただし、2009年だけ逆転しています。自社株買いというのは景気連動して行われるもので、株価の下支えをするというよりも押し上げる効果のほうが大きそうです。

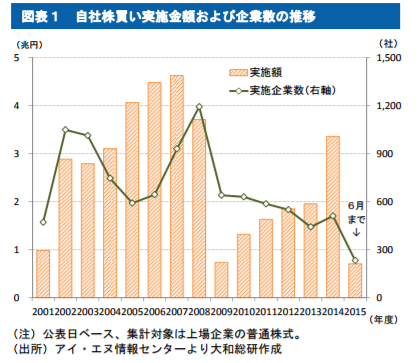

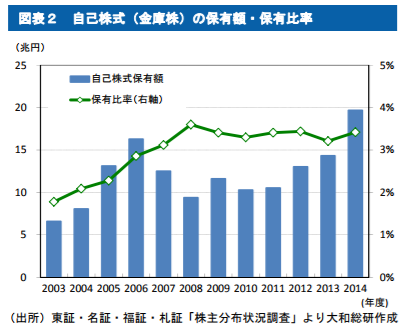

日本の自社株買いにも同様の傾向が見られます。

(出典:大和総研)

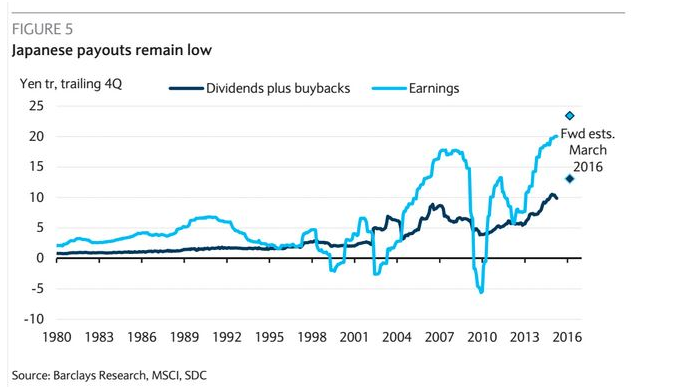

ただし、米国と比較すると自社株買いより配当(+優待)還元が主流です。まあ還元額自体は控えめな水準ですが……。

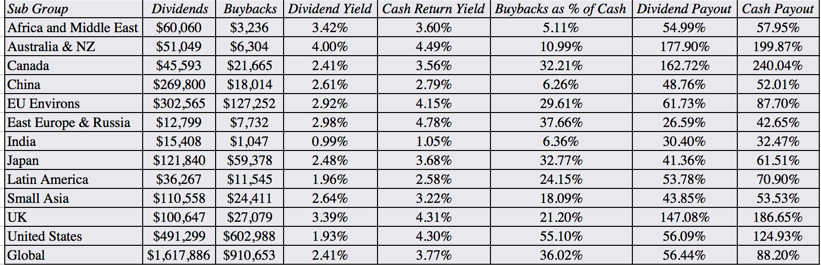

(出典:Valuewalk)

後ほど見ますが、米国の還元水準は非常に高くなっています。

ちなみに当ブログの個別株記事でも出しているように、配当+自社株買い還元を合わせて総還元性向と呼びます。株主還元という軸では、この総還元性向で捉えないといけません。

例えばフィリップ・モリスのように、総還元性向が100%を超えているケースもあります。わけです。余計なお金は一切貯め込んでないということで、すごい話です。

逆に配当や自社株買いで株主還元しない会社はITやベンチャーなどに多いのですが、そういった事業は市場競争も厳しく、事業投資を必要としています。

代わりにうまくいけば成長性が非常に大きいわけで、そのときの株価上昇で株主に報いることが出来るのです。

特に有益な投資をするわけでもなく、かといって株主にも還元しない企業が一番の問題になります。

配当の良いところ

配当再投資の高い期待リターン

配当の最大のメリットは、半年に一回くらい確実にお金が入って来ることです。安定したストック収入になりまして、これが一番嬉しいですね。

配当は預金の引き出しみたいなものなので、まあ錯覚なんですけど。

配当金を再投資に回すことで、資産は指数関数的に膨らんでいきます。

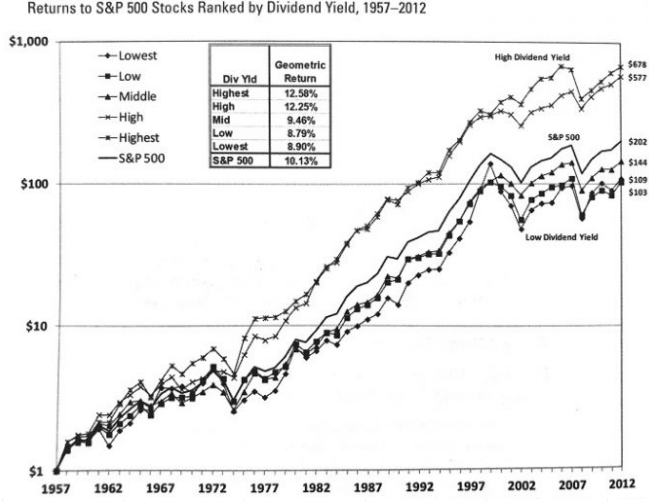

その期待リターンは、S&P500も上回る可能性があります。詳しくはこちらの記事で。

さらに、そもそも高利回り株=高リターンという相関は、データからも明らかになっています。

継続性が高い

特に連続増配というのは一種の宣言であって、継続性が期待出来るものです。米国の連続増配銘柄上位は半世紀以上も増配を続けてきました。

連続増配銘柄シリーズで4記事+日本の連続増配1記事ありますので、リンク先からどうぞ。

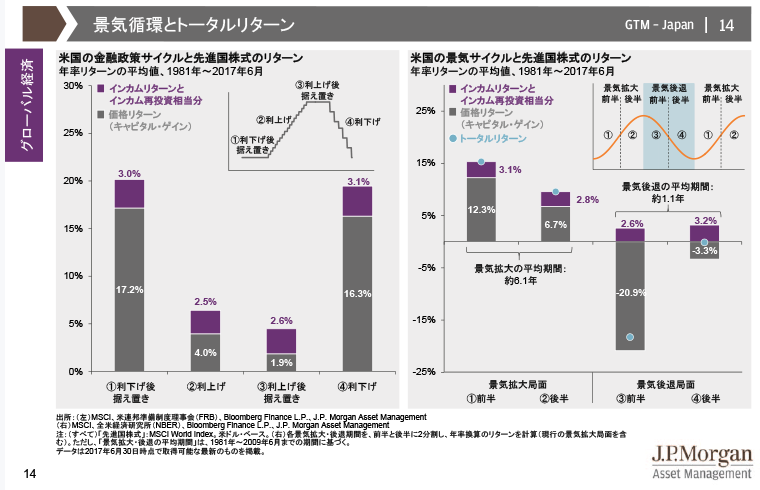

米国企業の経営者というのはいかなる経営難にあっても配当金には最後まで手をつけないと徹底しています。インカムゲインは不景気でも一定割合を維持しているというのは、その現れです。

(出典:JPモルガン)

自社株買いも毎年やる会社はありますが、どちらかというと単発で発表されるものです。そして景気に左右されます。赤のS&P500の動きに少しだけ遅れて動いているように見えますね。

(出典:FactSet Fundamentals)

世界的な傾向として下の資料を参考まで。

(出典:aswathdamodaran)

株価の下支え

配当利回りを気にする投資家が増えるため、株価が落ちて利回りが上がると常に一定の買いが入り、株価の下支えになります。

優待でも同じ現象が発生しますね。

自社株買いのメリット

配当と比較して課税繰り延べのメリット

配当には税引後利益に対してさらに配当課税がされるという「二重課税問題」があります。

対して、自社株買いは株を買う(金庫株にする)ので、その時点では税金がかかりません。保有株の売却時にキャピタルゲイン課税されるので、最終的な倍率は同じですが、課税が遅ければ遅いほど大きな資産を運用出来るので、最終的なリターンも大きくなります。

もし配当金をそのまま同社に再投資するのであれば、自社株買いのほうが課税タイミングが遅くなり、かつ取引手数料がかからない分、資金効率は良くなるでしょう。

潜在株主への還元効果

配当というのは既存株主に対しての恩恵しかありません(株を持っている人に払って、その後は権利落ちで株価が下がる)が、自社株買いの効果は潜在株主に及びます。ここでは2つの意味で言っています。

- 発行済株式総数が少ない状態は継続する=将来の株主にも高EPS、DPSで還元している

- ストックオプション保有者(潜在株主)にも還元出来る

後者については米国株ブロガーのHiroさんが分かりやすく記事にしてくれているので、そちらをご参照ください。

参考ストックオプションと自社株買いがエージェンシー問題を解消する

逆に言うと、自社株買いは発行済株式数を減らすことでDPS(一株当たり配当)を増やしているとも言えます。

TOB(敵対的買収)を防ぐ

経営権を得るためには過半数の株式取得が必要のため、自社株買いによって1株あたりの株価が上昇することで、敵対的買収を防ぎやすくなります。

自社株買いで株価が上がる仕組みについて

自社株買いでなぜ株価が上がるんでしょうか。これはいくつか理由があります。

EPS、DPSが上がる

本質的にはこれが理由です。

自社株買いを行うと、発行済株式総数が減少し、一株当たり利益(EPS)や一株当たり配当(DPS)が増加することになります。発行済株式総数というのは自社株買いされた株を含まない計算式です。

つまり株主価値を最大化することが出来るということで、自社株買いのによる株価上昇を仕組みとして説明するならこれになります。

これは、自社株買いは来期以降のインカムゲインを永続的に増やすとも言えます。本質的にはEPS上昇に対して株価が調整される(上昇する)というものですが。

急に日本のデータになってしまいますが、だいたい3%くらい自社株保有しているみたいです。

(出典:大和総研)

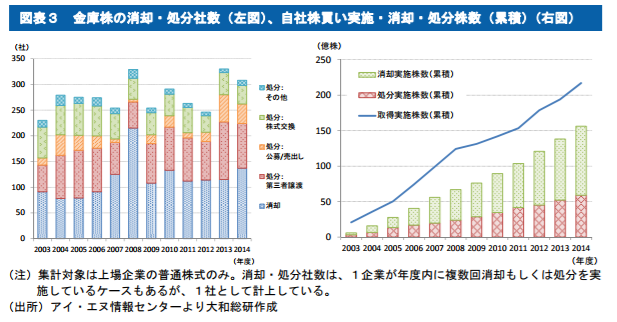

もう少し正確に言うと、自社株買いをした株は金庫株になります。一旦金庫株にしたら、その後は「消却」するか「処分」するかで最終的に処理をします。

ここで「自社株消却」を行った場合、金庫株を完全に消してしまうことになりますので、株主価値が永続的に大きくなります。

一方で「自社株処分」というのは要するに売却のことで、再び市場に流れることになります。自社株処分はほぼイコール増資と考えてください。ストックオプションや株式交換で利用されたりするので、処分に使うケースも割りとあります。

この場合、発行済株式総数に再び加算されることとなり、EPSやDPSが再び減少してしまいます。

これまた日本のデータですが、消却と処分は半々ってところですかね。

(出典:大和総研)

買い支え&アナウンスメント効果

単純に実需として大口の買いが入ることで市場が安定し、株価が上がりやすく下がりにくくなります。当然金額が大きいほどインパクトがあります。

また、自社株買いは実施(予定)期間と(予定)金額を公表しますので、その期間は継続的な買い支えが入ると理解されるわけです。アナウンスメント効果と言います。

ちなみに公表しても予定で終わるパターンは意外と多い(酷い話だと思いませんか?)ので、注意が必要。

浮動株が減る

需給関係に変動を与えるのは浮動株を買い取るせいです。今まで100万株が流通していたのに、自社株買いの結果100株しか市場に出回らなくなったとしたら……希少価値が上がりますよね。

※経済学において、あらゆる財、サービスの経済的価値というのは希少性に依存するという前提があります。

ここについて重要なポイントは、どこから買えば浮動株を吸い上げたことになるかということ。端的に言えば、私達が売買するような「市場買付」でないと意味がありません。

逆に効果が期待出来ないものは「自己株式立会外買付取引」と表現されますので、注意が必要です。

これは市場に流通していない、大口(例えば機関投資家)が保有している株に対して買い付けを行うというものです。浮動株でない株を買い集める場合は、株価上昇は期待出来ません。

ROEが上がるサイン

以前ROEについて考察した記事で、ROEを上げたいなら借金して自社株買いすればOKと書きました。

ROE = 純利益 ÷ 自己資本なので、分母の純資産が減少すればROEは上昇します。

で、自社株買いすると純資産が減少するので、ROEが上昇してしまうのです。ROEって経営効率を測る指標じゃないということですね。

高ROEが人気になって株価が上がるということもあります。

他のアナウンスメント効果

自社のことに最も詳しいのはその会社自身で間違いありません。

その自社が自社株買いを行うということは、市場に対して「今が割安だよ」というアナウンス効果があると言えますよね。

なんにせよ、自社株買いは上がる理屈が多い株主還元策なのです。

実際の収益効果はどのくらい?

収益率は五分五分くらい

収益率についてのデータ。

(出典:Bogleheads)

配当は2%ちょいでほぼ横ばい、自社株買いは1~4%で効果が変わってきています。

配当効果が上の時期と、自社株買い効果が上の時期と両方があるようですが、やはり好景気(株価も上がるから)には自社株買い効果が大きくなると思います。その意味で最近は自社株買い優勢でしょうか。

配当はこの安定感たるや、という感じ。

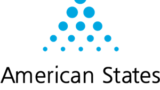

バークシャー・ハサウェイ VS 高配当ETF(VYM)/S&P500再投資

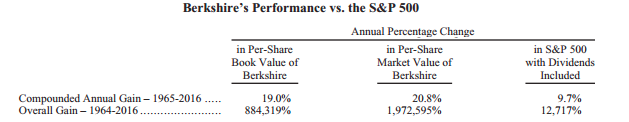

バークシャー・ハサウェイ(BRK.B)は無配当を継続し、自社株買いを行うことで有名です。課税を嫌うバフェットのポリシーですね。将来はいずれ配当を出すつもりのようですけども。

書くのがめんどくさいので結果書いてあるサイトを引用します。

参考何か変だぞ? いま話題の「配当貴族インデックス投資」に潜む罠=東条雅彦

両者は同じ株ではないのでパフォーマンスに差がありますが、それでも無配当のバークシャー・ハサウェイが上回っているという状況ですね。

(出典:バークシャー・ハサウェイ)

10年そこらのデータなのであまり比較の意味がありませんが、高配当ETFのVYMよりもバークシャーのパフォーマンスは上です。

配当課税の計算をすればさらに差が広がるので、相当強いんですね。

それでも配当?

ということで、まあデータ的には自社株買い優勢だろうと思います。

それでも配当のほうが好きなんですよね、私。安定したチャリンチャリンがほしいと言えばそれまでなんですが……。

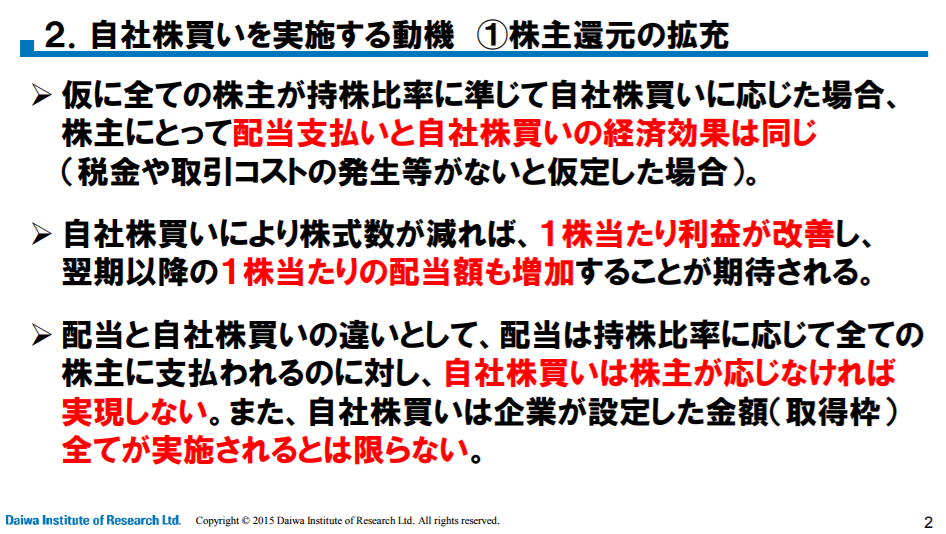

本質的には配当と自社株買いの経済効果は同じ

同じ株へ配当再投資するのと自社株買いするのと比較すれば、取引コストと税金繰延を考慮しなければ、本質的には同じ結果になるはずです。

ある会社へ投資するということは、その会社のオーナーになるということです。配当再投資または自社株買いによって、自分の持ち分比率がどのように変動するか考えれば分かります。

配当再投資をして保有株数が増える=持ち分が増えるか、自社株買いをして発行株数が減る=持ち分が増えるか、過程が違うだけです。だって株を買う主体が自分か会社かというだけの話ですから。

(出典:大和総研)

配当は税金分不利と言うけどもさ

そして配当は税金を考慮すると不利になると言われます。

まあその通り、本質的に同じ経済効果だとしても、自社株買いと比べて税金と取引コストが出る配当再投資は不利になります。

ですが、この話はおそらくこんな前提を置く必要があります。

- 市場が効率的である=株価が全て織り込んでいるということ

- 効果を享受するために長期投資が必要ということ

自社株買いで利益を得るタイミング

自社株買いはキャピタルゲインによる投資家還元です。

配当再投資と自社株買いの効果が同じなら、配当でもらうお金と自社株買いで上昇した株を売って得たお金は同じになるはずですね。

そうなるでしょうか?

机上論で効果は同じになるかもしれませんが、実態は需給と期待値で変化していきます。

マーケットは全てを織り込んでいるほど万能ではありません。配当額より大きくなることもあれば、小さくなることもあります。

マーケットの不確実性

結局のところ、不確実性の高い自社株買い=キャピタルゲインよりも、確実に現金で還元される配当=インカムゲインを選好しているというだけのことです。

配当は直接お金を渡すわけですから、最も確実な還元方法ですよね。

一方で自社株買いの場合、株価成長によって還元しますので確実性は落ちていきます。事業再投資の場合ならなおさらです。

- 自社株買いによる株価上昇は不確か

- 将来のインカムゲイン増も不確か

- もっと言うと自社株買いの実施有無についても不確か

- さらに言うと会社の将来性も不確か

多少の高リターンは、こういった不確実性に対するリスクプレミアムに相当するものと考えています。

ただし、将来受け取るお金は現在価値にするともう少し小さく評価されますので、そこまで大きな差はないかなとも思います。

実際の投資として

そして、これを言い出すと経済合理性が吹き飛ぶ話ですが、インカムゲインで安定した生活収入をキープしたいというのも私の中のポイントです。

無配当の株を運用していて生活資金を捻出しようとすると、出金の都度利益確定の売買をしないといけません。それがちょっと嫌な話。

うーん、なんだかんだ言っても今お金をもらえる安心感、確実性を重視していると言えばいいのかな。

……ま、最初に書いた通り、

還元してくれるならどっちでもいいんですけどね!

余談:事業再投資について

会社にとって重要なのはまずは本業の行く末です。いくら株主還元意欲があっても、闇雲に配当を出していては潰れてしまいます。

やはり事業を継続させることを第一に、一定の研究開発や設備投資はあって然るべきです。

特に新規事業やベンチャー、競争の厳しいITセクターなどでは、当然のように配当・自社株買いとも一切やってません。

そうした会社は株主のことを考えていないわけではなく、事業が成長したことが評価されて株価が成長し、それをもって株主への還元としているわけです。

事業再投資に注力するのは企業のステージ、所属セクターに特徴がありますので、押さえときましょう。

企業のステージ

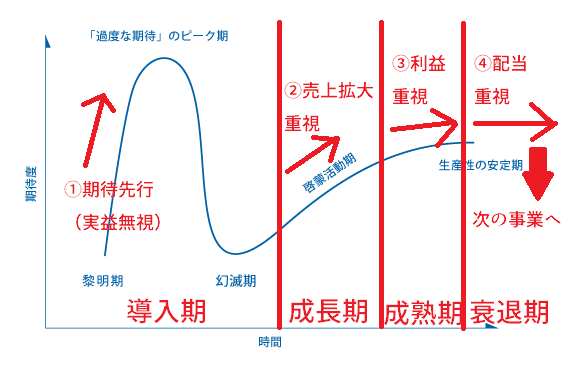

ステージというのは事業ライフサイクル的にどこに位置しているかという話です。以前記事にしました。

自作の汚い絵ですみませんが、企業あるいは事業ライフサイクルというのは以下のいずれかに位置しています。

オールドエコノミーとも言われる成熟期にある会社(大企業)は、市場でがっちりポジションを確保しており、良くも悪くも安定した経営をしています。

変動が少ないため株価も上下しにくく、株高で還元出来ないために、配当を増やして投資家に還元しているのです。

一方でまだ新事業を起こしはじめたばかりの「導入期」「成長期」にある会社(中小・新興企業)では、各社参入する市場で生き残るべく事業を大きくすることが最優先です。事業成長にありったけの資金を注ぎ込み、利益を度外視&シェア拡大を重要視してポジションを確立させる必要があります。

こうしたステージにある会社は無配当で事業再投資戦略が理に適っていると言えます。株主もそれを望んでいます。

セクター

上の絵でおおよそ説明が出来てしまいますが、事業ライフサイクルの早い遅いはセクター(業界)ごとに特徴があります。

せっかく金のなる木を育てたとしても、そのお金を使って次の投資を回さないと5年後10年後に生き残れないという厳しいセクターはいくつも存在します。

筆頭はITセクターです。まあイメージで分かりますかね。

バフェットの条件

利益を事業再投資に使うということについて、バフェットは「投資家が還元された利益を運用することで得られる収益率より、投資先の事業収益率が高いこと」を条件にしています。

要するに事業成長が常に市場平均を上回っていれば良いのです。下回っているならさっさとお金を投資家に返してもらい、S&P500連動のインデックスファンドに投資したほうが収益が高くなります。

関連記事です。

記事中にも出てきた連続増配銘柄は優良株の宝庫です。米国株だと50年以上連続増配銘柄も29あります。

リーマンショック時、配当は最大30%下落しました。株価の下落が50%以上だったことを考えると、景気悪化でもある程度維持してくれることがわかります。

株主構成からも見えてくることがあります。ポイントを押さえておきましょう。

ではでは。