発行済の株式について、「誰が」「どのくらい」保有しているのかという情報は、実に様々なことを教えてくれます。

非常に重要な視点ですので、ポイントになりそうな内容をまとめておきます。基本日本株について書いていますが、米国株でも同じことです。

目次(クリックで飛びます)

誰が株主になっているか?

四季報を見るとそれぞれ銘柄ごとに比率や主要株主が載っています。

現在の日本の株主構成について

日本取引所グループから年度ごとに株式分布調査のレポートが発行されています。信頼できる情報になるので、引用させていただきます。

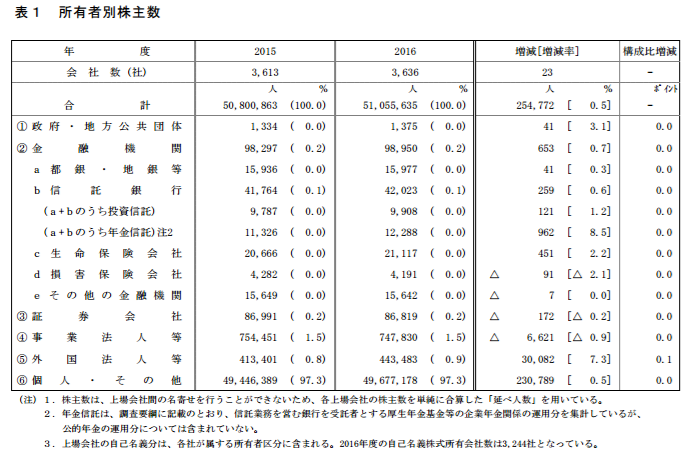

まず単純に保有者数で言えば、個人投資家が圧倒的です。当たり前と言えば当たり前ですが。

(出典:日本取引所グループ)

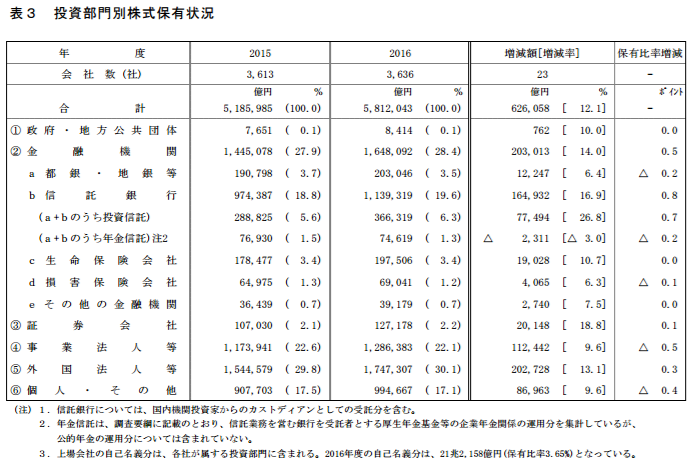

で、こっちは金額ベースでの保有割合になります。外国人投資家、金融機関、個人投資家が大きな割合を占めているということに注目。

※事業法人は自社株やグループ持ち合い。

※あくまで株式保有割合であって、売買代金のシェアは6割を外国人投資家が占めます(後述)。

(出典:日本取引所グループ)

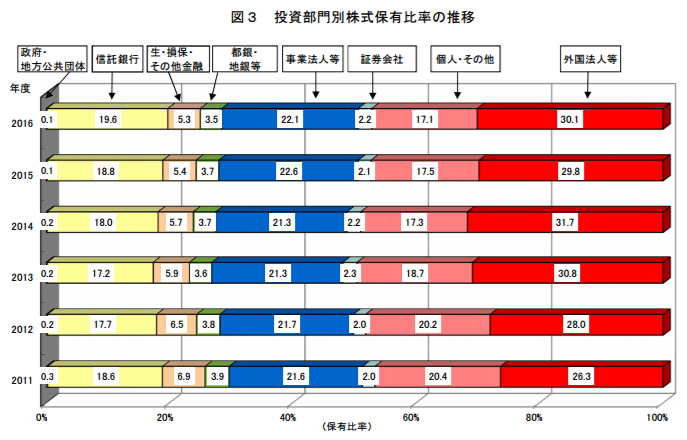

グラフ表記の方が見やすいかもですね。

(出典:日本取引所グループ)

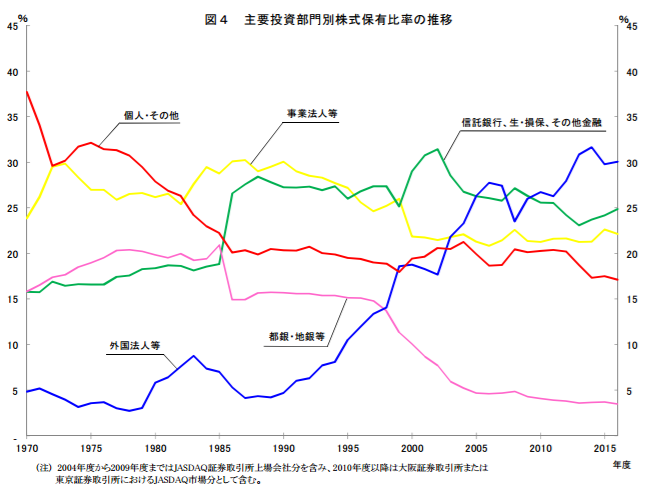

もっと長期。

(出典:日本取引所グループ)

特に最近の傾向としては、

- 金融機関の保有割合が増加している→GPIFみたいな国策的な値上がり?

- 外国人投資家比率が徐々に上がっている→円安傾向も狙ってる?

- 個人投資家比率が下がっている……→アベノミクス人気ってホントなのかな?

はいこんな感じ。じゃあこのあたりを頭に入れて、もうちょっと詳しく調べましょう。

個人投資家比率

金額的には全体の17.1%と圧倒的マジョリティではありません。情報到達においては最も劣後しており、一人あたりの売買額も小さくなります。

一方で参加者数は圧倒的多数を占めていますので、ストップ刈りのような個人投資家の逆指値を利用した値動きが発生する場合があります。個人投資家は人気化している株に集中する傾向があるため、小型株においては業績連動せずに上下することがしょっちゅうです。

現在の構図では個人投資家VS外国人投資家で一方的に搾取されている構造です。自分の買いは誰かの利益確定ですので、両者の動向が全く真逆というのはそういうことですね。

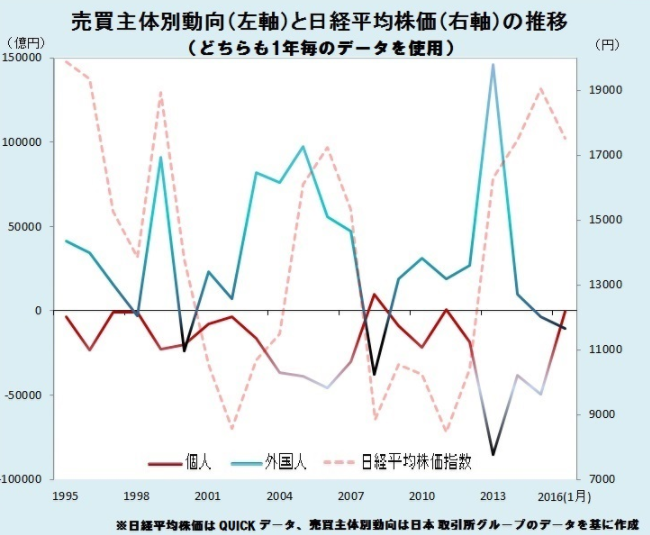

以下の資料が大変分かりやすいのですが、個人投資家は特にアベノミクスの上昇相場で一貫して売り続けてきたのに対して、外国人投資家は買い続けていますので、どちらの手に利益が行き渡ったのか一目瞭然です。

(出典:QUICK Money World)

ま、日本人は逆張り思考、外国人は順張り思考ということで。これは東京時間のドル円でも同じ傾向が見られ、この時間の中心プレイヤーは日本人なので、ほとんどレンジ相場になります。

あと、日本株の1/3を占める優待株は、これまた変わった動きをします。優待株になると最小単元の株主が広く保有し、高値安値にかかわらず売却しません。

結果として株価が安定し、TOBなどのリスクからも逃れることが出来るわけです。

機関投資家比率

主要プレイヤーは年金機構のGPIF、保険や投資信託などです。短期売買中心のファンドも含まれます。

預かり資産の運用のため、中長期での売買になります。インデックスファンドが人気化しているため、ベンチマークになる日経225銘柄などの大型株が売買されやすく、資金の使い道も限定されているため、高値安値にかかわらず買いに向かいます。

ただ、年金以外のファンドについては期末や年度末のポートフォリオリバランスに伴う売却や、決算発表後の売却が行われることもあります。

外国人投資家比率

外国人投資家の売買も重要な指標です。日経新聞他、各種媒体で必ず外国人投資家動向(買い越し、売り越し)について載っています。

というのも、保有割合こそ30%以下ですが、売買代金のシェアで言うと60%を超えているんですね。

外国人投資家の主プレイヤーは、ヘッジファンドや政府系ファンド、年金基金といった巨額の資金を一度に動かすファンドです。

特にヘッジファンドですが、彼らの使命はどんな相場であろうが儲けること、これだけです。その性格上短期的な売買が多く、かつ一回あたりの売買額が巨額のため、トレンドを生み出すパワーがあります。

トレンドは外国人投資家が作っている、ということを覚えておきましょう。

今やリアルマネーの60倍と言われるレバレッジマネーを使って世界中で殴り合いしてますから、短期売買は決着がついた方向にコバンザメのようについていくと勝率安定します。コンマ何ミリセックを争うアルゴリズムの世界ですねえ……。

ちなみに、外国人投資家動向は以下のサイトで確認出来ます。上が毎週発表の部門別売買状況、下は毎日発表のその日の売買動向です。

参考外資系動向

この他、裁定取引の裁定買い残に連動する傾向があるため、そうした情報を使って傾向を見ることもあるみたいです。

政策との兼ね合い――買い支えによる株高演出

アベノミクスにおいて株高というのは経済政策という意味もあり、政策的な株高演出の側面は否めません。

2%インフレターゲットの設定とリスク資産の買い入れ明言によって、異次元の量的緩和で溢れたマネーが投資へ向けられました。

政府方針としてETFやJ-REITの大量買い入れと相乗効果で多くの資金が株式市場に流入し、歴史的な株高が生まれました。

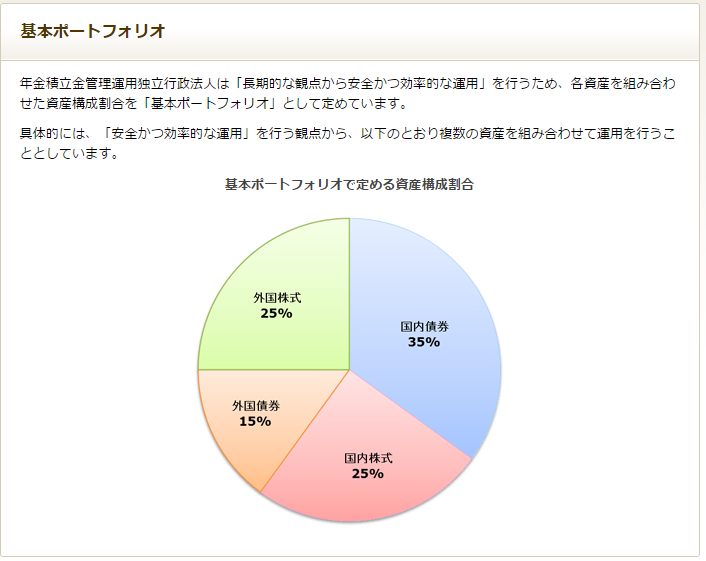

(出典:GPIF)

長くなりすぎるので、これは別記事にしましょう。

日本の投資意識調査

余談ですがもうひとつ。

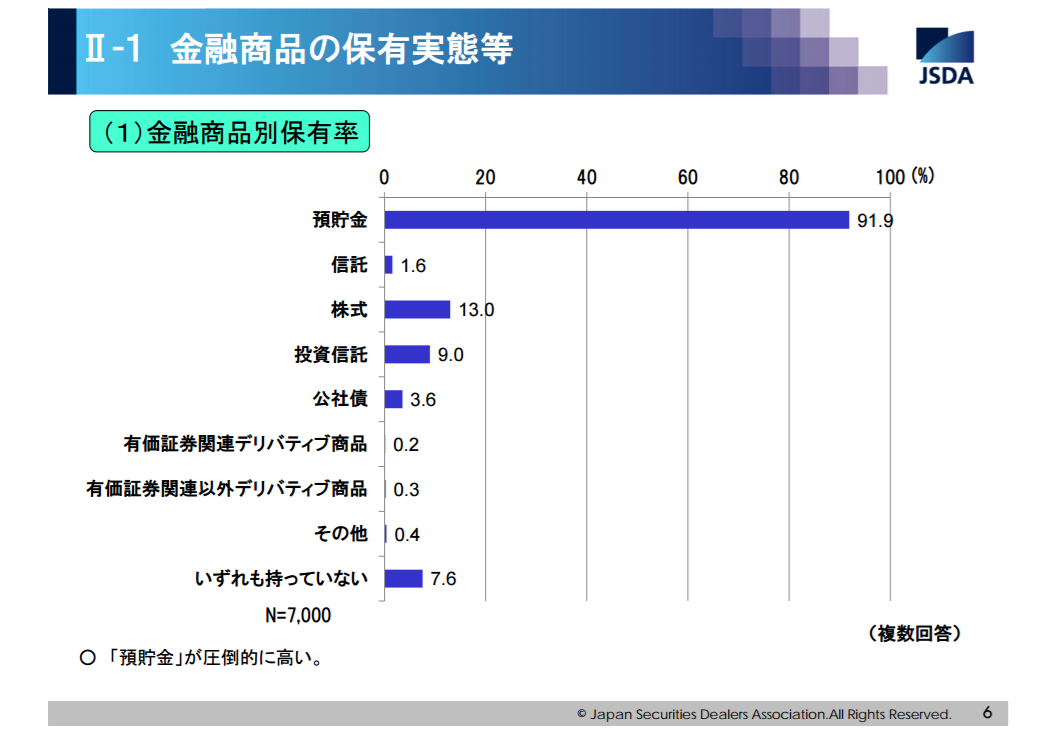

日本証券業協会による投資意識調査を見つけたのでリンクしておきます。上が証券投資そのものに関する調査、下がその中で投資している人に向けた意識調査です。

いずれも持っていない(7.6%)は悲しすぎるとして、株式投資13%、投資信託9%は低すぎます。結局相場を動かしているのは少数の資本家ということです。

(出典:JSDA)

経営に関わる株主構成のルール

目安としては、個人投資家、機関投資家、外国人投資家のいずれかが30%を超えていたら高めだなと感じる水準になります。

比率が高いということは、彼らの理屈で(業績にかかわらず)値動きしますので、それに合わせた注意が必要です。株によっては個人投資家がほとんどいないものもあります。

経営権を決める51%

大株主が51%を超えている株については、最悪51%まで株が売られる可能性があります。売りに出されるということは、下落圧力があるということです。

これはなぜかと言うと、以下のように保有割合によって権限が決まっているからです。

- 1%以上保有:株主総会で議案の提出が可能

- 3%以上:帳簿確認可能、取締役の解任要求可能

- 10%以上:会社の解散要求可能

- 34%以上:議案の否決権利(特別決議も否決可=会社コントロールには2/3以上の株式取得が必須)

- 51%以上:経営権を獲得、株主総会の普通決議が可能、取締役専任、決算承認

- 67%以上:特別決議、新株発行など全て単独決議で進行可能

67%というのも重要ですが、基本的に51%が経営権の目安です。逆に言えば、大株主の保有割合がちょうど51%であれば、これ以上売りに出される心配はないと考えていいでしょう。

関係会社、子会社扱いの基準値など

ついでですが、株式保有割合は会計上で影響があります。

- 子会社:50%以上の株式を親会社に保有されている(経営権を握られている)。子会社は全部連結となります。

- 関連会社:20%以上の株式を保有されている(重要な決定に影響力がある)関連会社は持分法が適用されます。

子会社や関連会社と親会社をひっくるめてグループ会社と言います。全部連結と持分法の違いについては下記のサイトをご参照。当期純利益は同じですが、売上や営業利益、バランスシートの内訳も全く別になります。

5%以上保有で大株主

5%以上一社の株を保有した場合、大株主という扱いになります。

これで大量保有報告書を内閣府に提出する義務が生じ、四季報にも名前が載りますね。一度載ったらあとは1%以上の増減がある度に報告が必要です。

業績変動とは違うポイントで動く可能性があるため、特に個人の大株主動向は注目が集まります。

TOB対抗となる株式持ち合い

前にM&A記事に書きましたが、個人投資家割合が高いとTOB対策になりません。だって彼らは経営権なんて持ってないし、お金になるから売ってしまおうとするからです。

とはいえ外資が経営に入ると大変なので、長期保有で優待グレードを上げるとか個人投資家を大切にする企業も増えています。

浮動株比率

浮動株というのは、安定株主がおらず常に市場で売買されている株のこと。

浮動株が多いと売買が活発化しやすく株価の流れは緩やかに、少ないと需要増加に対応出来ず急騰しやすくなります。

テーマ株で急騰を狙うなら浮動株が小さい株ですが、オーナーが大量に保有している場合、利益確定や資金調達も兼ねて市場に放出するケースもあり、これまで見てきたデータと合わせ技で確認が必要です。

特定株(固定株)比率

四季報に載っている情報で、定義としては「大株主上位10位と自己株式、持ち株分を合計した比率」になります。おおよそ1ー浮動株比率=特定株比率です。

大株主とは簡単に売買しないのですから、発行済株式数から割り引いて考える必要があります。日本でも2006年から浮動株ベースの株価指数へと移行しています。

自社株買いした金庫株はどこへ

株主還元として自社株買いはよく行われるものですが、自社株消却やストックオプションでの払い出し、株式交換などでの利用がない限りは自社内に金庫株として留まり続けます。

会計上は取得価格(簿価)で評価され、株主資本から控除する形式で記録されるようです。時価で鞍替えしないらしいので、株価が上がっていたらバランスシートに表記されない利益が大量にあるということですね。

株主数(2200人以上)は一部昇格条件のひとつ

以前記事にしましたが、東証一部昇格の条件のひとつに株主数が2200人を超えていることとあります。

東証2部の小さい企業にはそれなりにハードルが高い条件で、注目ポイントのひとつです。