先日、日本の連続増配銘柄上位13選を記事にしました。

ただ思ったより利回りが低かったので、今回は高配当ETF:日経高配当株ETF50(1489)から組入株上位5つを見てみようと思います。

……ETF自体はちょっと微妙な感じなので、銘柄紹介として読んでもらえればと思います。

動画も作りました。

日経高配当株ETF50(1489)とは

そもそも日経高配当株ETF50(1489)は、日経平均構成銘柄の中で、配当利回りの高い50銘柄で構成される株価指数です。

参考NEXT FUNDS 日経平均高配当株50指数連動型上場投信

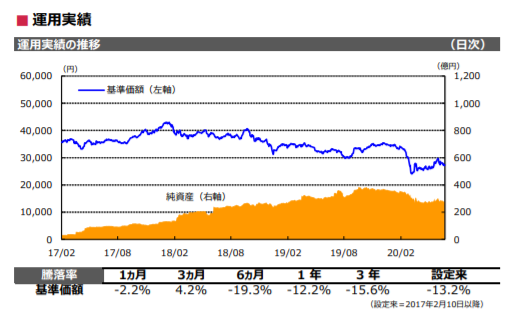

17年2月設立、純資産総額は278億円。資産流入は今年コロナで下がっていますが、それ以前はまあまあ増えていました。

(出典:日経高配当株50ETF 月次レポート)

とはいえ、一日の出来高1498株は正直少なすぎて見送りする水準。

(出典:Yahoo!ファイナンス)

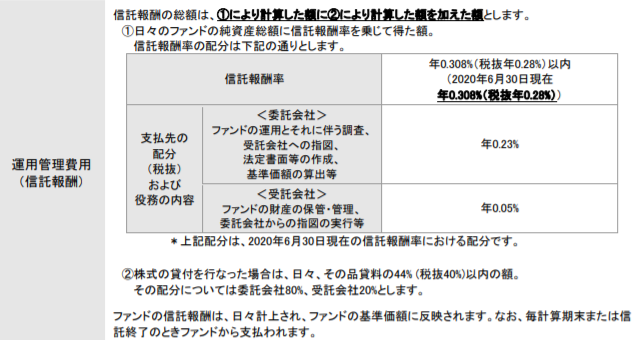

信託報酬は0.308%になります。もっといいものに見慣れすぎてますが、このくらいならまあ。

(出典:日経高配当株50ETF 交付目論見書)

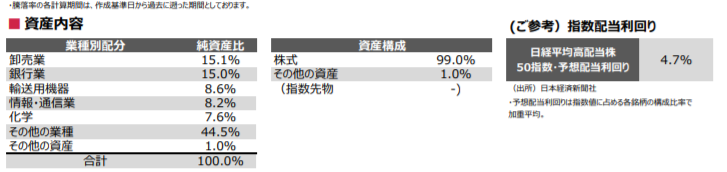

セクターは卸売(商社)と銀行、自動車が多いです。不景気減配3兄弟なんですが……まあ日経平均採用で高配当だと、今はそうなりますかね。現在の利回りは4.7%程度と結構高め。

(出典:日経高配当株50ETF 月次レポート)

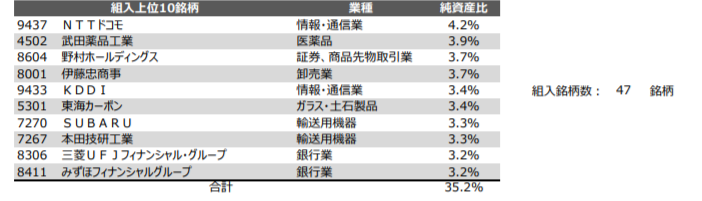

50と言いながら組入銘柄数は現在47ですが、上位はこんな感じになっています。

(出典:日経高配当株50ETF 月次レポート)

ということで、上位5社を見ていこうかなと思っています。もちろん利回りが高いのは、それだけリスクがあることも忘れずに。

今年は18%もの企業が減配、無配転落する見込みです(リーマンショック並の水準)

NTTドコモ(9437)

- 組入比率:4.2%

- 利回り:4.07%

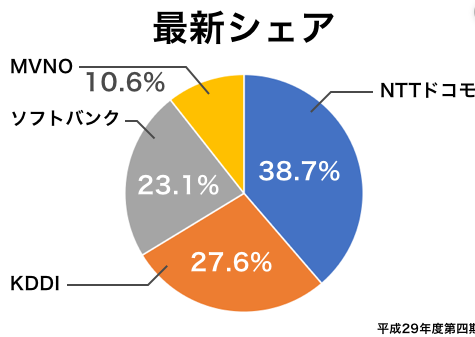

日本の通信キャリア大手の一角。MVNOの急成長もあってシェアは40%を切ったみたいですが、依然としてトップシェアを握っています。

3キャリアの違いを書き出すと、こんな感じになるでしょうか。方向性はそれぞれ色が出ています。

- ドコモ:SIerのNTTデータやクラウド事業にも強み

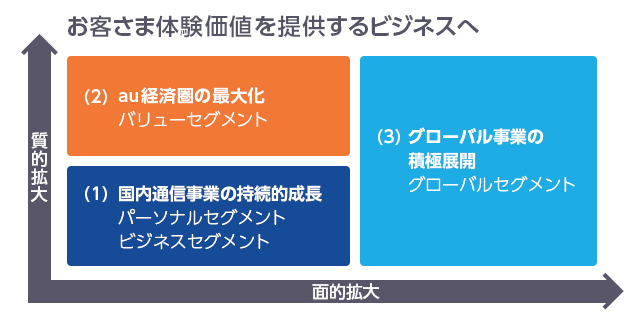

- KDDI:VODコンテンツや電力、保険など生活サービスを揃えたau経済圏の拡大を目指す

- ソフトバンク:ヤフー、スプリント、ARMと買収によって巨大化した総合IT企業

昔はドコモのi-modeみたいな、各社オリジナルのサービス品質が契約の決め手でしたが、そうしたOS競争は黒船に乗ってやってきたスマホによって全て淘汰されてしまいました。

結果として差別化が難しくなり、今では同じスマホ、同じサービスを売っているだけになっています。施策も横並びですよね。

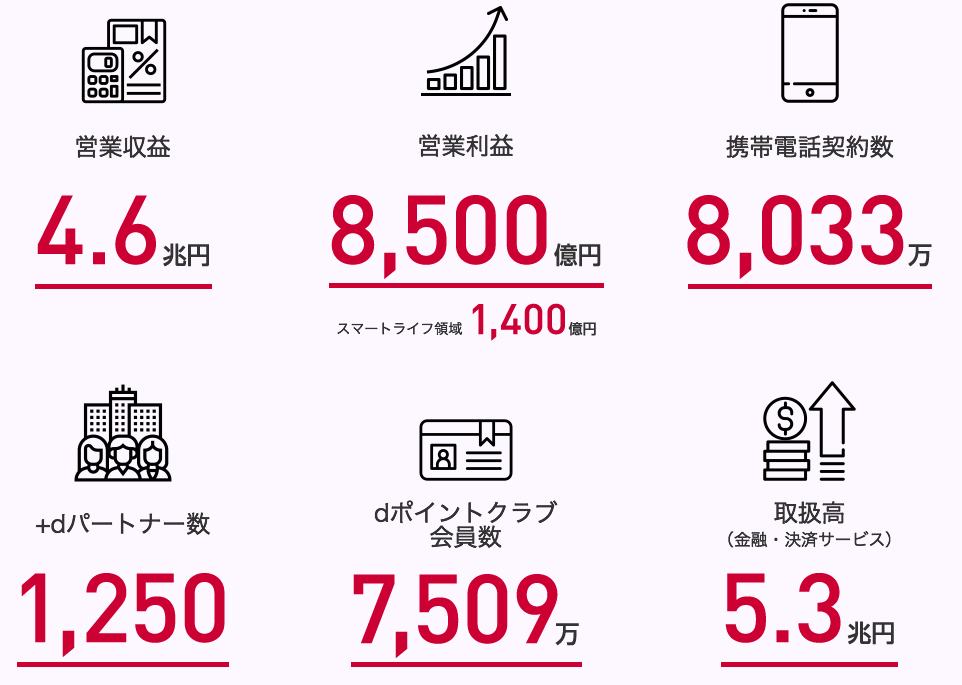

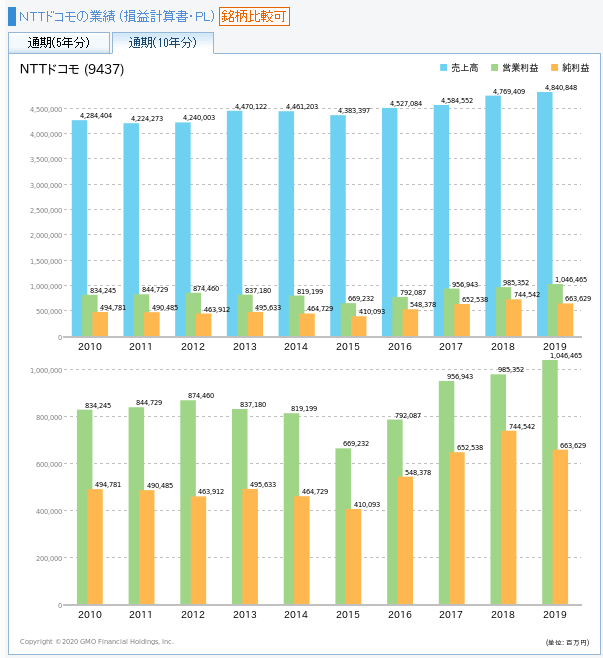

しかしながら、ビジネスは非常に手堅いです。8000万人の会員基盤をベースに、売上4.6兆円、営業利益8500億円、利益率は18%と高い水準にあります。なおNTTグループでの売上は10兆円を超えます。

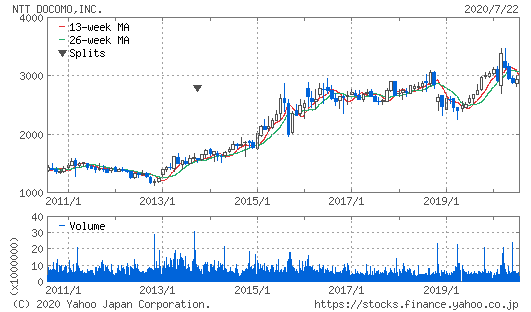

10年で見てもこの安定感ですよ。

連続増配は6年でストップする見込みですが、98年に上場以降一度も減配はありません。

5Gのような先進テーマもあり、期待値も上がっています(東京オリンピックが暗雲立ち込めているので、ちょっとどうなるかなという感じですが)。

設備投資は大きいものの、引き続き利益を出し続けていくと思われます。

武田薬品工業(4502)

- 組入比率:3.9%

- 利回り:4.78%

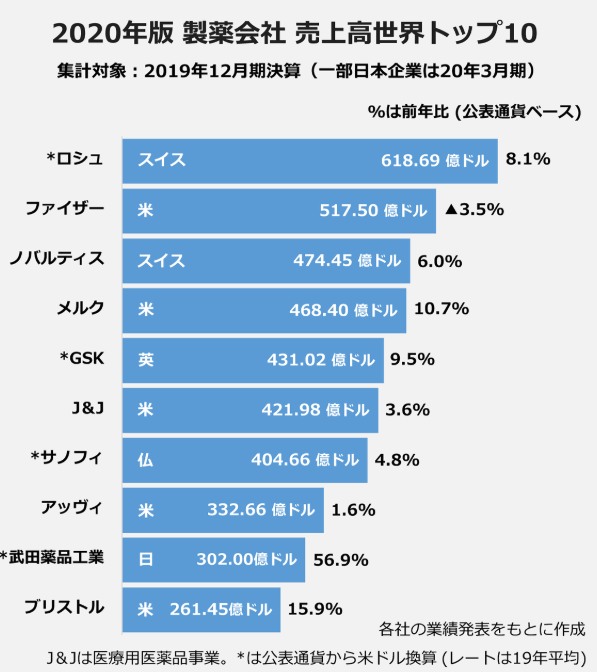

アイルランドの製薬企業シャイアーを6.2兆円で買収し、最新の製薬企業売上高ランキングで日本から唯一トップ10にランクインしています。

製薬業界はM&Aが活発ですが、日本全体でも最大規模の買収案件になりました(それまでは、ソフトバンクのARM買収:3兆円)

(出典:AnswersNews)

が、まあこれだけ巨額となるとシャイアー買収は賛否あります。そもそも製薬企業のM&Aは、良いパイプラインを持つバイオベンチャーの上場前買収が一般ですからね。

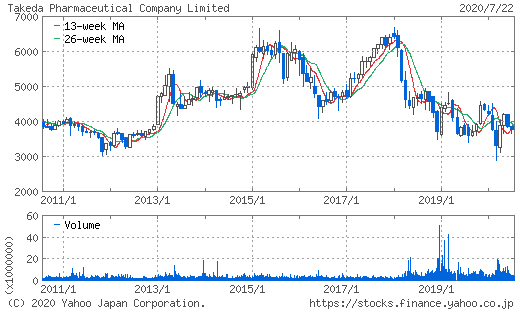

こういった理由でコロナ前の18年から株価が下がっていますが、コロナ影響でシャイアー買収のプラス材料もあります。

武田薬品はコロナ治験薬の開発に乗り出していますが、これは回復した患者の血液から取り出した、抗体を含む血漿(けっしょう)を投与する治療法です。

そして、この分野はシャイアーの強みとする領域になります。期待したいですね。

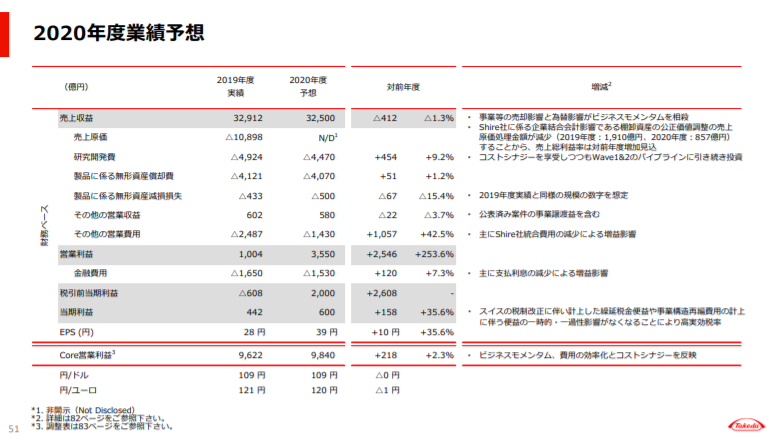

合併もあり、売上高は急増しています。

次年度以降は営業利益率も改善すると発表しています。巨額の負債は気がかりですが。

なお配当金は2009年からずっと180円で固定。赤字でも配当は継続する方針なので、配当性向100%超えで還元します。

米国株でもフィリップ・モリスなど一部の株で配当還元100%超えのコミットは見られますが、それらと決定的に違うのは武田薬品は昨年度利益率3%しかないこと。

また、製薬業界自体が次のパイプライン競争で安定しないうえ、巨額M&Aの成果が見えるまで一喜一憂することになりそうです。

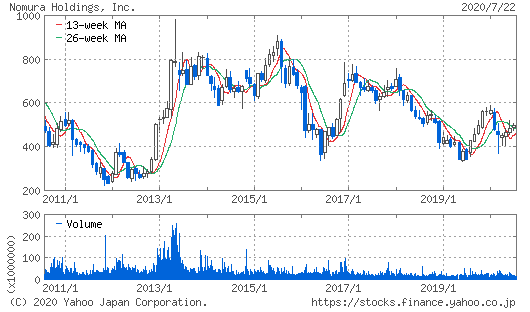

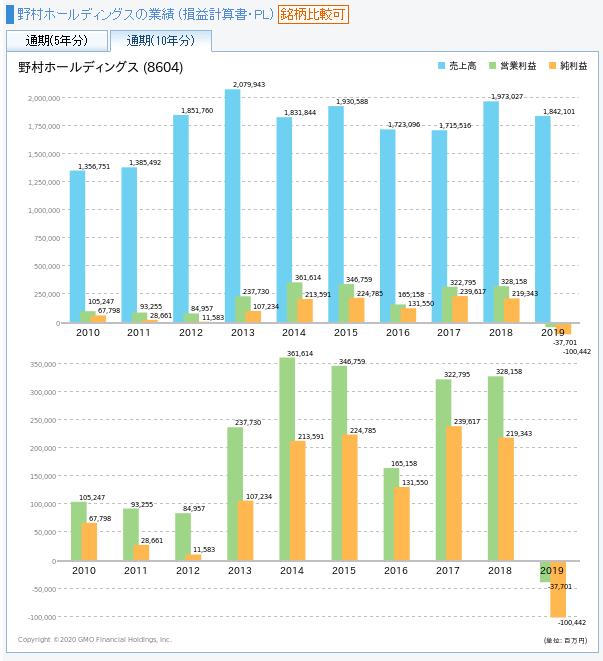

野村ホールディングス(8604)

- 組入比率:3.7%

- 利回り:4.03%

野村が3位か……アベノミクス相場のうちは業績もまだ良かったのですが、19年は赤字でした。赤字は2009年のリーマンショック以来です。

直接的には買収した米リーマン・ブラザーズなどの減損処理になりますが、根本的な問題をいくつか抱えています。

参考野村証券「外し」拡大…“最強の営業部隊”凋落で巨額赤字、情報漏洩や詐欺関与疑惑も

- 債券の不振

- 手数料ビジネスの限界

前者については、日本の長期金利がずっと低いため債券を販売して稼ぐモデルがたち行かなくなっているということ。

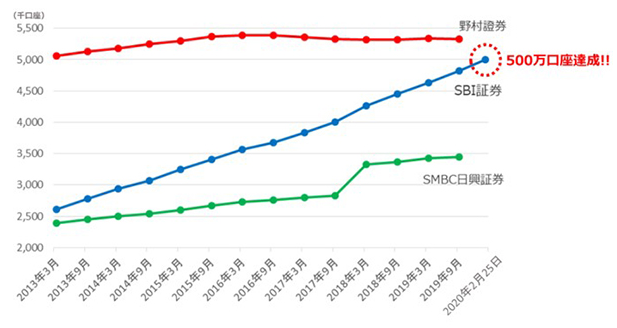

後者については、主力の野村證券が個人投資家からの手数料ビジネスで成立していたのを、手数料無料のネット証券が台頭して厳しくなっているということです。

野村グループが売っているファンドもコスト2~3%と割高なゴミファンドなので、ビジネス構造の転換が求められています。

また予想利回りは4%ですが、今季配当据え置きの予想となっています。

金融業界はリーマンショック時に減配するところが多いです。景気敏感株なのでどうしても不景気に配当を出す余力がなくなります。

- 野村HD:8円→6円(▲25%)

- 三菱UFJ:14円→12円(▲14%)

- 三井住友:120円→90円(▲25%)※今は減配しないこと(累進配当政策)を宣言しています。

- みずほ:10円→6円(▲40%)

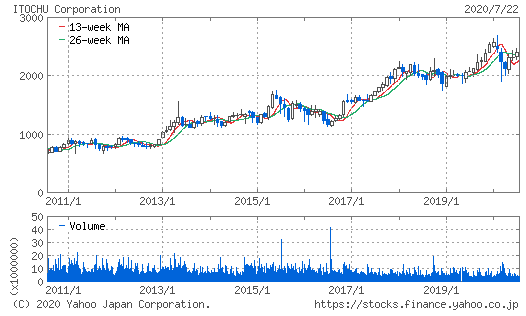

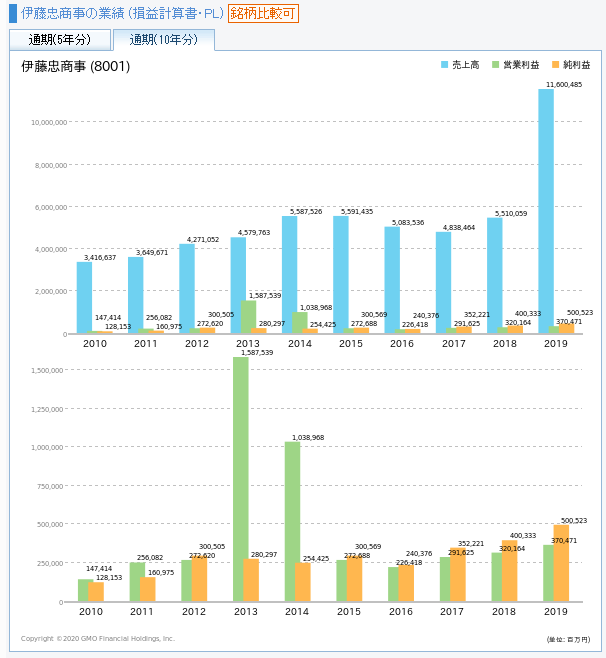

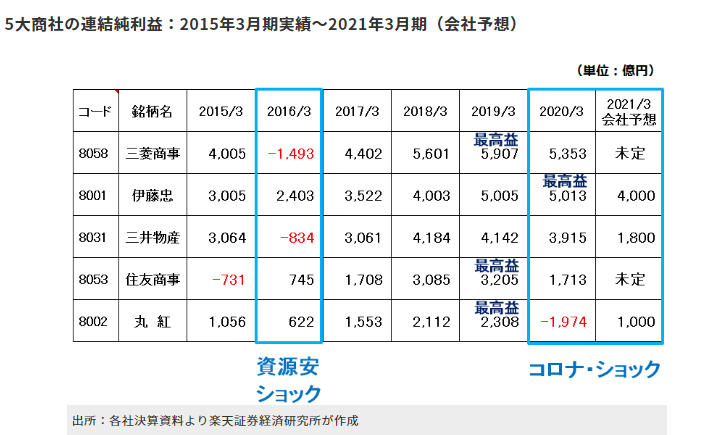

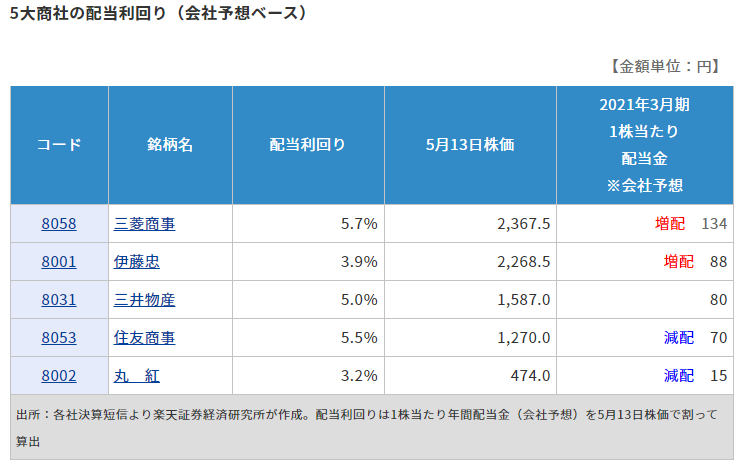

伊藤忠商事(8001)

- 組入比率:3.7%

- 利回り:3.68%

5大商社のひとつ。直近決算も増収増益で、4年連続で過去最高益を更新したこともあり、利益ではわずかに三菱商事に及ばなかったものの時価総額でトップに立ちました。

今の商社は2強時代だそうです。

参考伊藤忠、時価総額で三菱商事を逆転、初の商社首位…三菱は今期、利益トップを死守する

就職人気ランキング1位と外から見たイメージはとても良い会社。

参考就職人気企業ランキング2020【文系男子・全200社】伊藤忠が連続1位、商社強し

来季はコロナで2割減の見込みとはいえ、4000億円の利益はかなりよい数字です。16年以降、非資源分野への投資強化・多角化が収益基盤を安定させていると言われています。

(出典:トウシル)

ちなみに、商社も景気敏感株なので不景気の減配リスクがあります。伊藤忠商事も過去減配したこともあります。

とはいえ、伊藤忠商事は三菱商事とともに、商社の中でも減配しないこと(累進配当政策)を宣言していますので、そこに期待したいですね。

そそくさと減配発表した住友商事や丸紅が、割と通常運転という感じがします。

(出典:トウシル)

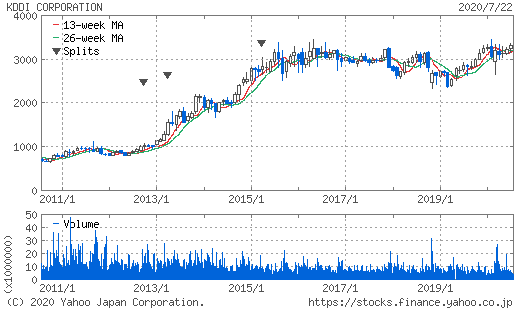

KDDI(9433)

- 組入比率:3.4%

- 利回り:3.61%

ドコモと同じく日本の通信キャリア大手。

日本で8位となる18年連続増配株で、優待含めた利回りが高く人気化していますね。当ブログでも出現頻度が高いです。

KDDIは移動体(ケータイ)と固定の通信事業に加えて、自社サービスでauスマートパスやauでんき、ケーブルテレビのJ:COM、Wifiデータ通信やMVNOブランドのUQと「au経済圏の拡大」を目指しています。

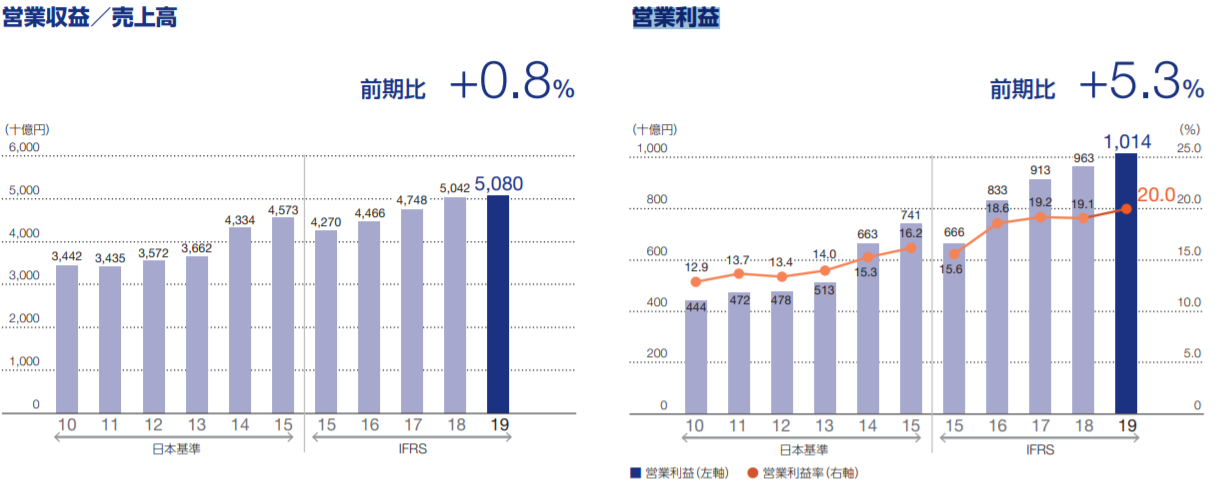

利益率は20%強、増加率で見ても売上は前年比6.2%増、営業利益率、純利益も5.5%増と順調な数字を叩き出しています。

(出典:KDDI IR)

MVNOの急成長はありますが、シェアは2位をキープ。日本屈指の優良企業には間違いありません。詳細な分析記事はこちらからどうぞ。

関連記事です。

米国の連続増配銘柄も要注目です。

動画もよろしくです。

日本株は配当控除の関係で、同じ利回りなら米国高配当株より手元に入るお金が多くなります。

あまり見ない株も分析したりしています。

ではでは。