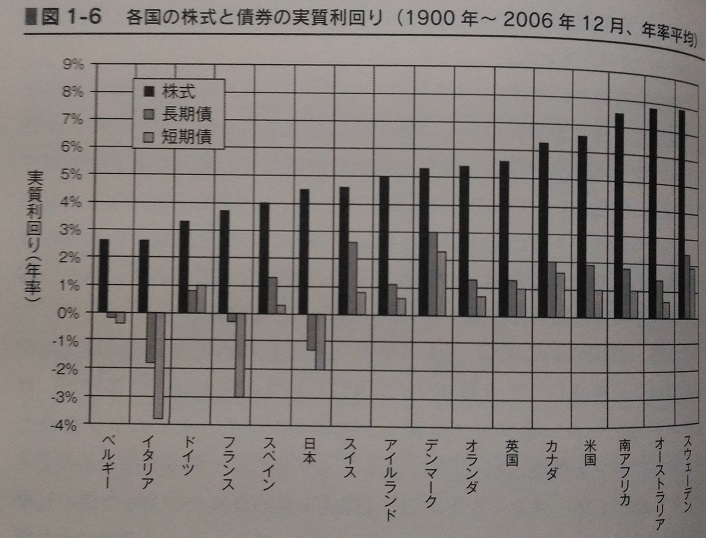

米国株の過去長期リターンは約6.8%でした。日本株だと4.5%くらいになります。

(出典:株式投資 第4版)

当ブログでもよく基準にしている数字ですが、果たして将来は4~5%くらいまで期待リターンが低くなるかもね、というお話です。

なぜかポートフォリオの期待リターン計算で国内株:6%とされることが多いんですが、それはそもそも過大評価感があります(名目リターンで計算されている?)。

目次(クリックで飛びます)

最初に……この算出式の問題点

後の説明をラクにするために、先にこの6.8%の問題点を出しておきます。

税金や取引コストが未反映

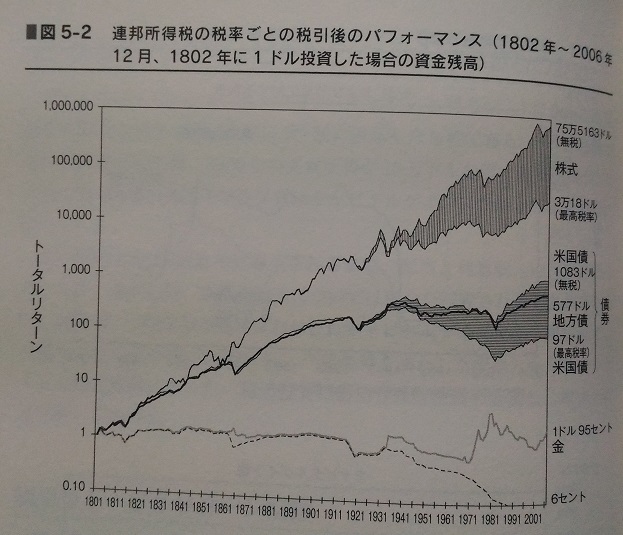

課税されない前提でシミュレーションした結果なので、実際のリターンはもう少し押し下げられます。配当分は繰り延べされないので、かなり大きな差になります。

ご覧のように、課税繰り延べを全くしないと、最大で年利回り4%近く変わる結果になるようです。

(出典:株式投資 第4版)

ついでに言えば、法人税や各種税金は昔より高くなっています。

同じ話で、再投資における取引コストも入っていません。取引コストも昔は無視できない水準だったので、長期パフォーマンスを押し下げていました。

株の長期リターン6.8%を分解すると

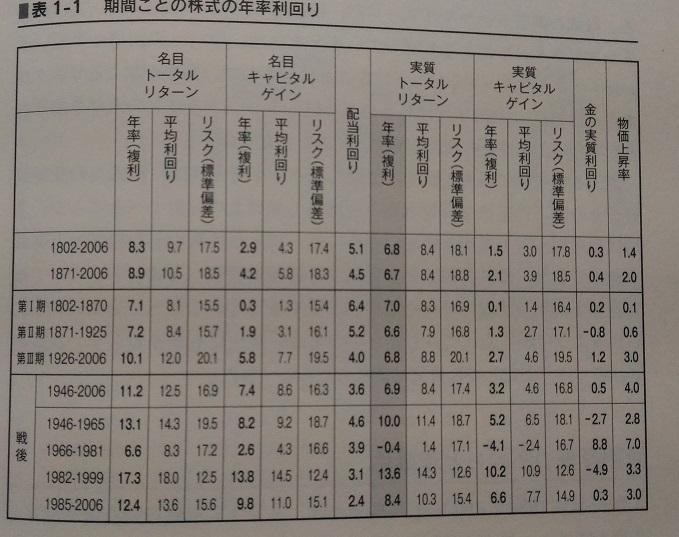

2006年までのデータですが、期間によって長期リターンを分解すると、いくつかのパターンが見えてきます。

(出典:株式投資 第4版)

名目と実質

株はインフレに強い資産で、インフレは名目上のリターンを押し上げて見せてきました。6.8%というリターンは実質リターンなので関係ありませんが、名目リターンベースで考えているとかなり変わってくると思います。

金本位制下では貨幣供給量に限界があったためインフレ率は低めでしたが、1972年ニクソンショック以降、米国でも2桁近い高インフレに悩まされます。

近年のインフレ率はほぼ0%に落ち着いています。日本のようにデフレになると実質リターンは下がりますが、おそらく緩やかなインフレで進むんじゃないかと言われています。

配当の減少傾向

以前も調べたことですが、近年は米国企業でも配当還元するところが減っています。同じ還元方法でも自社株買いのほうが課税繰り延べ出来る点で優秀だと言われています。

上の表でも、キャピタルゲインがリターンに占める割合が増えていることが読み取れますね。

配当還元するところが減っている一方で、企業の利益成長率は昔より勢い良く伸びています。お金はあるのです。

世界のフロンティア(収益機会)が消失しつつある中で、どうして利益が伸びているのでしょう。

要因の一つとして、まさにその配当を減らしたという点が挙げられます。

利益の使い道は3つあって、配当、自社株買い、内部留保です。内部留保というのはつまり事業への投資になり、事業が育てば利益も成長します。

利益成長≠利回り成長

ここで重要なのは、配当還元に比べて、自社株買いや事業再投資によるキャピタルゲイン還元は不確実であるという点です。

リターンというのは、あくまで株主に還元されなければ意味がありませんので、株主にとっての価値とは「将来会社が生み出す利益の現在価値」ではなく、「将来株主に還元される金額の現在価値」であるべきです。

還元される金額を全て配当とした場合に、時価総額=「将来株主に還元される配当の現在価値」になります。

リターンの源泉

長期リターンで見ると、株>債券は世界共通の現象です。これはリスクプレミアムがある分だけ株のリターンも高まるためですね。

長期国債利回りと株式利回り差が3%程度で、これがリスクプレミアム分です。安全で確実性の高い債券が株のリターンを超える年は過去数えるほどしかありません。暴落年に資金の逃げ道として集まっただけです。

長期で保有すれば株が債券に劣後することはありません。

(出典:株式投資 第4版)

この構造は変わらないものの、米国も日本も成熟国になり、利益が安定してきています。GDP変動率(成長率)も落ちていて、リスクは小さくなっていると言えるでしょう。

株の期待リターンを6.8%のままとすると、実態と比べてリスクプレミアムが大きくなるので、投資対効果として非常に魅力的に映ります。

近年は取引コストも低下しているので、この魅力が広まればみんな株を買うでしょう。そうすると株価が上がって、利回りは下がります。

あるいは、長期国債利回りは金利上昇を踏まえて2~3%、株のリスクプレミアムが減少傾向踏まえて2%程度なら、株の期待リターンは4~5%になって、PERは20~25倍程度と求めることも出来ますね。

PERは20倍を超える可能性

さて、PER20倍以上というのは過去平均よりだいぶ高い数字です。過去平均PERは14~16倍くらいでした。

PERの逆数は株式益回りになるんでしたね。PERの計算式は以下の通りで、

PER(株価収益率) = 株価 ÷ 一株当たり利益(EPS)

この逆数ということは、一株当たり利益 ÷ 株価です。

利益を全て配当として還元した場合、投資リターンと株式益回りは等しくなります。

PER14倍の逆数は1/14≒7.14%なので、株の長期リターンに近い数字になっています。PER20倍ならリターンも5%以下になるでしょう。

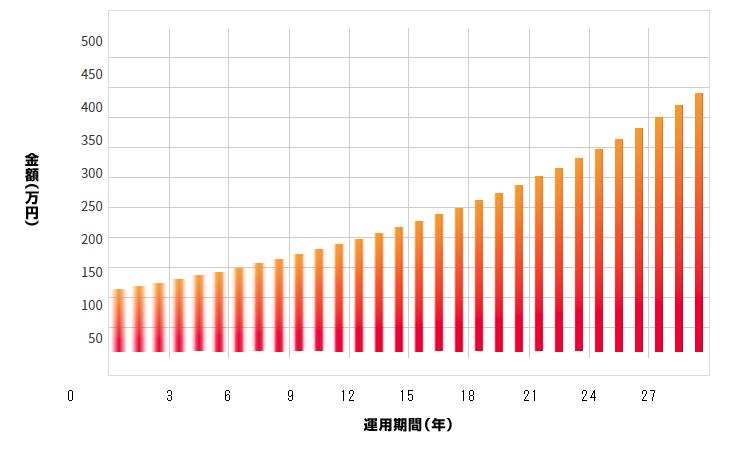

5%でも十分な資産曲線になるよ

5%を複利効果で運用した場合、だいたい13年くらいで2倍になる計算です。6.8%の頃よりも少し時間はかかりますが、銀行預金よりは遥かに高いリターンです。

(出典:さわかみファンド)

リターンが多少下がるにせよ、株に投資をするということは他の金融商品よりも高いリターンが期待出来るということです。投資をやめる理由にはなりません。より現実的なリターンとして、4~5%で皆さんの将来の資産形成を考えてみてはいかがでしょうか。

冒頭でさらっと流しましたが、期待リターンで言えば米国>日本は変わらないですし、インデックス投信等でも良いので海外株をポートフォリオに含めることをオススメします。

SBI証券

最大手のネット証券。コスト面や使いやすさ、商品ラインナップなど米国株でも素晴らしさは変わらず、今更あれこれ言うまでもないと思います。

株やるならとりあえず開いとけって口座になります。

楽天証券

SBIに次ぐ2位のネット証券です。楽天ポイントとの連携や、マーケットスピードでの情報収集、確定拠出年金にも強みがあります。

バンガードと楽天投信が組んだり、手数料値下げを頑張ったりと、海外投資に結構力を入れているように見えるので今後にも期待しています。

これもまあとりあえず開いとけって感じの口座ですね。

マネックス証券

日本株での地位はそこそこですが、米国株となると3強の一角に食い込んでくるマネックス証券。

取り扱い銘柄数は3000銘柄を超えており、楽天やSBIの2倍以上です。米国上場銘柄は約3600銘柄ですから、ほぼ全銘柄を購入出来るということですね。

ちなみに中国株も2000銘柄近く取り扱っていて、3社の中で最大です。

また、注文の種類としてOCO、トレールストップ、逆指値なども可能なのはマネックス証券だけで、指値期間も最大90日あります(GTC、GTC+)。創業者からして、投資家の欲しい機能がよく分かっているんだなと。

個人的には口座を開くとついてくる「TradeStation」が気に入っていて、当ブログのチャートは全てこちらを使っています。

投資をはじめるところからスタートしていきましょう!