カメラや複合機でお馴染みキヤノン(7751)の分析をやっていきます。

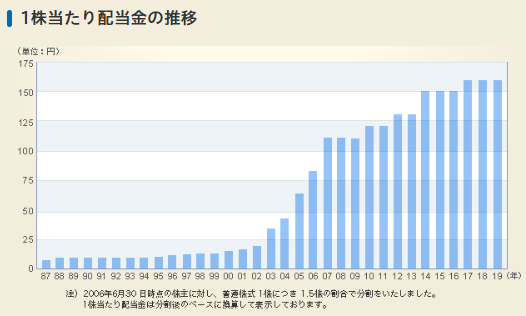

まあ、なんというか、33年ぶりの減配になります。四半期赤字も2000年以来はじめてです。

もちろんコロナ影響によるもので、外に出ないのでカメラは使われず、テレワークが増えてオフィス機器も使われず……赤字もやむなしという状況に見えますが、逆に買い時と言えるでしょうか。

垂れ流し用に動画も合わせてどうぞ。

目次(クリックで飛びます)

キヤノン(7751)事業概要

HPからの抜粋です。

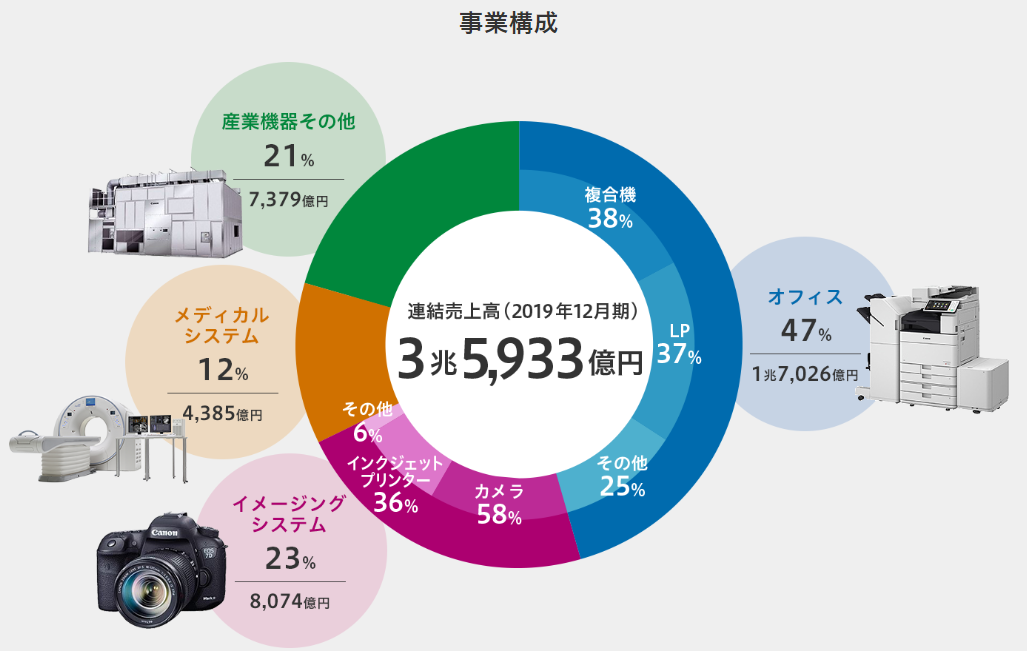

キヤノンは主に4つの事業軸で構成されています。

(出典:キヤノンHP)

- オフィス:複合機やレーザープリンタ、デジタル印刷など、オフィス向け機器の販売。メイン事業です

- イメージングシステム:デジカメやプリンタなど、コンシューマ向けはここですね

- メディカルシステム:CTやMRIなど検査機器がメイン

- 産業機器その他:半導体露光装置、FPD露光装置、有機ELディスプレイなど

なお、利益という意味では、稼ぎ頭はオフィス向けになります。全体の2/3を稼いでいます。

メディカルシステムは東芝メディカルシステムズを6600億円で買収したものです。キヤノンも今後はオリンパスのような医療機器分野に伸びていくと思われます。

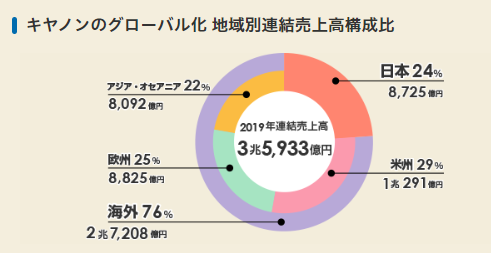

日本を代表するグローバル企業でもあり、市場は国内外に広くあります。

(出典:キヤノンHP)

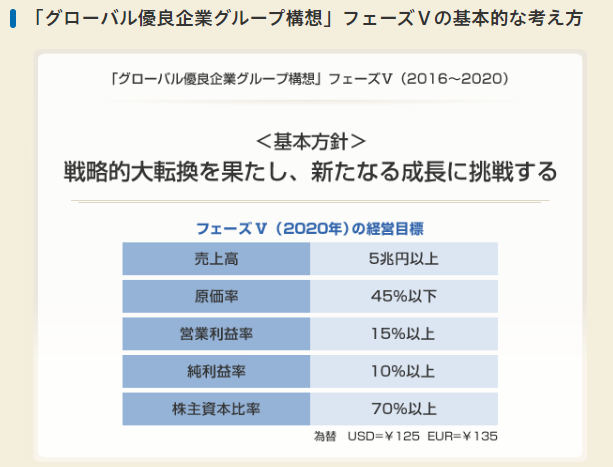

中長期戦略として16年度からフェーズ5へと移りました。成長事業として以下に投資する方針(決算資料から)。

- 原価削減:カメラ組み立て自動化、ロボットの内製化等

- 新規事業強化:商業印刷、ネットワークカメラ、ライフサイエンス……etc

(出典:キヤノンHP)

私が特に気になるのは、利益率の高いソフト・サービスビジネスへ転換すること、独占性の高いメディカル領域を強化することですかね。

余談ですが、日本企業で米国特許数トップだそうです。技術力は日本屈指の企業です。

(出典:知財ポータルサイトIPForce)

2020年2Q決算

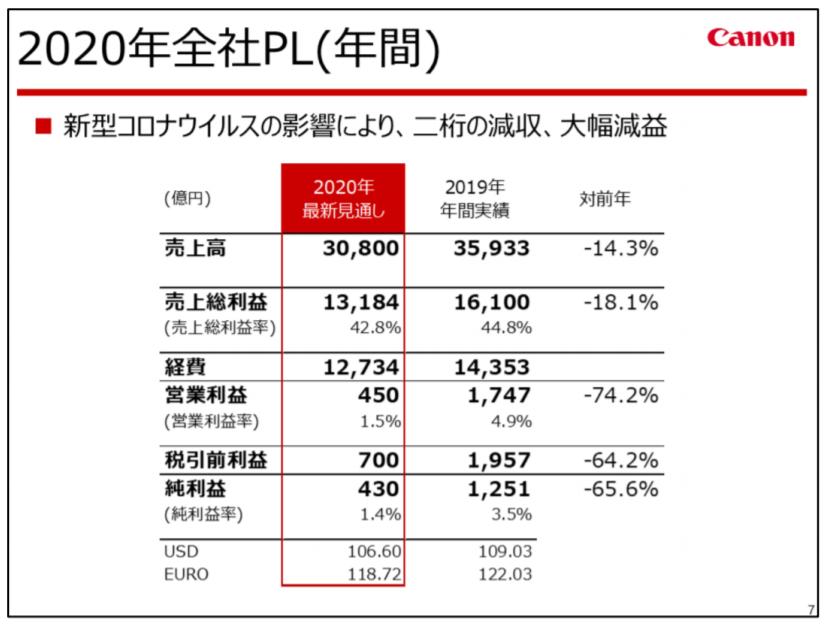

という目標は掲げつつも、直近決算は以下。決算開示した2000年以降、はじめて四半期赤字を出すことになりました。

(出典:キヤノンIR)

全体で売上高前年同期比25%減少、利益はマイナス。

特にオフィス機器、カメラなどがコロナ影響で前年比大幅減少です。逆に医療機器は改善傾向にあります(コロナの恩恵は受けていません)

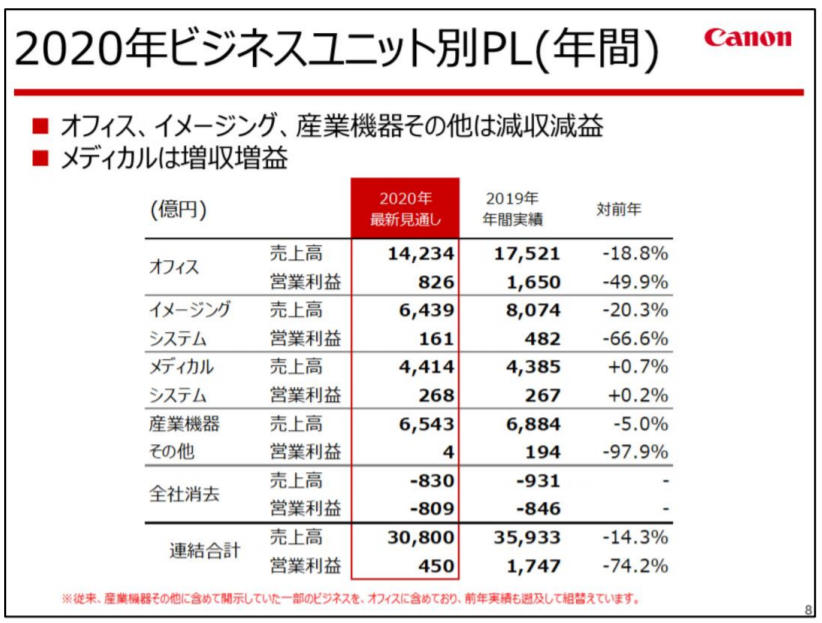

2020年度の年間見通しもかなり暗いです。2桁減収、大幅減益の見込みとなっています。

(出典:キヤノンIR)

なお、新型コロナウイルスの影響は、下期にかけて減少するとみておりますが、

年間では売上で約4,800億円、営業利益で約1,700億円と想定しています。

各セグメントごとにはメディカル以外減収減益を予想しています。

(出典:キヤノンIR)

それぞれのコメントをざっくりまとめると以下の通り。

- オフィス:自宅やシェアオフィスに適したサービスを強化。欧米は厳しいが、中国は前年並みの水準まで回復

- イメージングシステム(カメラ):カメラは嗜好品であることから、販売回復には時間を要する見込み。カメラの役割を映像の記録・共有から、コミュニケーションのツール(リモートワーク)へと拡大させる方針

- イメージングシステム(プリンタ):市場は中長期的には緩やかな減少傾向も、家庭用はニーズが増加し、年間で対前年増収となる計画

- メディカルシステム:肺炎検査向けのCTや、X線の販売が伸びるのと、経済活動再開で堅調な推移を見込む

- 産業機器その他:、イメージセンサーやメモリ向けなど需要は続くため、大幅な下落とはならない見通し

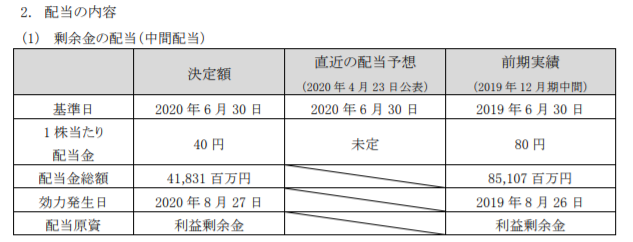

減配発表と今後の予想

で減配なのですが、これを受けて株を買うか、やめておくか考えてみたいですね。

この通り、33年減配はしてこなかった会社です。

(出典:キヤノンIR)

もともと配当性向は100%を超えていたので、かなり無理をした配当でしたが……今年はこういう話が多いですねえ。

事業リスク

これまでキヤノンを支えてきたオフィス機器、カメラ、プリンタ事業が成熟~衰退期に入ってきた点が問題です。

生活必需品やヘルスケアセクターの高配当株と異なり、キヤノンは電子製品事業。競争が激しくコモディティ化しやすい事業領域には間違いないでしょう。

市場の縮小

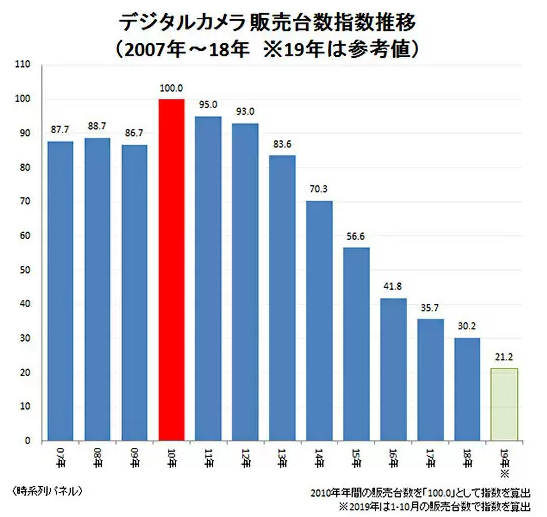

カメラとプリンタについては中長期的な市場縮小傾向にあります。

カメラの競合はもちろんスマホです。手軽さはもとより、性能よりもSNSにアップして共有することに重点があるので、出荷台数は減っています。

(出典:BCNリテール)

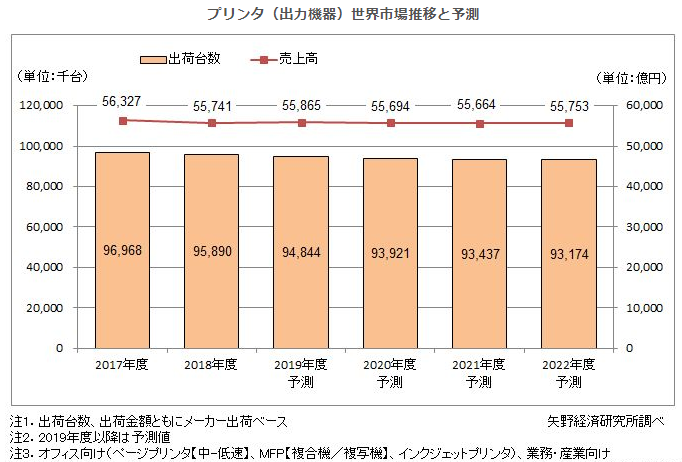

プリンタも横ばいです。中速インクジェットプリンタや3Dプリンタなど、伸びている領域もありますが。

(出典:矢野経済研究所)

生活様式の変化

ニューノーマル時代で、これまで稼ぎ頭だったオフィス機器の売上減少傾向は止まらないと思います。

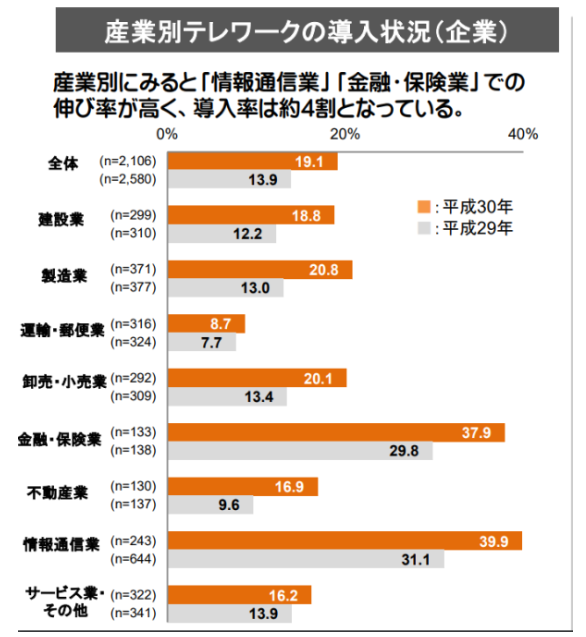

(出典:HRNOTE)

日本でも大企業を中心に、オフィスへ出社を前提とした勤務体系を変えていく方向に進みますので、今後も厳しくなることは明らかです。

競合情報

競合を忘れていました。

といっても、今の直接の競合はオフィス機器ならリコーやゼロックス、カメラならニコン、プリンタならエプソンなど、いずれも同じ状況に変わりません。

それよりも、オフィス機器の競合としてテレビ会議やオフィスクラウドサービス、カメラの競合としてスマホ、プリンタの競合として電子ペーパーなどに注目したほうが良さそうです。

配当は今後どうなるか

配当利回りはもともと7%超えていたところを、通期未定ですが、前期と同様に半減した場合、4.44%になります。

(出典:キヤノンIR)

業績が悪化し、さらに配当目当ての投資家が一斉に逃げ出しますので、株価は下がっていくと思います。

ちなみに、これが無配当になると、例えばソニーが上場以来初の無配を決めた翌日、株価は8.6%も下落しました(幸いその後業績回復で上昇しましたけど)

ですが、これで狼狽売りするのではなく、以下の要素を見て冷静に考えていく必要があります。場合によっては割安で手に入れるチャンスかもしれないからです。

- 事業継続性、収益性

- 配当がどこまで落ちるか、利回りがどうなるか

事業継続性、収益性

事業内容的には先程見た通りですが、正直この規模の会社が潰れることはないでしょう。

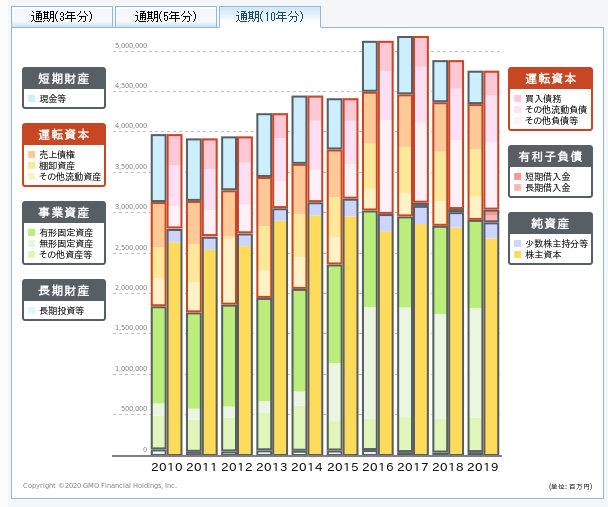

財務的には安定しています。自己資本比率は50%を超えていて財務健全性は保たれています。東芝メディカルなど買収した関係で、のれんが多めです。

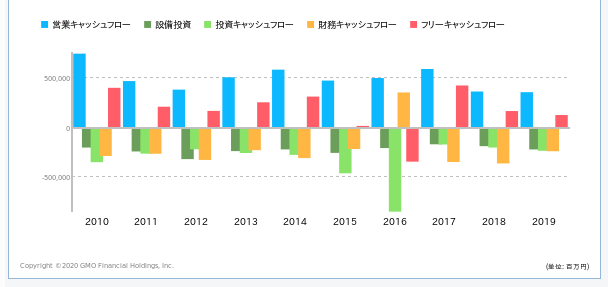

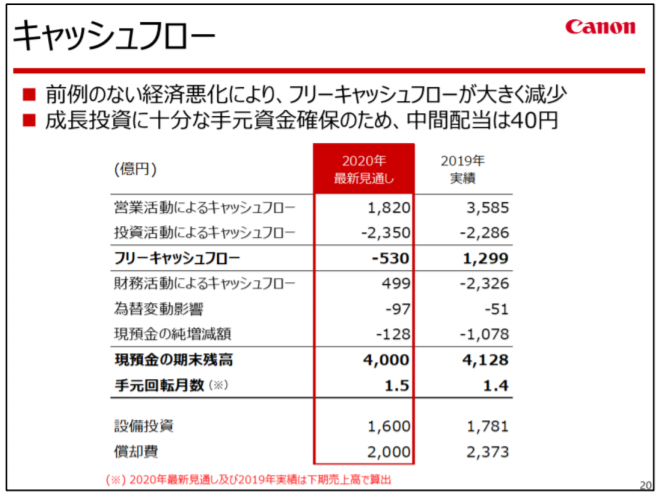

しかし、年々キャッシュフローが小さくなっていることにも注目したいです。

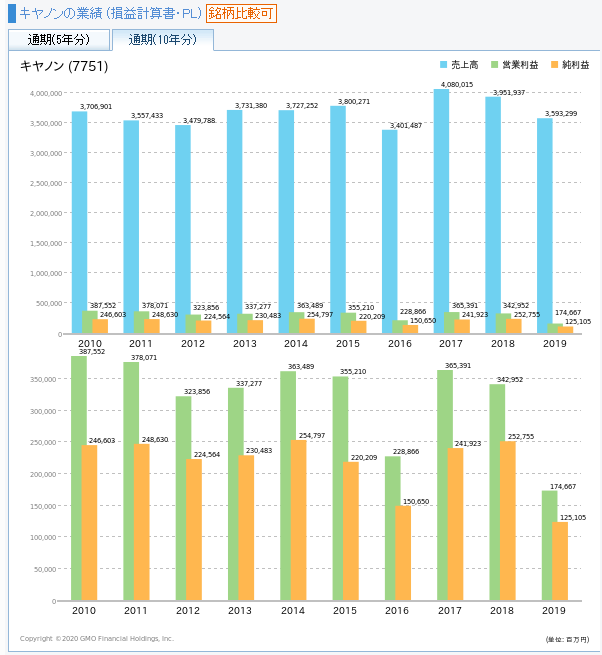

製造業のため設備投資が多いのは仕方ないと思いますが、営業CF、FCFとも下落傾向にあります。

現時点で2020年のFCFはマイナス予想です。これを理由として減配を決定したということです。

営業利益率も年々下落しており、昨年度は5%を切っていました。右肩下がりは良くないです。

まとめると、会社自体は強い財務体質を有しているものの、配当原資となる利益、キャッシュは減り続けている状況です。そして先行き不透明の中でキャッシュを守るため減配しています。

メディカルの収益性向上にはまだ時間がかかりそうですし、コロナが収まるとされる向こう2~3年くらいは事業投資を優先するのではないかと。

利回りはどうなるか

その前提で、投資リスクに対してリターンが釣り合うかどうかです。配当がここからさらに減る可能性もあります。

そうなれば株価も下がりますが、最近の高配当基準は4.5%以上なのでおそらく利回り5~6%くらいに落ち着くのではないでしょうか。

FCFが戻れば配当を再度上げると思いますが、その前提で計算すると、

- 年間配当60円、利回り5~6%:1000~1200

- 年間配当80円、利回り5~6%:1300~1600

- 年間配当100円、利回り5~6%:1660~2000

現在株価は1800円なので、まだ先行き不透明の状況に対して、これだと投資妙味はイマイチかなあと思います。

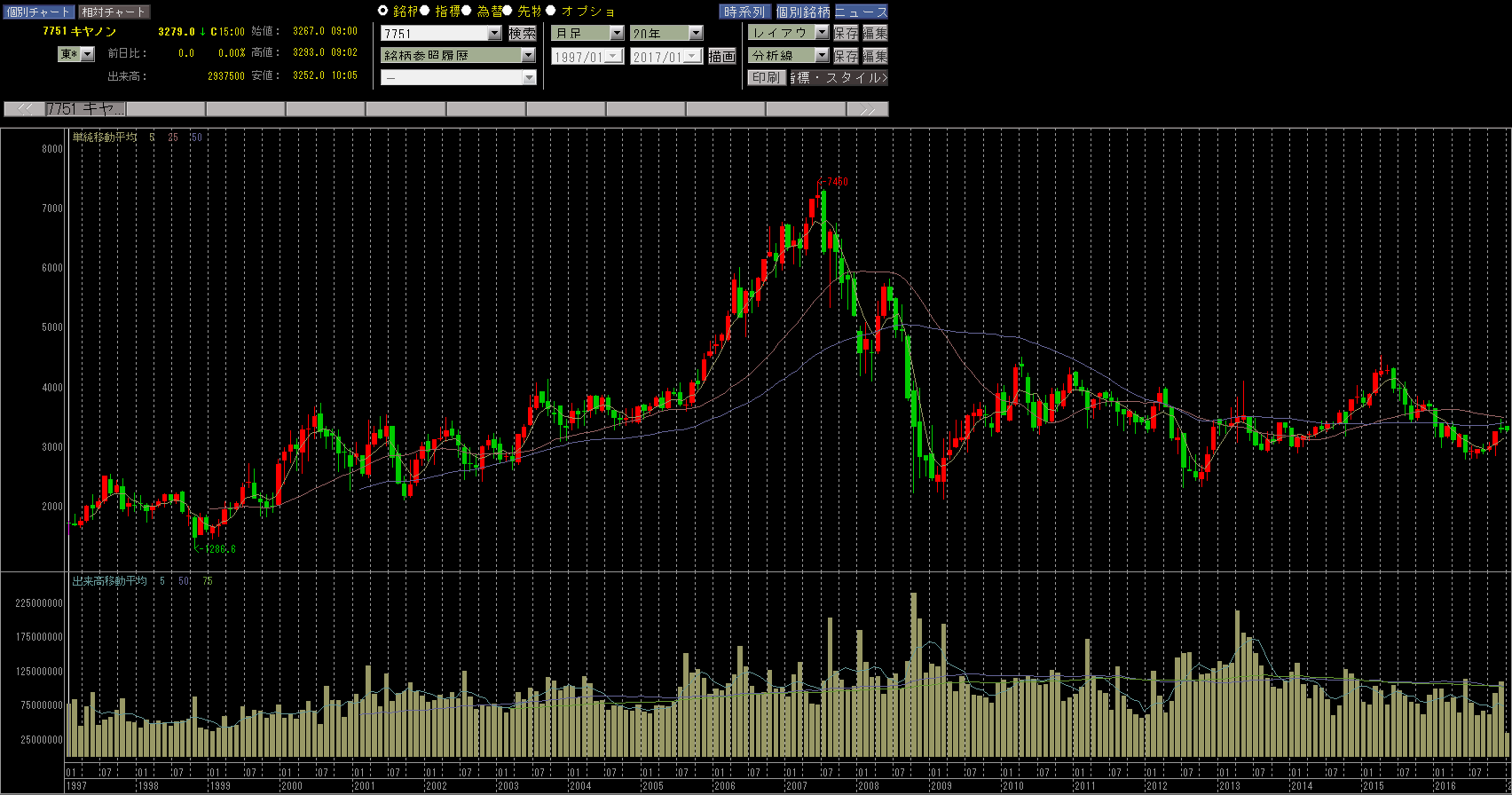

キヤノン(7751)のチャート分析

リアルタイムチャートのリンク置いておきます。

キヤノン(7751)過去の最高値、最安値

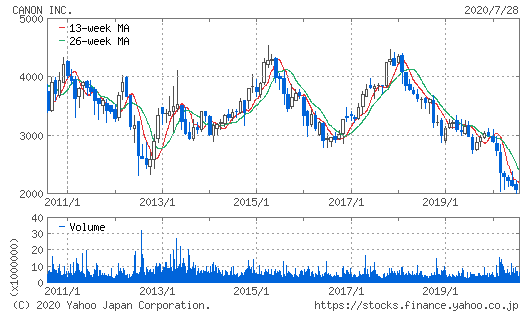

過去10年のチャートは去年まで2500~4000円のレンジをずっとヨコヨコでしたが、コロナでサポートライン割って下落中です。

- 最高値:7,450円(2007年6月)

- 最安値:1,286円(1998年10月)

非常に強いサポートラインだったので、ストップを巻き込んで下落の勢いが止まらない状態ですね。

今後の値動き予測

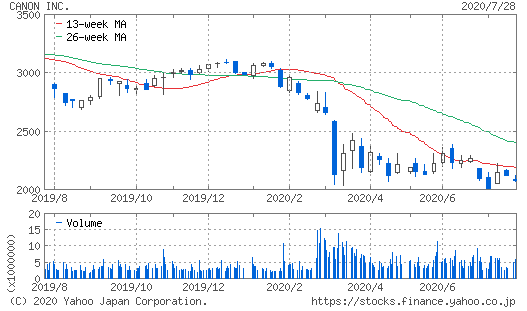

1年チャートで見てみます。

節目の2000円でウロウロしている状態でしたが、減配発表で今日は1800を割っています。上限は2000円になりそうですが、これだと下限は分かりません。

過去のチャートでは1200台だったこともありますが、1998年の話です。2000年以降で2000円を割ったことがほぼないので、下限は一旦1200くらいでしょうか。

というかこれ、リーマンショックで7400→2500まで1/3になったんですね。

今回、直近トップの4500から1/3になるとだいたい1500くらいになります。さっきの(適当な)利回り計算ともだいたい一致するので、配当維持出来るなら安く拾うチャンスではありますが……。

キヤノン(7751)の投資戦略

過去の値動きから見てもキャピタルゲインはほとんど全くと言っていいほど狙えず、長期保有&配当狙いの銘柄です。

ただし同じ高配当の生活必需品やヘルスケアセクターと違って、景気影響を受けやすく、かつコロナで非常に厳しい事情が見て取れます。

今回の減配ショックで安く仕込めないかと思って見ていましたが、主力事業以外に活路を見出す必要があるので、今買うのは微妙かなと。

同じカメラ事業から医療機器に乗り換えて、不祥事も乗り越えリーマンショック前から10倍になったオリンパスという事例もあるので、定期的にチェックしたいと思います。

関連記事です。

JT様は配当続けてください。

世界には80年減配していなかったのに、今回のコロナ影響で減配を行った、ロイヤル・ダッチ・シェル(RDSB)というエネルギー株もあります。

これは原油が戻ればまだいいと思うんですよ。

個別株が怖くなったという人は、高配当株ETFという選択肢もあります。

米国株はのハードル高いと感じるかもしれませんが、高配当=高リターンのスマートベータとしても期待が持てるETFです。

動画再掲

ではでは。