AT&Tのタイム・ワーナー買収について、情報が錯綜しています。

本件についてご質問(というよりも、良い情報)をいただいたので記事にします。

ちなみにAT&Tの分析記事を以前書いているので、以下にリンク貼っておきます。

目次(クリックで飛びます)

AT&Tのタイム・ワーナー買収の成否

AT&Tは6月12日までに態度を決めるとのことですがどのような決着になると思われますか?

dTV買収時には負債分も含めてかなりの金額になったと思います。

また買収後は売上 利益への貢献度はかなりの物があるようです。

ドイツテレコムと孫さんの傘下の企業合併での圧力もあり成功させたい件だと

思われます。

もし買収不成功になると株価がかなり下がるのではと思っています。

どのあたりが落し処になりそうですか。

たまに記事のご指摘ご質問をいただくのですが、これもう私の意見要るのかなってくらい詳しい方ばかりで恐縮しています^^;

先に私の結論を書くと、買収は上手く行くんじゃないかなあと思うんですが、それとは別で投資戦略は立てるべきだと思います。

AT&Tのビジョンを考えればコンテンツ拡大は必須

AT&Tは通信回線インフラを提供するだけの「土管屋」ビジネスを脱して、コンテンツの作成から配信まで自社内で一貫したバリューチェーンを作ろうと考えています。

背景にあるのは米国キャリア市場ではスマホ市場の飽和、競争激化による新規契約台数の減少です。

(出典:ITU)

その方針に従ってのディレクTV買収(15年)や、今回のタイム・ワーナー買収です。

動画市場はYoutubeにNetflix、Amazon Primeの登場でプラットフォームを他社に先行された形なので、時間的余裕はありません。

ただし、サービス品質として画質や容量、ネットワーク速度に大差ない以上、結局消費者に選ばれるのは中身(コンテンツ)次第です。

つまり時代はContents is Kingですね。

Netflixは昨年70~80億ドル以上を各国独自コンテンツの制作費用に当てると発表しています。

参考Netflix、2018年はオリジナル動画制作に約9000億円を投資予定

定額見放題とはいえ、トリガーとなる「絶対の1本」を抱えるメリットは非常に大きいわけです。

こういった文脈の中で、タイム・ワーナー買収はAT&Tにとって最重要案件であると言えるでしょう。

買収が躓いている状況について

現状買収に向けてどこが問題になっているかと言うと、反トラスト法違反です。

AT&Tとタイム・ワーナーの合併によって、他の有料TV会社に対してタイム・ワーナーがライセンスを有するコンテンツ価格を引き上げる(=その不利益を消費者が被る)可能性があるという意味です。

同省反トラスト局のメイカン・デルラヒム局長は「合併が実現すれば米消費者に多大な損害を与えるだろう。テレビの月額視聴料の上昇につながるほか、消費者が享受し始めている新しい革新的な選択肢が減ることになる」と述べた。

AT&Tやタイム・ワーナーの反論としては、以下の3点でしょうか。

- コンテンツの提供会社と配信会社の垂直的統合は今まで何度もあってすべて承認されてきた

- 今回もNetflixをはじめとしたインターネット大手との競争力を高めるための買収

- そもそも他社TVへの料金を上げたとすれば、タイム・ワーナーの損害額(それによって離脱するライセンス料)はAT&Tの新規契約ではカバーしきれない規模になる

参考AT&T and Time Warner to judge: Approve our deal without conditions

司法省はAT&TのディレクTVかタイム・ワーナーのターナーネットワーク、どちらかを売却するよう言っています。

裁判所による合併可否の最終判断は6月12日になされます。

参考AT&T says selling DirecTV, Turner would ‘destroy’ value of Time Warner merger

まあこの辺りの状況を見るに、AT&Tとタイム・ワーナーの筋が通ってそうにも見えますが、どうでしょうね。

どこまで信用出来るか分からないアナリストの意見では65%くらいでAT&Tが勝訴すると見られているのだとか。

なおこの買収に一番批判的なのはトランプ大統領ですが、政治的なハードルってそんなに高いんですかね?

きちんと司法の独立が守られている国なので、大統領が何と言おうが裁判所の判断だと思いますが……。

既存コンテンツ売ったら意味なし

しかしバーター案ですが、コンテンツ拡充を目指しているのにディレクTV切り売りしてタイム・ワーナーに乗り換えても旨味がないですよね、たぶん。

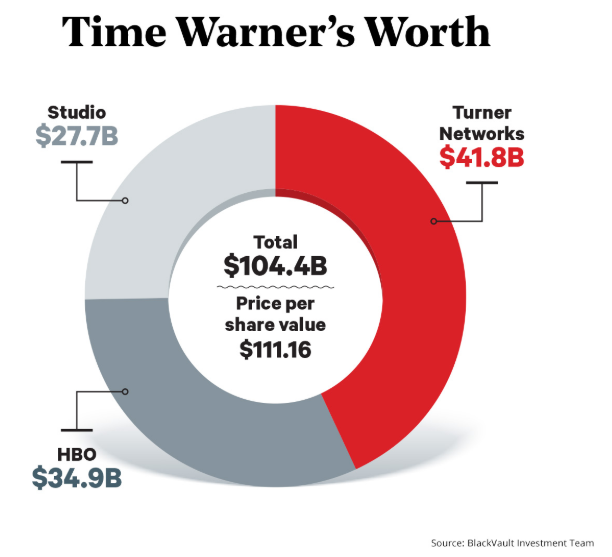

タイム・ワーナーの事業部門は3つあります。ターナーネットワークがNBAやMLBの権利を有しているっぽいのでここも切り売りしたくはないはずです。

- ターナー・ネットワーク:衛星放送とケーブルテレビ

- ホーム・ボックス・オフィス(HBOとシネマックス):加入者5000万人のケーブルTV局

- ワーナー・ブラザーズ:米国最大のテレビ制作会社

(出典:Hollygood)

ということで、既存コンテンツ、TVを売ってまで確保するのかなあというのが感想です。そういう判定が出たら断行しそうですが。

市場の反応はやや不利

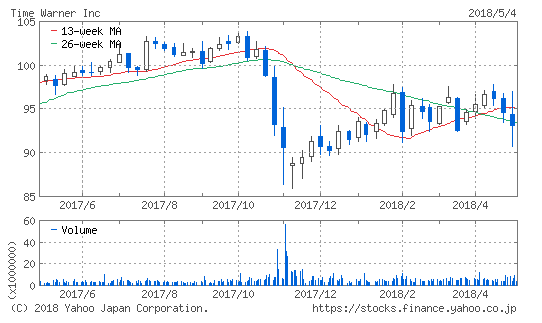

市場の反応としては非常に微妙なところです。以下はタイム・ワーナーの株価推移(1年)です。

(出典:Yahoo!ファイナンス)

元々合併後1株あたり107.5ドルを目標金額(その後下落して103.6ドル)としていたので、現時点でのTWX株価が93ドルということは10ドル近い差があります。

というか17年11月から上がっていますが、この時が反トラスト法で待ったがかかったタイミングです。

タイム・ワーナーの株主からすれば買収されないほうが喜ばしいという反応ですね。

なんでか気になったのでもうちょっと調べてみました。

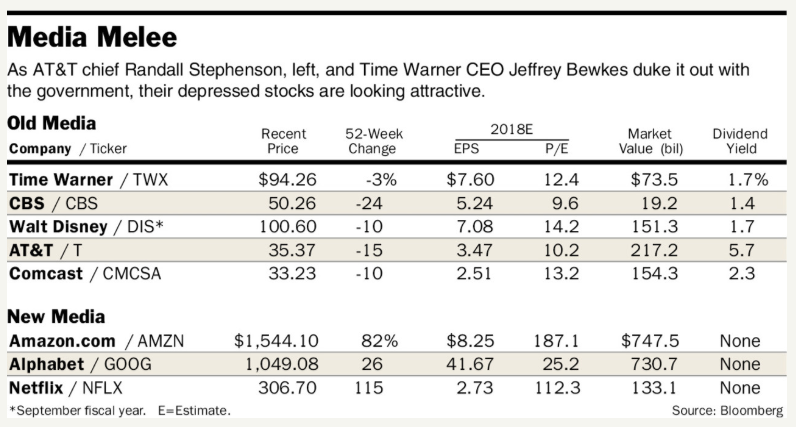

タイム・ワーナーの利益率は22%あり、AT&Tの10%前後と比べて良い数値です。

(出典:タイム・ワーナーIR))

それでいてPERは12倍と低く評価されています。

もし買収成立するとタイム・ワーナー株主としては半分がAT&T株式で半分現金支払いになりますので、収益率は5.8%まで落ちるということです。

参考Time Warner Investors Face a Win-Win

逆にAT&Tとすればコンテンツが増える上に利益率改善にも寄与するいい買い物というわけです。

買収失敗に対するヘッジ

所感としてはこうなりますが、正直なところ、自分のスタンスとして買収に成功するかどうか予想して売買することはありません。

高いインカムと相対的な割安さで買ったもので、崩れないうちは売らないつもりです。

何にせよ、両方のシナリオを考えた上でどう行動するか決めていきましょう。

特に今回は買収失敗=AT&Tの株価下落が見えてますので(ある程度は織り込まれていそうだが)、悪くなる方向で考えたいですね。

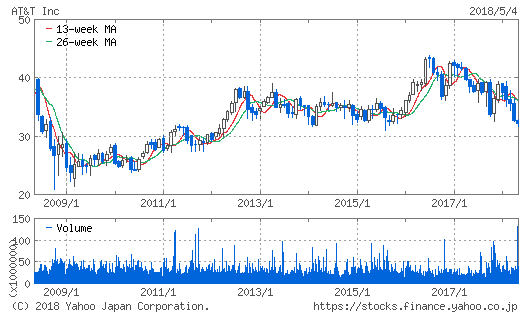

30ドル割れは十分ある

以下はAT&T(T)の10年チャートですが、31ドルあたりが強力なサポートラインになっていることが分かります。

(出典:Yahoo!ファイナンス)

こういう抵抗帯は簡単に割れませんが、大きなイベントで勢いがつくと需給を食って突破するケースも多いです。

悪い想定をするなら今回まさにそのタイミングになるのではないかと。

次のラインである25ドルまで下がったとして、31ドル買値に対して16%の下落です。

この場合、配当を今の据え置きで仮定しても利回りは6.2%→8%になります。下落をペイ出来るかなりのインカム水準ですね。

買収成功前の今の水準でも十分高利回りだから買っても良いと思うし、失敗して落ちたら尚更買いたくなると思います。チキってHDVにする可能性もワンチャンある。いや、安いところで仕込めると大きいから入れときたいかな。

もちろん失敗したらAT&Tの今後のビジネスは大丈夫なのかとか、配当性向も平均80%超えていてインカムが絵に描いた餅にならないかとか、気になるところはあります。

まああとは結果出て株価が動いてからちゃんと考えます。

失敗する前提ならむしろタイム・ワーナー株(TWX)に投資妙味があると思いますが、それだとリスク・リターンも釣り合わずただの博打なのでやめたほうが良さそうです。

タイム・ワーナーが目先の利益で株価回復を見込めても、また他に狙われるだけの気もしますけどね。