みなさんこんにちは。和波です。

今年はボーナス-6%(前年比)らしいですね。これも大手企業の平均なので、全体だともっと低くなると思われます。

旅行や外食といったコロナ直撃の企業は雇用維持もままならないですしね。

参考大手企業の夏のボーナス 平均で92万5000円余 前年比6%減少

私は一応100万円超えてましたが、業績的に冬はどうかな……という感じ。

買えるうちに買っておこうということで、たまに趣向を変えて、私が夏のボーナスで買いたい株でも書き出してみます。ひとつ20万円として、5~6銘柄投資出来ますかね。

動画もよろしく。

確定枠

インデックスファンドへの投資は確定枠です。

以下は毎月勝手に買い付けしています(全世界株式はつみたてNISA枠)

- eMAXIS Slim全世界株式

- eMAXIS Slim新興国株式

- 楽天バンガード全米株式

これに追加で割安なETFを買いたいところ。

ほしいのは全世界株式で1割しかカバーしていない新興国株式か、安定の米国株かどちらか。

VOO/VTI

異次元緩和とゼロ金利政策を矢継ぎ早に打ち、米国市場は思ったより早く回復しています。

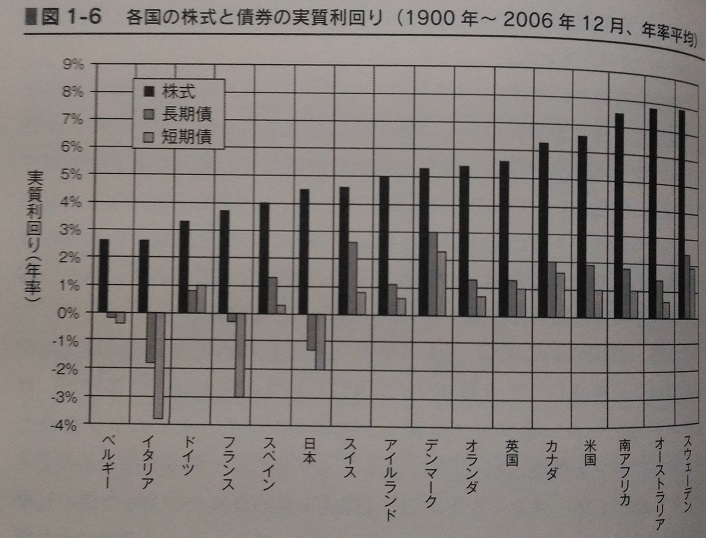

なんにせよ長期で右肩上がり、世界でもトップクラスの投資リターンが期待できる米国は第一の投資先です。

(出典:ジェレミー・シーゲル)

米国株を購入するならS&P500に連動するVOOか、99.5%をカバーするVTIか。両者のリターンは、ややVTI優位となっています。

理屈は以前解説しましたが、「小型株効果」「銘柄組み換え」この2点がパフォーマンスの差を説明する理由として挙げられます。

VWO

今後伸びていくと言われて数十年、でもあと数十年運用を考えると投資比率上げておくべきだと私は思っています。

とはいえ、新興国株式を個別でやる余力はないので、ETFに頼っています。中国株はADRでアリババなど一部米国市場で買うことが出来ますが、そのアリババは現在構成銘柄トップの7.2%ですね。

信託報酬0.1%はあってないようなもので、一本で4000以上の銘柄に投資可能。

なお国の比率では中国43%、台湾15%と過半数が東アジアになります。

一応3月に33ドルで拾ったのですが、過去チャートは30~50ドルのレンジをウロウロしているので40ドル以下は買っても大丈夫な水準だと思っています。

高配当株

高配当株もポートフォリオの一定割合を保有します。配当再投資の優位性はもちろん、アーリーリタイア後には資金源になってもらいたいからです。

(この2つの話は矛盾してますが、私の中では消化しているから良いのです。お金が増えてくると、投資の最適解より資産保全とメンタルの安定を求めるようになるので……)

特になければ高配当ETFを買うのですが、株価が下がって利回りが魅力的な銘柄がいくつかあるので、そちらも見ておきたいかなと。

VYM/HDV/SPYD

一番安定しているのは高配当ETFを買うこと。

VYMとHDVはこの前70ドル台に落ちたときに結構買い増ししましたが、いくらあっても良いかなと思う。

SPYDは利回りで両者を上回りますが、個人的には大企業が多くて安定しているVYMかHDVを優先。まあ好みの差ですが(私はVYM>HDV=SPYDくらいの割合で全部持ってます)

- 安定増配と銘柄数のVYM

- 業績、財務、配当よしのHDV

- 高い配当利回りのSPYD

アルトリア・グループ/JT/エクソン・モービル

こちらの記事で、S&P500構成銘柄の中で特に高利回りの株を特集しました。

アルトリア・グループ(MO)は利回り8.55%、エクソン・モービル(XOM)が利回り7.54%と紹介しました。この水準なら個別株も全然ありだと思っています。

日本株でも利回り7%を超えたJT(日本たばこ産業:2914)あたりは候補になりそう。

私2月にほとんど保有株整理したんですが、たばこ株は残しているのでこの枠はXOMかな?(ロイヤル・ダッチ・シェルみたいな減配は怖いですが)

REIT

同じく高配当枠でREITも考えています。今の日本の高利回り株リストを見ても、REITがずらっと並んでいますね。

REITは3月以降暴落で半減したため、少しずつ戻ってきたとはいえ利回りは急上昇しています。

この動画、3分ですっきりまとまったと思うので、見てもらったほうが早いかもしれません。

今のREITは買いなのか? という疑問はあると思います。

参考まで長期リターンでは、REITは株式にほぼ匹敵するうえ、直近20年のリターンは株を抜いてトップになっています。

(出典:JPモルガン)

リーマンショック時には利回り平均6%まで伸びていますが、1/42潰れて、8/42が合併しています(日本の話)。

そこそこ割合は高い=リスクは低くないと思うので、個別で狙うよりREIT指数を買う方が無難と思います。

ちなみにS&P500に不動産セクターは3%しかないです。注意点は株との相関が0.5~0.7で高いのと、SPYDを持っていると不動産セクターがトップなので完全に被ります。

海外REITのETFとしてRWRかIYRあたり、もし日本なら東証REIT指数ETF(1343)あたりになるかと。

その他個別株枠

その他、個別株としていくつか見ているもの。ちょっとまだ考察不足なので、別に記事&動画作ります。

個別株の枠は日本の中小企業も見ときたいです。2~3年かけてキャピタルゲイン取りに行くのに、日本株は割と狙い目が転がっていたりします。

テーマ株(コロナ関連)

日本は少し落ち着きましたが、世界では今も一日の感染者数が15万人と過去最悪を更新しています。

ワクチンや治療薬の開発は急務ですが、みんな考えることは同じなので短期投資家が群がっては手放し、

ワクチン

- モデルナ(MRNA)

- バイオンテック(BNTX)

- ファイザー(PFE)

- サノフィ(SNY)

- グラクソ・スミスクライン(GSK)

- ノヴァヴァックス(NVAX)

- ジョンソン&ジョンソン(JNJ)

- アストラゼネカ(AZN.L)

- メルク(MRK)

治療薬

- ギリアド・サイエンシズ(GILD)

- アッヴィ(ABBV)

- リジェネロン・ファーマシューティカルズ(REGN)

- イーライリリー(LLY)

- イノビオ・ファーマシューティカルズ(INO)

- 富士フィルム

検査キット

- アボット・ラボラトリーズ(ABT)

- ラボラトリー・コーポレーション(LH)

- クエスト・ダイアグノスティクス(DGX)

大勝ち狙いだけでなく失敗したときの保険も考えると、JNJかファイザーかなあ。

テーマ株(eスポーツ、ライブストリーミング関連)

個人的にはeスポーツ関連株、ライブストリーミング配信事業を追いかけています。

日本のeスポーツ関連株は大手しかないので、以下は全部中国株です。米中貿易摩擦から株価軟調だったこともあり、買いやすい水準にはなっているかと思います。

- フヤ(HUYA):ゲームライブストリーミング配信、eスポーツ企画、主催

- ビリビリ(BILI):アニメなどエンタメコンテンツの配信(どうでもいいけど、会社名ビリビリの由来は、とある魔術の禁書目録の御坂美琴から)

- アイチーイー(IQ):中国のネットフリックスと呼ばれる中国最大手のストリーミングサービス。

なお世界一のゲーム会社テンセントは香港市場にしか上がっていないので、中国株の口座開かないと買えないです。

また、Tiktokを運営するバイトダンス(字節跳動)は非上場(メガユニコーン)です。

テーマ株(eラーニング関連)

もともとeラーニング市場は年平均4%くらい伸びていましたが、全国の小中学校へタブレットを導入させたりとここにきて加速していくように見えます。

ニューノーマル関連株も既に高めなので、中長期的に社会人向けなど広げてウォッチしていきたい。

- チエル

- TAC

- 明光ネットワークジャパン

- レアジョブ

- スターティア

- ビジネス・ブレイクスルー

- すららネット

今後の社会情勢の変化で、1~2年先にトレンドになりそうなものを仕込んでおきたいですね。

Zoomなどのテレワーク関連株にはお世話になったのですが、今は高止まり中という感じ。でもまたもう一回りすると、業績に即して再加速するかもしれません。

6~7月優待の個別株

あとは優待株ですかね。別に直近ばかり買うわけではないんですが、6~7月で権利確定日間近なものを挙げておきます。

カゴメなど半年以上保有していないともらえないものも多いので注意しましょう。今は外食しないから優先度低いかな……。

6月

- すかいらーく

- アークランドサービスホールディングス

- ペッパーフードサービス

- 日本マクドナルド

- カゴメ※半年保有前提

7月

- 丸善CHIホールディングス

- 鳥貴族

- ダイドーグループ※半年保有前提

2~4月はダブルインバースとZoomでなんか簡単に取れたんですが、そろそろ第二波とその先に向けて仕込みをしていく段階に入りたいなと思っています。

途中書いたとおり、テーマ株関連はまたネタ出しします。

関連記事

直近20年のREITのリターンが、実は株より高かったという記事です。動画の補足としてどうぞ。

ヘルスケアセクター全体の話。VHTというヘルスケアセクターを包括するETFもあります。

高配当株枠で連続増配銘柄という選択肢もあると思います。50年以上連続増配しているとはつまり、オイルショックやITバブル崩壊、リーマンショックなどの歴史に耐えてきた企業です。

(それでも2016年から2020年の間に4銘柄が連続増配を途切れさせているので、過信はしないこと)

動画

ではでは。