ちょっと時間が空きましたが、方法論比較の続きです。アイキャッチは戦ってますが、どっちがいいと結論付けるような記事ではありません。笑

先にこちらの記事からどうぞ。

- 持ち家vs賃貸

- 株vs債券vs不動産vs金(現物)vsFX

- 一括投資vs分散投資

- 長期vs短期←今回これ

- 個別株vsインデックス←今回これ

- 日本株vs米国株vs新興国株←別記事で書きます

- グロース株vsバリュー株←今回これ

- 高配当vs自社株買い←今回これ

- 過去のデータvs時代の変化

前回と同じく、色々な視点を知ってみてください。

答えのない問題に答えを出すのは、生きていく上で避けて通れない話です。

それでも、その人その人できっと”より優れた”答えはあるのかな、とは思います。

目次(クリックで飛びます)

短期 vs 長期

短期と長期について、以下の記事で触れています。

公平を期すために言っておくと、和波は短期売買も長期売買もやってますが、最初にデイトレから入ったため短期に肩入れすることが多いです。

ギャンブルだのなんだのと言われるけど、きちんと優位性に基づいて一貫した売買すれば稼げますよ。それが出来なきゃ稼げないのは長期でも一緒。

まあそう言っても今は基本買って放置に移行中ですが。

予測について

長期より短期の方が予測はしやすいです。

今日明日の株価はチャートの形から予測できる日もあります。でも5年後10年後の株価なんて誰も分からない。当たり前ですね。

まあどちらの方法も予測したところで意味がないですが。

- 長期投資:最終的に株は右肩上がりになることに賭けている

- 短期投資:過去の数百数千のパターンで優位性のある結果をなぞることに賭けている

どちらもある一時点の株価であったり、ある一株の株価について気にしていません。

短期で予測をしないで売買するということに違和感を持つかもしれませんが、「次の一回の結果を予測しない」という意味です。

短期長期の違いは、どこで優位性を見つけるかということと回転率の2つです。

ロジックを変えないように

元々一生保有するつもりで買ったのに、ちょっと株価が下がったり周りからオワコン言われたりしただけで売る人が後を絶ちません。

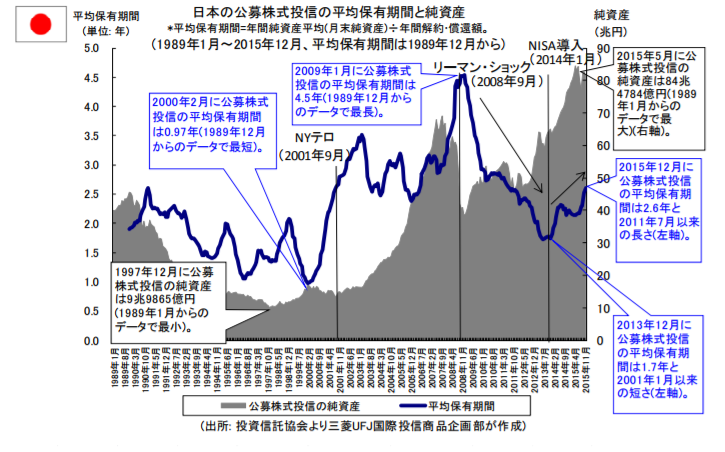

日本人の株式平均保有年数は2.6年くらいでしたね。長期投資は根付いていません。

(出典:三菱UFJ国際投信)

あるいは数日程度のスイングトレード目的で買ったのに、爆下げしたから「この株は将来有望だから長期保有しとこ」とか言い出す人も後を絶ちません。

こういうのは典型的な失敗事例です。購入理由と出口戦略は最初からずっと変えないようにしましょう。

特に含み損が膨らむと正常な判断が出来なくなるので、時勢を見て柔軟に動くというのは机上の空論になりがちです。

なにがどうなったら切るのか予め考えておいたほうがいいです。長期でずっと持っている(相続する前提)というのも戦略の一つです。

個別株 vs インデックス(≒集中投資 vs 分散投資)

なんか根が深いよね。

短期長期と同じ話で、別に個別株が稼げないわけじゃないと分かってほしい。こういう話聞くでしょう?

- 雑誌でよく特集されている著名トレーダーは大抵少数の主力銘柄で資産のほとんどを形成してきた

- シーゲル派の高配当株再投資は過去60年近くのデータでS&P500をアウトパフォームする銘柄傾向データがある(フィリップ・モリスなど)

- mixiやガンホー、そーせいなどのテーマ株投資で大金稼いだ

- 17年の仮想通貨長者(仮想通貨も入れていいよね)

問題は労力やリスクに見合った結果が得られる可能性が低いという点です。

景気のいい話は広まりやすいのですが、上のロジックも今後通用するかは分かりませんし、次の儲けのネタは分かりません。

ということで和波的にはインデックスファンド推奨ですが、じゃあお前なんで個別株買ってんだよって言われるので書いときます。

アクティブファンドの勝率

インデックス派の理屈は非常に明快です。

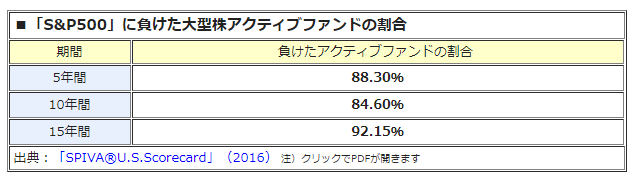

プロが運用するアクティブファンドですら、8割以上はパッシブファンド(指数)に劣後しています。

(出典:Zai)

況や個人投資家の成績をや、というところですかね。

様々なデータとシステムを駆使して銘柄を発掘し投資タイミングを図っても、市場平均をただ購入するほうがリターンが高いのですから、普通はインデックスファンドで良い。

後の問題はインデックスファンドの分散やアセット・アロケーションですね。

適切にリスク・リターンを管理していけばお金は着実に増えることが期待できるわけです。

アクティブファンド詳細

その中で個別株を選好する理由は何でしょうか。

まずアクティブファンドがパッシブファンドに劣後している状況というものを詳しく見ていくべきでしょう。

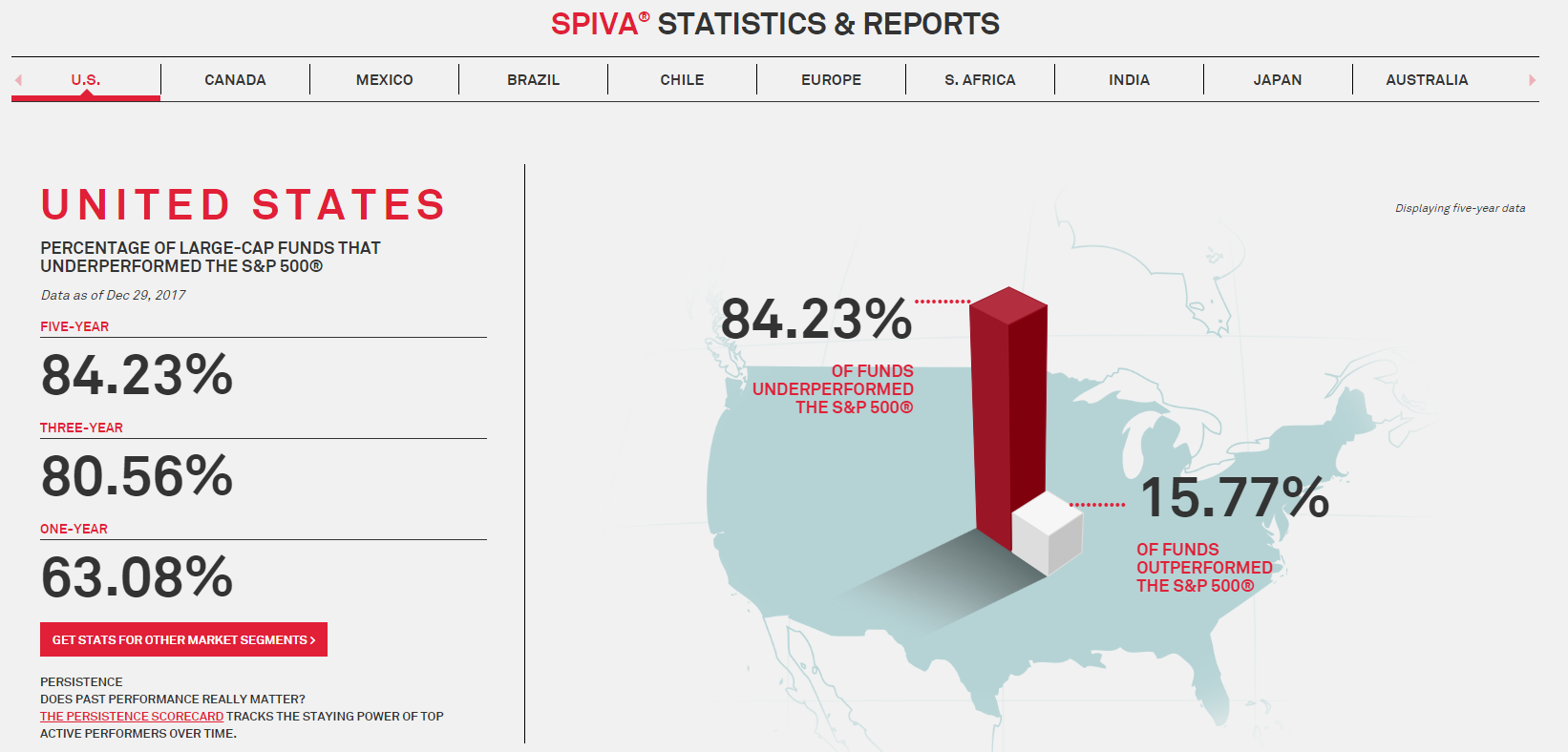

単年で見れば、銘柄の中でインデックスを上回るリターンを叩き出すアクティブファンドはちゃんとあります。

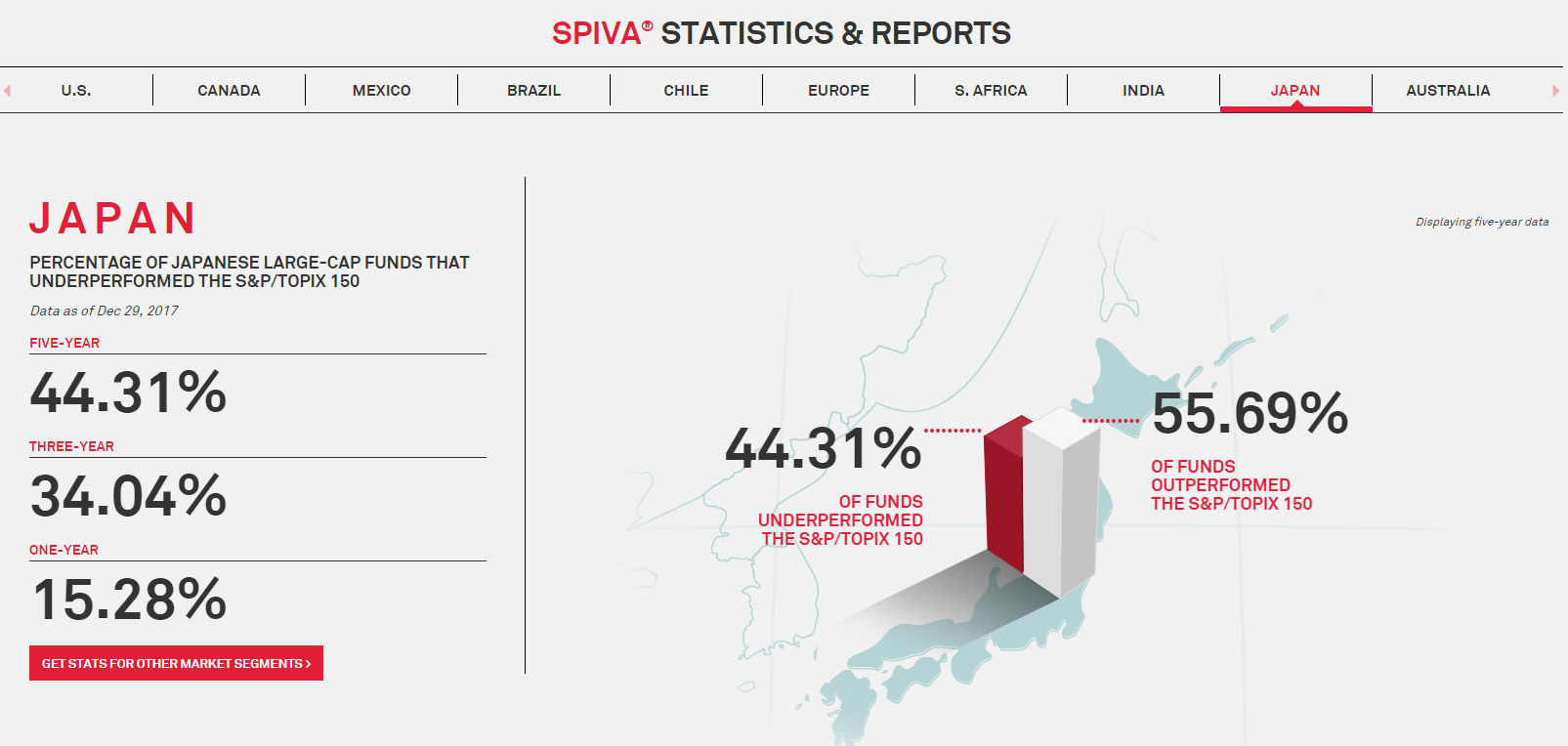

米国は効率的な市場なので85%がインデックスに劣後する結果でしたが、例えばインドや日本では55%がアウトパフォームしています(過去5年)。

参考SPIVA

(出典:SPIVA)

(出典:SPIVA)

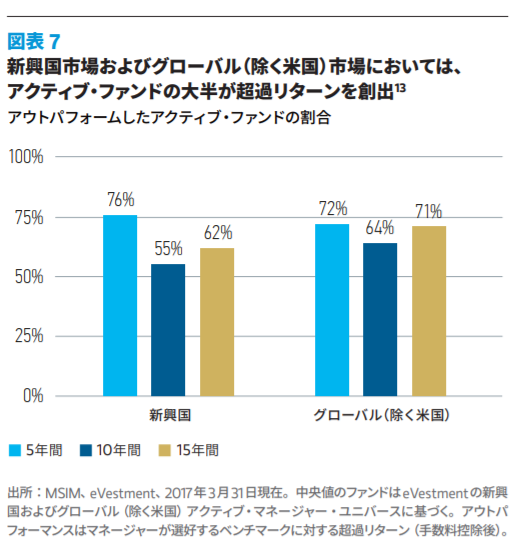

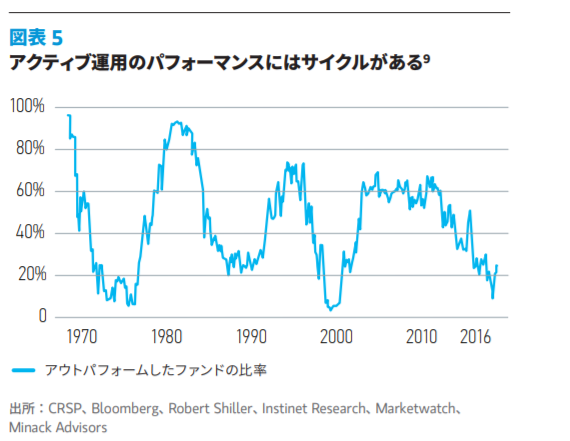

(出典:モルガン・スタンレー)

よくパッシブファンド強いんじゃなかったのと思うかもしれませんが、一般的に以下の傾向で知られています。

- アクティブファンドは強気相場でパッシブファンドにアンダーパフォームする

- アクティブファンドは弱気相場でパッシブファンドにアウトパフォームする

(出典:モルガン・スタンレー)

つまり、株を選別する有効性はそのうち来るであろう弱気相場で発揮される可能性があるということ。

一応付け加えると、これがアクティブファンドを選好する理由にはなりません。

上の勝率は何十年に渡って連続してアウトパフォームすることを意味しないからです。ついでに1%を超える論外の運用コストも重しになります。

(出典:バンガード)

今後市場平均に勝るアクティブファンドを選ぶということは、個別株を選ぶより遥かに難しい気がするのは私だけではないはずです。

個別株の優位性はどこにあるのか

アクティブファンドだけでなく、個別株でも市場平均を上回るものは当然多数あります。

仮想通貨なんかもいい例で、17年は買えばインデックスファンドの百倍儲かりましたね。

こういうのを”上手く選べるなら”個別株に投資する意味が出てきます。

インデックス派はこういった選別、選好を出来ないものという前提で最も合理性の高い方法を取っているものです。

(上がる株が事前に分かるなら誰かがとっくに投資して株価が上がるから、すぐ投資妙味はなくなるという理屈)

お金が少ないと少数銘柄に絞ってフルインベストメントしますし、結果もブレやすくなります。

毎年は厳しいにしても、1~2年くらいはアウトパフォームしても不思議はないんじゃないかな、うん。

資産総額によって投資スタイルを変えるべきか

さて、今度は別の問題が出てきます。

稼げるロジックを持っているなら、ずっとそれを使えばいいのかという問題です。

とりあえず前回記事で一括投資有利という話をした通り、お金があるなら全部投資に回して良いという部分は決まりとして。

基本はいつもインデックス推奨

リターンは絶対額ではなく益回り(期待リターンxx%)で計算すべきものなので、理論上は資産額によらずポートフォリオは変わらないはずです。

年率200%を叩き出せるなら、資産が100万円だろうが1億円だろうが同じポートフォリオを組むでしょう。

そこに今持っている資産がいくらかとか、年齢がいくつだとかは関係しません。

つまり何年も連続して勝てる確率は低いというデータがある以上、資産額にかかわらずパッシブファンド推奨なのです。

ですが、和波の場合は資産総額によって投資スタイルを変えようとしてます。昔はデイトレ100%だったのが、ちょっとずつインデックスに移行中。

これは私がデイトレから投資に入ったせいもあるんですが、目標資産額に到達したらそれ以上のお金は必要ないという理由もあります。

和波の場合は働かなくても最低限生きていける程度のインカム収入を得ることが目標なので、7000万~1億円くらい欲しい。まだ足りない。

目標に近づいたら不必要にリスクを取る必要もなくなります。大金を稼ぐ必要がなくなるため、リスクリワードが釣り合わなくなるのです。

逆に、身も蓋もない言い方になってしまいますが、総資産100万円以下であればインデックスを買ってもリターンはたかが知れています。

そのお金で個別株を当てたり起業資金にして種銭を早く増やすという選択もアリです。やるからにはちゃんと勉強しましょうね。

あと20代くらいは自己投資ってやつにも惜しまず投資しときましょ。

結局の所、あなたが市場平均を超えられる自信があるなら個別株、集中投資したらどうでしょう、という言い方しか出来ないんですよね。

和波は基本パッシブで固めて、今後もごく一定の資金枠内で面白そうな個別株を大小関係なしに漁っていこうと思ってます。

勝てなくなる日

短期売買ではチャートを使ってシグナル売買が常で、市場変化である日勝てない時がやってきます。勝ち続けることは難しい。

また、資産額が大きくなって一回のトレードに与える心理的負荷も大きくなります。メンタルって微妙な話ですがバカに出来ない。

勝率100%の手法はなく、誰にも分からない未来に大金を託すわけですから、自分のやり方に間違いないと信じきれないと一貫したトレードは出来ません。

ちなみに気にならない人もいますよ。データとして数字が増減しても現実に感じない人です。こういう人はゲーム感覚なのでブレないですね。

ただメンタルが原因ならシストレにすれば最強になるはずです。最近シストレの成績相当上がってるって聞きますけど、どうなんですかね……。

今やトレーダーはシステムに置き換えられてしまって、人のトレーダーってほとんどいないらしいですよ。

参考ゴールドマン株式デスクに生身のトレーダー3人-昔は500人

シストレの行き着くところは市場の歪みが一瞬でなくなる効率的市場ですが、やはり数年後を予想することは困難でしょう。

すべてのシステムが同じ理論価格を算出したとして、その日その日の事業状況で流動的に変化します。

人の反応もシステムが読めない範疇ですし、私みたいに3年程度のスパンでシナリオ考えて突っ込むアナログな投資にも活路はあるんじゃないかと思ってますが、どうでしょうね。

この曖昧感は期待感薄いかなw

日本株(先進国株) vs 米国株 vs 新興国株

和波は全部投資対象にしています。ある程度の資産分散は私の中では必須事項です。

ポートフォリオの再考察で色々勉強してまして、ここだけちょっと別記事にさせてください。

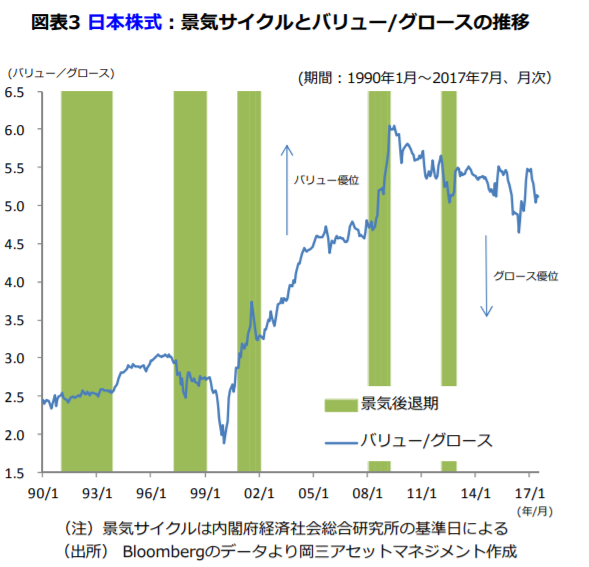

グロース株 vs バリュー株

扱うほどではないかもしれませんが、成長株と割安株の比較です。先に言っておくと和波は完全なバリュー派です。

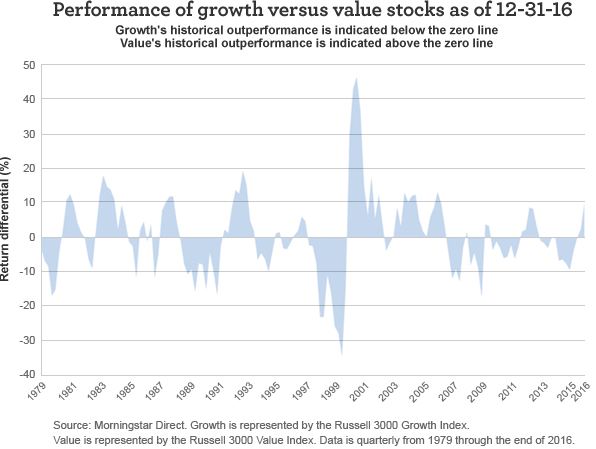

米国市場では以下のようになってました。

年数で言えばバリューが少し多そうですが、ほぼ半々くらい。2001年のグロース株リターンは凄まじいですね。

(出典:ウェルス・ファーゴ)

日本はこんな感じ。やはり景気後退期にバリュー株優位になりますが、それにしたって00年以降は基本バリュー株優位が継続してます。

(出典:岡三証券)

リターンの最大化と安全域の確保

グロースとバリューは順張り、逆張りに言い換えられるかな。バリュー株投資は押し目買いも含めるので逆張りというと微妙な部分もありますが。

安いタイミングに仕込めればリターンが大きくなると考えるか、資金集中している株を追いかければどんどん高値更新していくと考えるか。

バリュー株投資が良いのは失敗したときの損失が小さく済むことですね。十分な安全域があるので、値動きに対して余裕があります。

リターンに大差ないのであれば、リスク比が良くなるバリュー投資で良いかなと。

利食いは難しい

リターンは出口戦略(利食い損切り)までやって現実になるわけですから、どちらの投資法にせよエグジット出来なければ絵に描いた餅です。

グレアム的なバリュー株投資というのは、適正価格より割安で買って、適正価格になったら売るというものです。

バフェットはもっと利を伸ばす方法として保有し続けるようアレンジしました。

利は伸ばせることが理想ですが、これをポジションを持っている状態で判断するのは非常に難しいです。

それでも一般的にバリュー株はグロース株に比べてボラティリティが低いので、売買の難易度は低くなります。

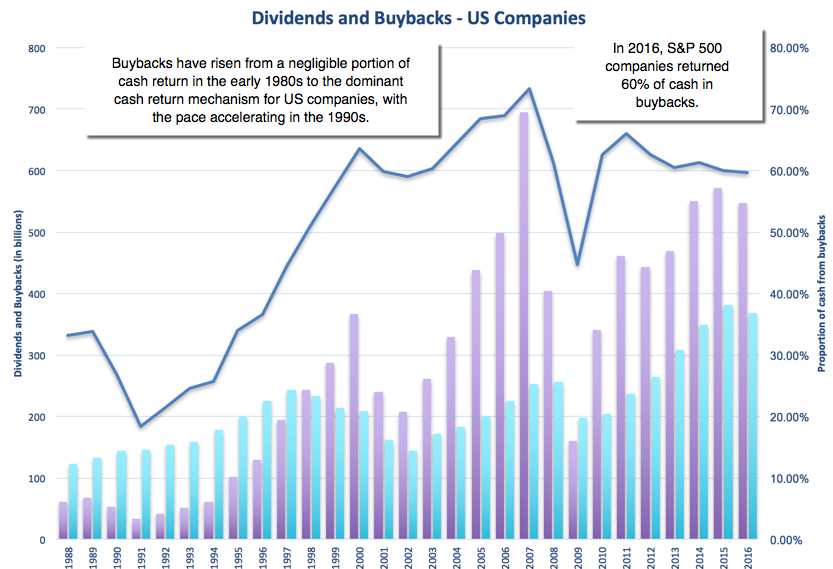

高配当 vs 自社株買い

これは前に記事を書いていました。

企業が出した利益の使い道は3つありますね。

- 配当:利益をお金にして直接投資家に還元する。

- 自社株買い:株を買うことで需給関係を変化させ、株高によって投資家に還元する。

- 事業再投資:研究開発や設備投資、M&A等を通じて事業を成長させることで、将来の株高によって投資家に還元する。

事業再投資による株式益回りの成長率が市場平均を上回るのであれば内部留保が良いです。なぜなら市場平均を下回る成長率なら現金化して市場を買ったほうが合理的だから。

配当と自社株買いを比較すると、経済的合理性では自社株買いにあります。なぜなら課税の繰り延べが出来るから。

それでも上の記事では配当がいいな~という結論にしています。

リタイア後の資金を考えた時、安定的なインカムを投資目的にしているからです。

(出典:Bogleheads)

ちなみに株主還元先進国である米国では、自社株買いの比率が上がり、配当還元の比率は下がっている傾向です。

(出典:Musings on Markets)

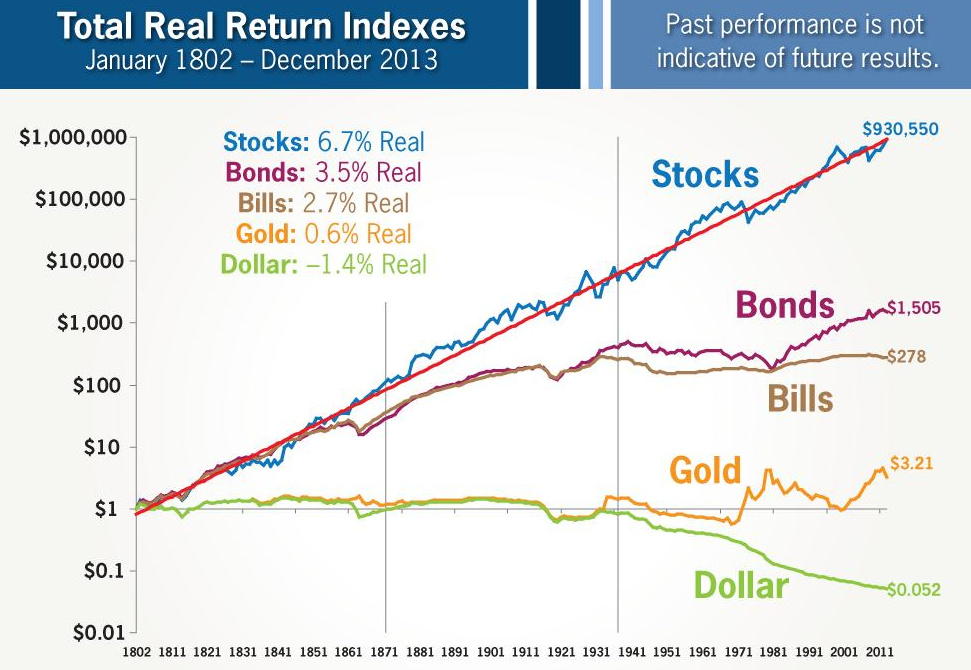

インデックスを都度売却 vs 売らずに配当金(インカム)をもらい続ける

ついでに。

リタイア後に運用するにあたって、インデックスを都度購入売却して生活資金を作るのと、ずっと持ってインカムもらうのとどっちがいいでしょう。

経済合理性はインデックスの都度売却になると思われます。

所謂高配当銘柄は3.5%~5%、長期債券も最近は3%くらいになりましたが、市場平均リターンは7%弱です。

(出典:ジェレミー・シーゲル)

どこで差が出ているかと言えばキャピタルゲインの差ですね。

インデックスは分配金再投資までキャピタルゲインになるのに対して、高配当株を売らないということはキャピタルゲインは計算外になります(再投資分のインカムは計算したとしても)。

投資目的次第で良いのでは

私の中では投資の目的次第で決めたらいいと思ってます。

和波は先ほど書いたように安定収入目的なので世界各国のETF(分配金ある)を買いつつ高配当系を多めに持っています。

分配金のないインデックスファンドは「購入→売却」を繰り返す必要が出てくるので、時期によって収支が安定しないデメリットがあります。

もちろん購入前に将来の値動きは分からないので、割高だと思っても無視して買うわけですよ。

投資タイミングはリスクリターンを良くする効果はないというデータがあるわけですからね。

万人に通じる最適解はないが、自分の方針は出すこと

いくつかの論点を簡単に見てきましたが、その人の置かれた状況によって最適解も変わることが分かったでしょうか。

私のようなブロガーは自分の立ち位置を示しますが、自分と全く同じ背景を持つ人はいないはずです。

特に著名人が「こうだ」と言うとなんだか信じてしまいそうになりますが、無条件に取り入れる前に、しっかりと考え方を学んで判断するようにしましょう。

その結果、必ずしも一つの理論に傾倒する必要はないと思います。

生き残ることを最優先して、バランスよくやっていくことが大切です。

……というのは単なる逃げで、記事でもだいたい書いてますが、私は「自分の」結論はそれぞれで出しています。

どっちも良いというのは人に薦める時に使う外向きの答えです(喧嘩を避けるテクニックとも言う)。

自分の投資基準を曖昧にしたまま放っておくと、適当な理由を付けてルールを破りはじめますので、

どっちが良いのかという答えは自分の中でちゃんと持っておきましょう。

次回に最後のネタとして、

過去のデータ vs 時代の変化

というものを扱いたいなと思っています。

歴史は繰り返すのか、それともこれからは通用しなくなるのか。そういう話です。

見返したらもう論争まとめてないねw