今回は先日発表されたNISA恒久化について自分の整理がてらまとめてみました。

制度的には使わないと損するレベルなので、確実に枠を使い切りたいところです。

開始は2024年からなので、今のうちに準備を進めていきましょう。

目次(クリックで飛びます)

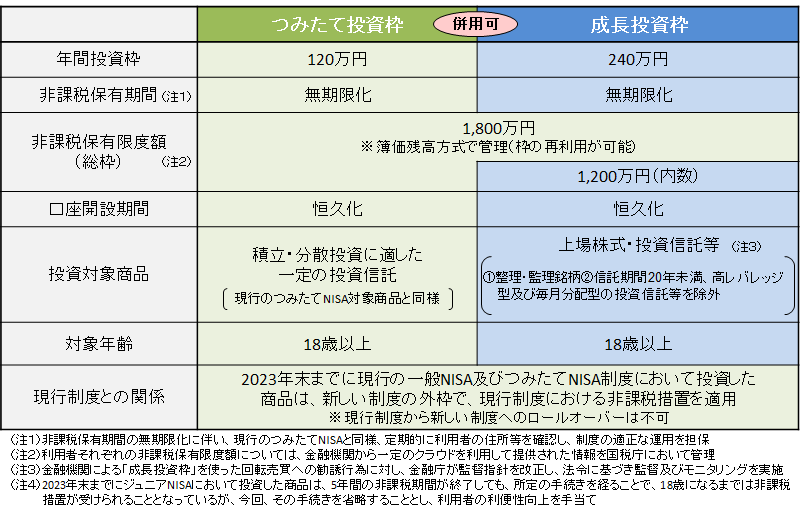

NISA恒久化の概要

令和5年度税制改正の大綱等にて、2024年以降のNISA恒久化が発表されました。

(出典:金融庁)

新制度は24年1月から開始となる見込みで、貯蓄から投資の促進施策と言われています。

主なポイント

あくまでも記事執筆時点(2022年12月末)の情報なので、まだ細かい変更が出てくる可能性はあります。

NISA制度が恒久化

まずは何といってもこの制度が恒久化、つまり永久に続くという点でしょう。

そのぶん別で増税も見えてきたとも言えますが。

非課税保有期間が無期限に

今まではつみたてNISAも20年という非課税保有期間がありました。今回はそれが撤廃されて無期限になります。

最大1800万円の枠で生み出した収益はずっと無期限に課税額がゼロになるということですね。これは素晴らしい。

最大1800万円の投資枠に拡大

投資枠も最大で1800万円に拡大されます。そして大きく2つの枠があり、両方併用可能となります。

- つみたて投資枠:現行のつみたてNISAに近い枠

- 成長投資枠:現行のNISAに近い枠

1800万円は全部つみたて投資枠で使ってもいいし、成長投資枠とハイブリッドで使うことも出来ます。

ただし、成長投資枠には1200万円までという制約があるため、600万円分はつみたて投資枠で消化することになります。

1年で最大360万円の投資枠

年間投資枠はつみたて投資枠で120万円/年、成長投資枠で240万円/年となっていて、合計で360万円の枠があります。

月30万円ペースということになるので、かなり大きい想定だなと思っていいでしょう。

その他

2018年~2024年までのつみたてNISA枠

既につみたてNISAをはじめていた場合、この新NISAとは別で非課税枠が残るようです。

つまり早く始めた人は得をしたということになります。

つみたてNISAは2018年からスタートしたため、40万円/年×6年=240万円が20年の非課税枠として追加されているわけですね。

投資枠は売ったら回復

投資枠1800万円ですが、途中で売ったら枠が復活します。

例えば急にまとまったお金が必要になってやむを得ず投資資金を崩して使った場合、またNISA枠が戻ってくるということです。これはかなりありがたいです。

ただし、年間360万円の最大投資枠を超えて使うことはできません(おそらくギャンブル的な使い方を避けるためでしょう)

具体的になにに投資するか?

制度概要はこんなところで、あとはこの枠をどう使うかです。

つみたて投資枠

ここは従来と変わらないですね。つみたてNISA枠で投資していたものを継続運用するだけだと思います。

銘柄で言えば「eMAXIS Slim全世界株式」一本でOK。

成長投資枠

ここについても、最適かつ最大パフォーマンスを求めるならつみたてNISA枠と同じく世界分散投資のインデックス投資推奨です。

最も手軽かつ過去実績から高い確率で資産を最大化することができます。

あるいはFIREして配当金生活を考えている場合は高配当株やETFを充てるのも選択肢としてありだと思います。私はキャッシュインが必要なのでそうする予定です。

後述しますが米国株ETFだと米国側の10%が課税されることや、再投資しても枠上限決まっているので経済合理性を考えると不利になる面があります。

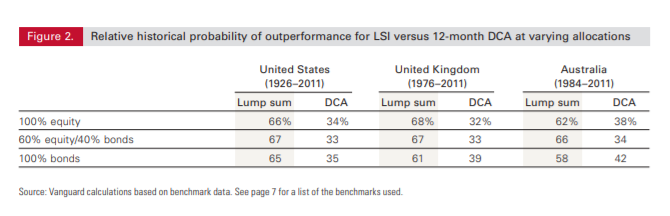

枠はなるべく早く使い切るほうが得

「分散投資、分割投資で安全に」という論調も分かるのですが、過去データで言えば枠は早く使ったほうが得する可能性が高いです。

一括投資は分割投資に2/3で勝っています。

(出典:バンガード)

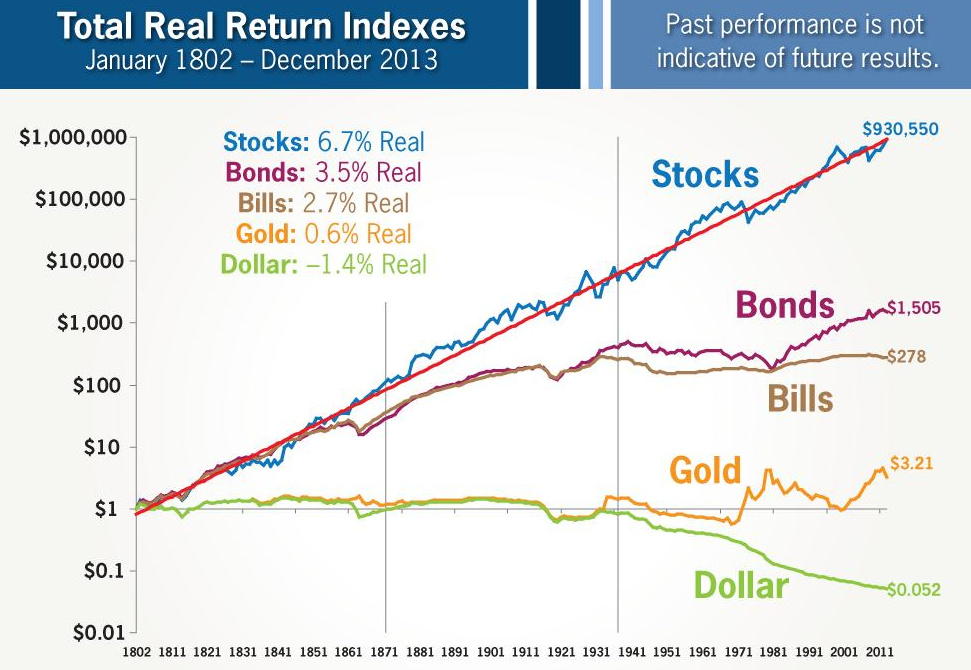

なぜかというと、株式市場が基本的に200年右肩上がりだからですね。どこを切り取っても上がるなら早く運用していったほうがいいというだけのこと。

(出典:ジェレミー・シーゲル)

もちろんこれは過去データですし、投資は余剰資金でやるものです。

長期運用が崩れるような投資は避けるべきで、リスク許容度に応じて現金比率を上げるかどうかは検討すべきでしょう。

ただデータ上は分割投資の機会損失が目立つということです。

「分散投資したから安全」というより、「安全資産の現金を持っていたから安全」というのが実態で、構築の過程で分散投資しても最終的に全額投資したらすべてリスク資産として価格変動リスクを持つことは変わりません。

長期投資でマイナスになる可能性はかなり低い

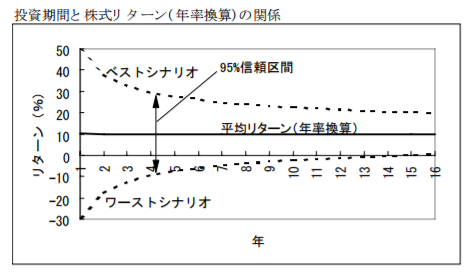

これもたびたび触れていますが、ワーストケースでも株は15年以上保有していたらだいたいプラスになります。20年ならもっと確実です。

債券はワーストケースでマイナスもありますが、株はそれ自体の成長力が大きいため運用を続ければ続けるほど「安全」な資産ということです。

(出典:ニッセイ基礎研究所)

1989年のバブル頂点から投資スタートした日本株でも、現在1.5倍以上になっていますね。

そして最近は急に物価が上がって久しく経験していないインフレに突入しています。

インフレになると既存資産の価値が下がって、もし毎年2%のインフレを続けるなら36年で今の資産は価値が半減する計算になります。

こう考えると「長期保有する前提なら」株式投資は最も合理的な投資と言えるでしょう。

いくつか方針

今の特定口座の株やETFを売却して買いなおしする?

現在特定口座で保有している株やETFはそのまま移行させることが出来ないため、NISA非課税の恩恵を受けるためには一旦売却してから買いなおしする必要があります。

枠を埋めることが難しい人は、特定口座の株を売却してでも買いなおしするほうがメリットが大きいです(当然売却タイミングで税金が発生しますが)

これはちょっと考えればわかりますが、右肩上がりで運用している前提なので、売却して利益確定が後になればなるほど福利効果で利益が増えて、そのぶんだけ20%の課税額も大きくなるからですね。

だから利益が小さいうちに非課税口座に移した方が、長期的にはよいと思います。

もちろん、新規収入でその枠を埋められれば無理に売却する必要はありません。

ちなみに、たぶんですが為替取引して入手したドルはそのまま使えると思われます(SBI証券でもドルはドルのまま引き出せるので)

米国高配当は不利では?

米国株の配当課税は、日本で課税される20%分だけ非課税になります。

NISAと同様の税計算となる場合、米国課税10%は非課税にならないため若干不利になることは覚えておきましょう。

結局配当の源泉となる企業の収益力・成長力を取るわけですから、悪い選択ではないと思います。

個別株で売却益大きいものを狙ったほうがいいのでは?

非課税の恩恵を最大限受けるには、個別株でテンバガーでも狙ったほうが大きい。

まあそれはそうなんですが、それが狙ってできるなら苦労しないので考えないことにします。

枠は年間360万で決まっているあたり金融庁は地道な運用を求めていると思いますし。

損益通算できないデメリットもある

あとNISAの数少ないデメリットとして、損益通算できない点が挙げられます。損が出やすい個別株投資では結構落とし穴ですよね。

また急いで5年で1800万の枠を使い切ったとして、高値掴みだった場合の損だしが出来ないのです。

とはいえ先に述べたように株式市場は基本右肩上がりなので、「早く始めたほうが有利」という状況は変わりません。

来年のNISA用資金のために今年は買い控えする?

最大投資枠は年間360万(月30万平均)、毎年これだけの資金を準備するのは厳しいという人も多いはず。

上のトピックにもあったように先にNISA枠を埋めたほうがいいので、枠を使い切れない人は新NISAに備えて少し資金を残しておいた方がいいかもしれません。

ということで、ざっくりまとめました。制度はきちんと使いこなしていきたいですね。

関連記事です。

投資先に悩むようならeMAXIS Slim選んどけば間違いないです。

FIRE生活を見据えたうえで高配当株ポートフォリオとインデックスファンドポートフォリオのどちらがいいか考察。取り崩し(出口戦略)に違いがあります。

タイミング投資についてのデータ補足。一括投資が分割投資に負けるデータの話。分割投資というか、安全資産(現金・買い控え)とリスク資産とでどう振り分けるかの問題ですけどね。

ではでは。