今回は優待銘柄でダイドードリンコ(DyDo)(2590)のチャート分析をやってみましょう。優待株って商品の年間パスポートみたいでいいですよね。利回りがなんだってのはあるんですが、毎年企業の商品が送られてくるところは何年でも持っていたくなりますよね。

優待について値動きの特徴とか強みとか廃止になる予兆みたいな内容を、そのうちまとめます。

みずほと同じくデイトレ向きの銘柄じゃないので、チャート分析っても安いところで買いましょう、くらいの結論になりそうですけども。

目次(クリックで飛びます)

ダイドードリンコ(2590)の株主優待

ちょうど今月20日が権利確定月になっており、タイミング良かったので調べることにしました。実際には数か月前の安いときに仕込んで持っておくほうがよいでしょう。

- 優待内容:100株保有で3,000円相当の自社グループ製品詰め合わせ(年2回)、自社グループ製品の優待価格販売

- 権利確定日は1/20、7/20(末日ではないので注意)

- ※権利付日は1/17、権利落ち日は1/18

自販機で「DyDo」マークを見かけたことがない人はいないと思います。コーヒーやソフトドリンク等の飲料水、ゼリーといった自社グループの商品を年2回送ってくれるので、人気も高く是非とも持っておきたい銘柄です(自社製品の優待は途中でなくなる可能性が低いです。調べた限り、DyDoが過去に優待廃止したことはなさそうです)。

企業としても成熟市場でブランドがあり、自己資本比率50%以上と財務も安定しています。また、現在の株価でも1%近い利回りの配当金も入ってきます。

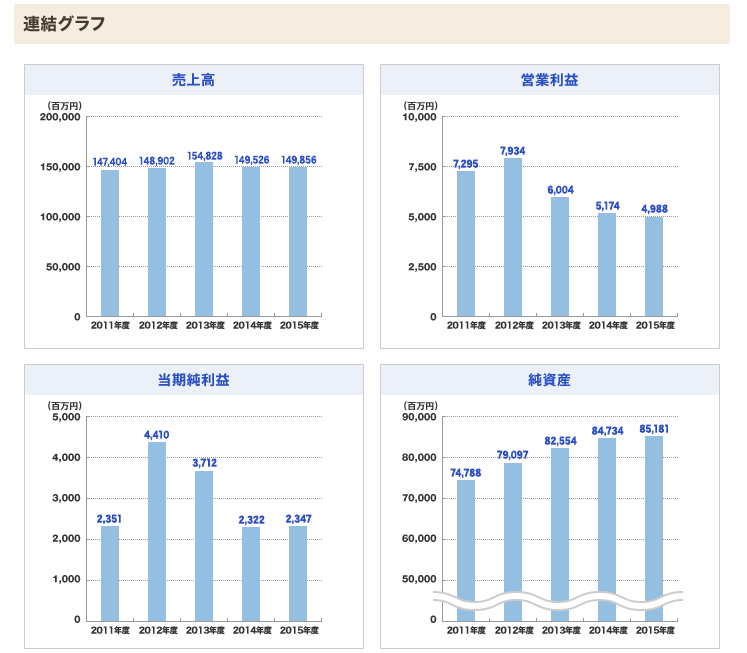

若干利益が落ちてきているのは心配ですが、まあビジネスモデルが安定的なのでキャッシュ枯渇はしなさそうです。ファブレスメーカーのため設備投資に持っていかれることがないんですね。

(出典:ダイドードリンコ公式HP)

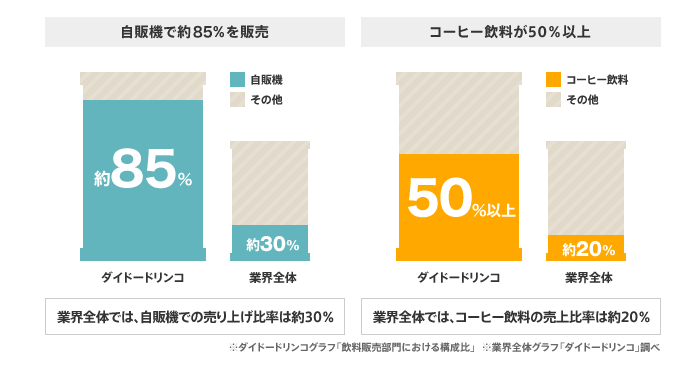

(出典:ダイドードリンコ公式HP)

自販機は比較的、価格安定性、販売安定性があり、コーヒーは飲料メーカーにとって粗利率の高い商材です。

収益性の高いコーヒーを、価格安定性、販売安定性の高い自販機で販売するという戦略により安定した利益の確保につながっています。出典:ダイドードリンコ IR情報

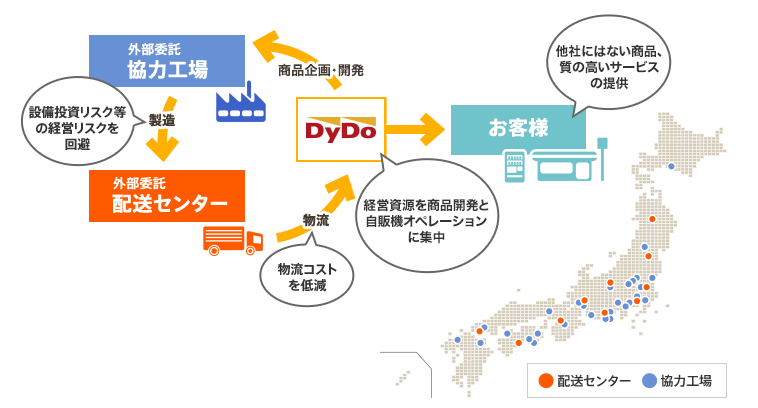

(出典:ダイドードリンコ公式HP)

ダイドードリンコは自社工場を持たず、生産を外部の協力工場に全て委託するファブレスメーカーです。

物流も全国の協力業者に分散委託しており、製造・物流をアウトソーシングすることで、設備投資などの大きな投資リスクを回避し、物流コストも軽減しています。出典:ダイドードリンコ IR情報

使う指標とかテクニカルとか

※みずほと全く同じ内容です。近々整理します。

詳細は下の記事をご参照ください。

私の場合はFXのスキャ~デイトレで使っていたやり方を流用しているだけですので、下の情報があれば分析できます。ただし株は一つのニュースが与える影響も大きいので注意が必要です。

- 直近高値安値

- 過去高値安値

- ピボット、フィボナッチ

- 00、50の節目の数字

- 節目の時間軸

- 指数移動平均(EMA):10、20、75日の移動平均

- ボリンジャーバンド

- 出来高

- 板情報(厚いところが抵抗)

結局のところ、抵抗帯を見つけたいのです。抵抗帯=トレンド転換になる可能性があるポイントで、基本的にそこまでは一方通行で進むことを前提にしています。

そして、上記が複数以上、複数の時間軸で重なるポイントは大きな抵抗帯です。利確と損切りの両方の出口が決まったら、あとはリスクリワードの釣り合うところで入ればOKという考え方です。

入るタイミングを重視していないため、オシレータ系の指標は使いません。

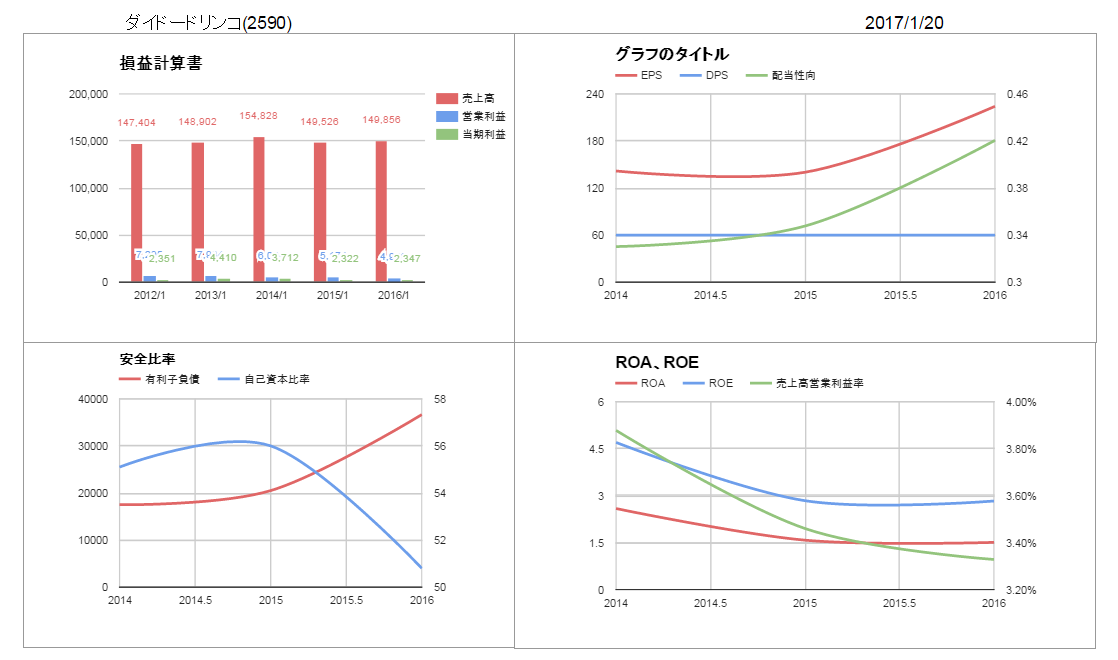

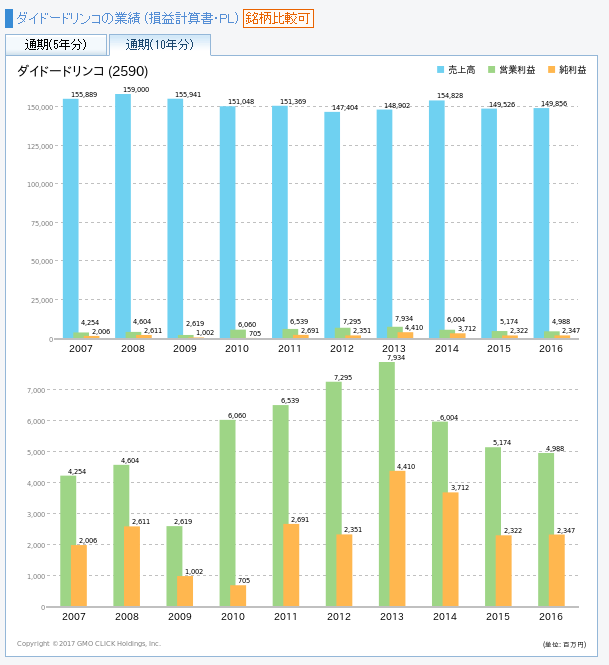

ダイドードリンコ(2590)財務分析

簡単に分析しましょう。長期保有銘柄ですので、成長率よりも財務健全性のほうが重要です。

追記)完全な書き忘れでしたw

安全性の各種指標が若干悪くなっているかなという印象です(それでも自己資本比率50%を超えており、まだ心配する水準ではありませんが)。

上で見た通り、ROEやROAといった成長指標は完全に止まっていますが、少し右肩下がりなのも気になるところ。

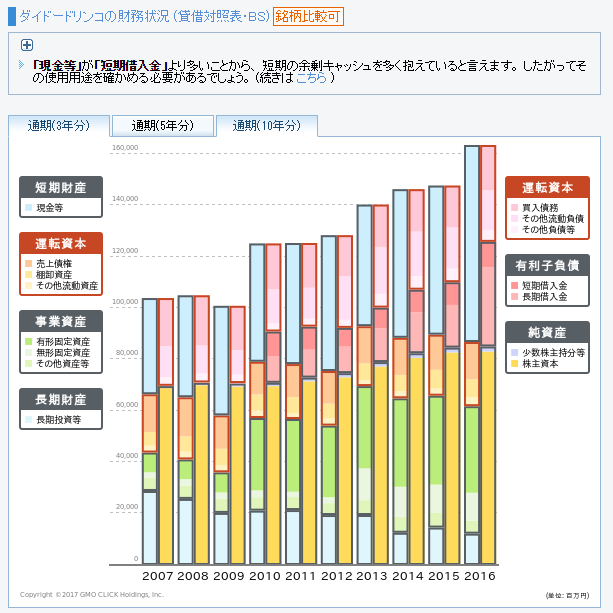

BSを見ると非常に現金が多いです。当面の安全性は高いと思われますし、キャッシュを投資家に還元する動きも見えてきています。

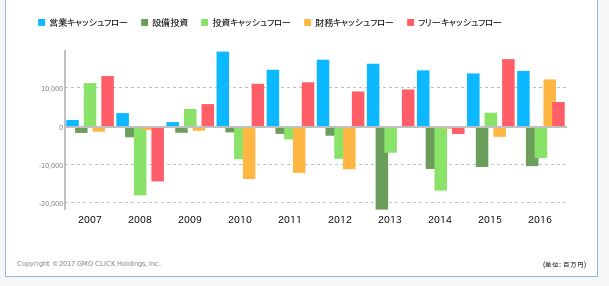

キャッシュフローはあまり安定していませんね。必需品ビジネスっぽい印象ですけど、08年~09年の不景気にキャッシュがない状況だったことは注目したほうがいいのかも。

ダイドードリンコ(2590)過去の最高値、最安値

他の例に漏れず、今高いんですよね。08年リーマンショック時期には1800円台まで落ちてきていました。その後右肩上がりに行って、今や6000円超えという。下は07~17の10年チャートです。

- 最高値:6,200円(2017年1月)

- 最安値:1,805円(2008年10月)

現在も高値更新している最中なので、7,000円の大台に乗ってもおかしくはありません。ただ、1月に優待確定したら少し下がると思います。とりあえず今は高いので、上限は5,000円くらいがいいかな。下限については、途中に踊り場がなく下げだすと一気に行きそうなので、1,800円にしておきます。まあ直近だとたぶん下の通り5,200付近が大きな抵抗帯です。

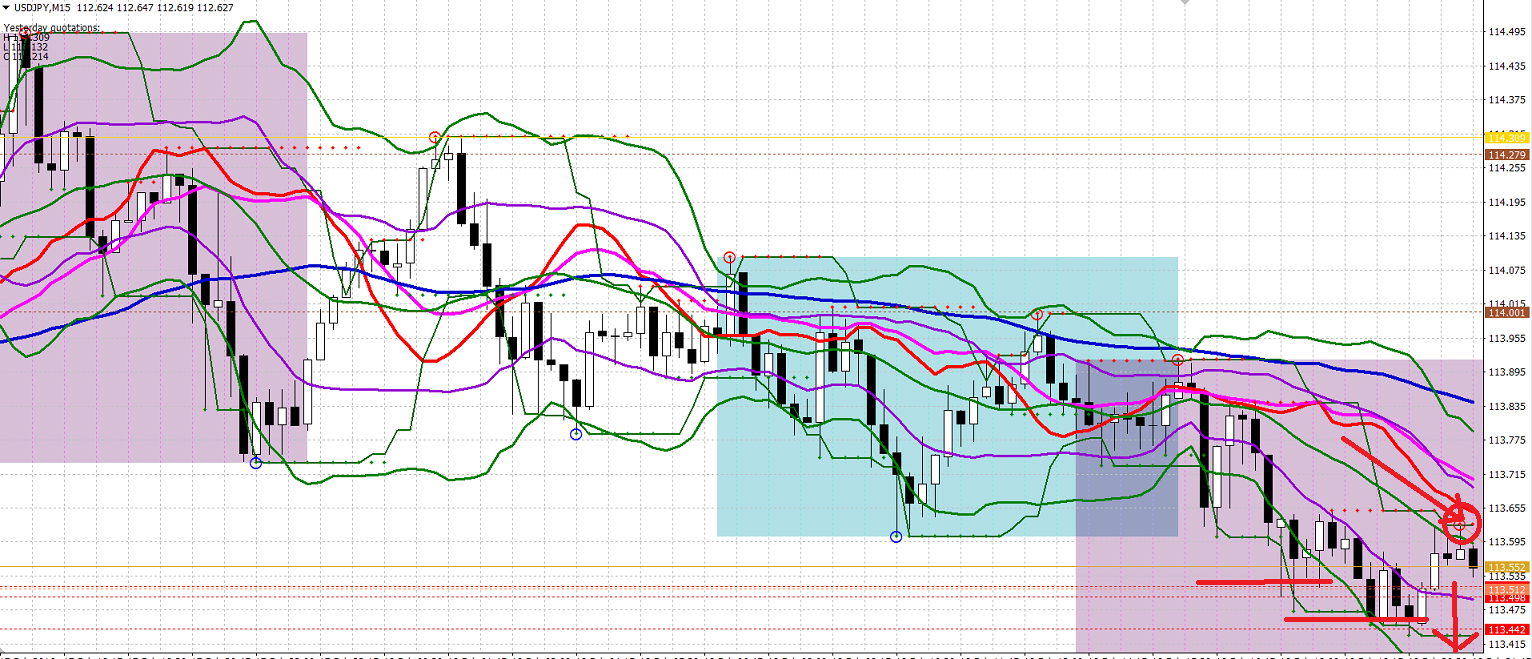

ダイドードリンコ(2590)今後の値動き予測

3年チャート

ほぼ3年前の最安値で3,300円、08年から14年までの6年間で2倍になって、次の3年で更に2倍になったということですね。

こう、つつくように徐々に最高値を更新していくチャートだと、中々止まるポイントがありません。逆に1月にこのまま6,500~7,000まで突き抜けて反動で一気に戻しが入ることで下落トレンドに移る可能性はありそうです。また、出来高を見ての通り、基本的に落ちるポイントで大きくなります。

1か月チャート

1か月の時間チャートで見ても同じですね。直近が3トップ気味ではありますが、押し目にしか見えません。下落時は6180、6080、6000、5925付近に抵抗が見えます。

ダイドードリンコ(2590)の投資戦略

板はまばらに散っています。見た限りでは、このまましばらくの間上昇するでしょう。となると後はファンダ要因・外部要因次第ですが、これは読み切れないので価格と時間でリスクをどこまで負うか決めの問題ですね。

時間という軸で言えば、1/20、7/20に優待の確定が入るので、もう一つの節目として意識しておく必要があると思います。

回答

- 出口(利食い):5,000円

- 出口(損切り):1,800円

- 短期的には上昇して7,000円の大台に乗ってもおかしくはない

- 出口(時間軸):1/20、7/20

これらから購入ポイントを割り出します。

バランスするポイントとしては3,500円になるのですが、そうなると現状維持出来れば配当+優待の利回りが3.5%以上になり一層人気株になるはずです。財務上も破産は見えにくいことと、自社製品で賄っていて優待廃止リスクも小さいことから、4,000円でも十分購入に値するかなと(そこまで落ちそうにない)。

念のためですが、当ブログの情報に基づいて売買等行い損失が発生した場合でも、一切の責任を負いかねますこと、ご了承ください。