動画にしました!

株の購入方法は2種類あり、指値と成行です。

- 指値:値段を指定して買う

- 成行:値段は指定せず市場価格で買う

FXだとIFD(イフダン)とかOCO、逆指値などさらに購入方法が増えますが、基本はどっちかですね。

注文は翌日以降も指定可能ですが、無制限には出来ないので期限切れには注意しましょう。

……と、意味の違いで見るとこれだけなんですが、使い分けについてもう一歩踏み込んでみましょう。

結論を先に書くと、衝動買いを避け狙った価格を取るために指値注文があり、逆に指値でいつまでもポートフォリオが構築できないことがないよう成行注文があります。

目次(クリックで飛びます)

指値は計画的な価格で買い込むために

プロスペクト理論で触れましたが、人が感情にまかせてトレードすると負けるように出来ています。

感情まかせにならないトレード方法の一つが、あらかじめ買いたい金額を決めて指値を置いておくことです。

「せっかく調べた会社がいい感じだったから今すぐ買いたい」とやりがちですが、衝動買いを避け、冷静にリスク・リターンを見て買っていくことがパフォーマンスを向上させます。

あとは、「下がったら買おうと思うけど毎日株価は見れない」という人にも、忘れてしまって機会損失とならないので有用ですね。

指値が通らない価格

ところで、指値を入れてもギリギリ刺さってないという経験をしていないでしょうか。

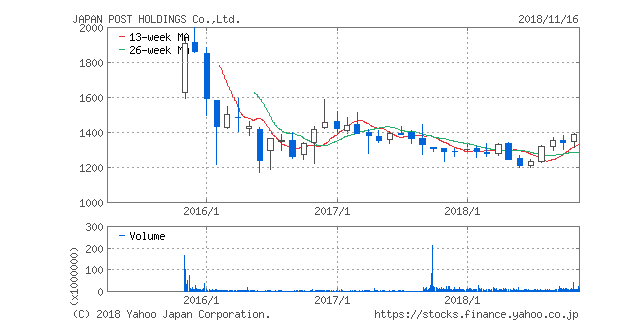

例は山ほどありますが、1つ有名なものを挙げるなら近年最大のIPOだった日本郵政は1,999円をピークに下落しました。

(出典:Yahoo!ファイナンス)

超大規模IPOで個人投資家も多くが当選したと思います。IPO公募価格が1,400円で、初値が1,631円。

そこですぐ売った人もいると思いますが、ぐんぐん上がったので持っていた人も多かったはず。

特に日本郵政は投資初心者も多かったので、2,000円というキリのいい数字を目安にしていたんじゃないかと思います。

結果、2,000に向かって上ヒゲつけているチャートは典型的な節目反発で、壁を超えられず。そこから市況も悪化して公募価格割れしてしまいました。

指値を避けるポイント

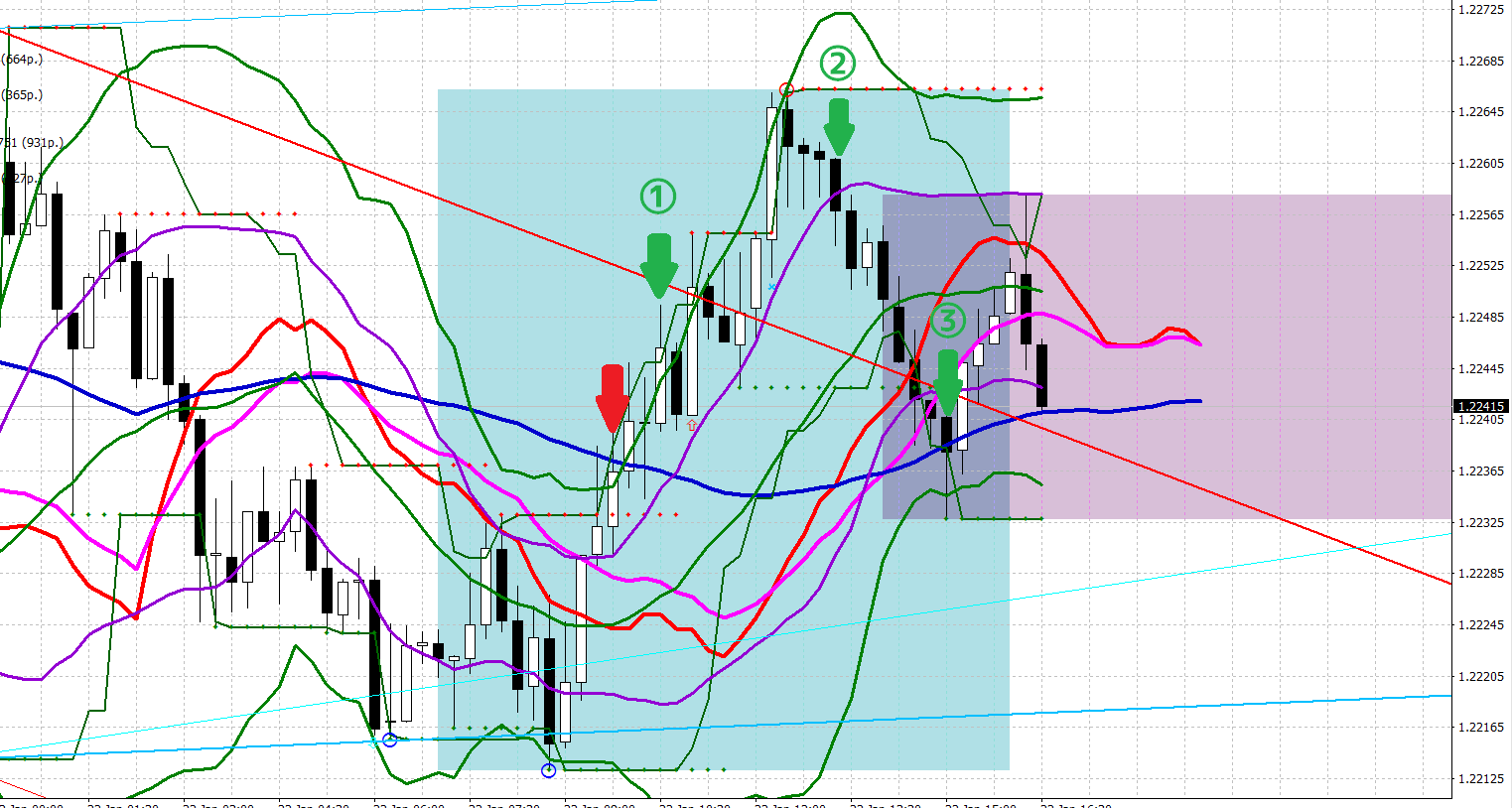

さて、指値を狙うなら以下のポイントを避けるようにしましょう。

- 直近の高値安値

- 過去節目になった高値安値

- サポートラインに触れるあたり

- 500とか1000とかの節目の数字

これらは多くの人が注目している価格帯で、買い上がりたい勢いと利確(損切り)で売り下がる勢いが拮抗し、出来高が急増します。

この抵抗を突破するには、大きな出来高で押し切る必要があり、並大抵のことではありません。

つまり、その価格付近で買いたいのであれば、節目の数字より若干前に指値を置く必要があります。

“若干”の塩梅は銘柄ごとに異なるので、過去のチャート、データで研究してください。

私はFXで経験を積みましたが、やっぱきちんとデータ取らないとストップ刈られるポイントは避けられません。

やらないほうがいい方法その他

ちなみに、節目の若干”後ろ”に置く理由はないです。買うかどうか悩んでビビってちょっと後ろに置くくらいなら買わないほうがいいです。

ブレイクアウトしたら買おうと思っているなら、大きな抵抗体は突破したら次の抵抗までトレンドが継続するので、もっと下がったポイントで指値を入れても取れます。一貫性のない投資はやめましょう。

また余談ですが、トレンドのブレイクアウト手法は勝率30%切ると言われています。

大きな抵抗は1回目で破られることはまずないですね。感覚的には3回くらい、逆に4回試して突破出来なかったら抵抗は固いと見て落ちていく傾向が強いと思います。

誰もが自分が特別な人間だと思ってますので、自分が見はじめた場面こそ株価が動くときだとバイアスにかかりがちですが、結局30%の確率に収束しますので必ずどこかで外します。

やはりトータルリターンで考えることは必須ですね。

利確(損切り)も同じ理屈

買えない=売れないポイントというのは利確、損切りでも同じです。

指値の置き方も同じなのですが、ポジションを持っている分、冷静さを欠いたトレードになるので注意が必要。

特にやりがちな失敗は、トータル収支がマイナスになることを極端に嫌う思考で、意地でも0円以上になるまで待とうとしてしまうことです。

プロスペクト理論的に人は損失回避性向があります。保有株の評価損益が赤で表示されるとイラっとするのも分かりますが、微損撤退出来るトレーダーは上手い印象が強いですね。

- あなたが買った価格と市場価格には何の関係もない

- みんなプラス撤退したいと思う←抵抗を一度突破するとサポート線になる理由

ここらへんを理解しておきましょう。

成行は確実にポートフォリオに組み込むために

一方で、成行注文は今の取引価格で買うことが出来ます。厳密には違うけど、流動性の高い株であればだいたい同じ意味です。

つまり、成行注文は確実にポートフォリオに加えることが出来るということです。

ついつい必死になって1円でもいい価格で取ろうとしがちですが、実際その差は微々たるものです(大きいと感じるなら、そもそも買う価格を間違えている)

大局的に見ればポートフォリオに加えるか、加えられないかという決断が最も重要ですね。

決断したなら少々の価格差は気にせずポートフォリオに組み込みたいので、成行注文で確実に購入するという使い方になります。

思い立った日に買わないほうがいい

さっきと同じバイアスの一種ですが、株を買いたいと思った日、その株を徹底的に調べ上げた日に買うのはやめたほうがいいです。

脳内にドーパミンが分泌されて、あたかも今の株価で買うことが魅力的かのように見えますが、後々振り返るとなんてことない価格だったりします。

皆さん経験あると思いますが、ほしい!→買おう!の衝動買いは得てして後悔するものです。

車を買うのにカタログを何週間も吟味して、何度もお店に足を運んで、ディーラーと話をしてやっと買いますよね。

ところが株を買うことに対しては心のハードルが低くなりがちです。

- 「これはいい株だ」というイメージが強烈で、将来プラスになることしか頭にないから

- 調べた時間を無駄にしないためには買うしかないから

- 自分が損をするとは微塵も思ってないから

当ブログの個別銘柄分析ではリスク要素をなるべく考えていますが、これは自分に都合の悪いシナリオを考えてのものです。

ということで、衝動買いを避け狙った価格を取るために指値注文があり、逆に指値でいつまでもポートフォリオが構築できないことがないよう成行注文があるということです。

動画再掲

関連記事です。

私にとって短期売買も長期売買も根っこは同じです。

プロスペクト理論は知っておいて損はないと思います。

アンカリング効果も重要です。