おまたせしました。少し前に書いた米国の利上げ影響に関する考察をまとめた記事の続きです。

相変わらずだけどここでも自分の投資知識を整理するための記事にしてしまっているので、読む根気がある方は頑張って読み取ってください。

前編はこちらからどうぞ。

目次(クリックで飛びます)

利上げの影響

単純に流れで考えると、「景気が良すぎ→利上げして落ち着かせとく→企業がお金を借りて投資しなくなる→景気が落ち着く→株価が落ちる」になります。債券は株と逆の動きをしますね。

まあ実際そう簡単に行かないのですが、まずは一般論から入って理解しましょう。

利上げ→(やがて)株価下落

前編で見た通り、経済循環のはじまりは企業がお金を借りて投資をして成長することです。金融機関による信用創造が資本主義のエンジンです。

ここが狭まって来ると、借り手がいなくなり、(支払利息も増えるから)業績が落ち込みはじめます。連動して株価も下がる、ここまではOKですね。

一方で……利上げ=今は好景気というアナウンスメント

ということは、逆説的言うと利上げするなら今好景気だと中央機関が宣言しているようなものです。

利上げは慎重に段階的に進めていくものですので、1,2回目の利上げ程度ではまだ中央機関の目標金利(水準)は達成していないことが多いです。そういった場合は利上げ効果よりも単純に好景気・好決算の影響が強く、しばらく株価は上がっていきます。

数回目になって市場も本格的に金利引き締めを意識するようになります。過去のFRB利上げは平均して5~6回行われています。

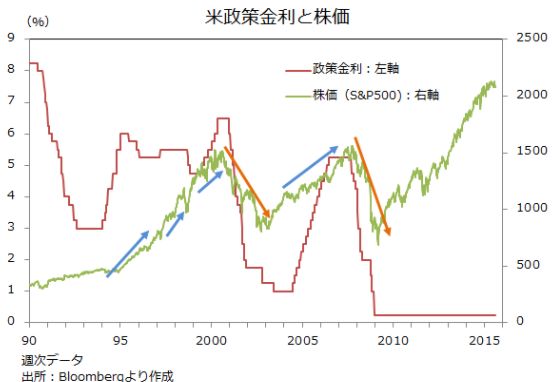

長期金利が上昇→株価下落/長期金利が下落→株価上昇

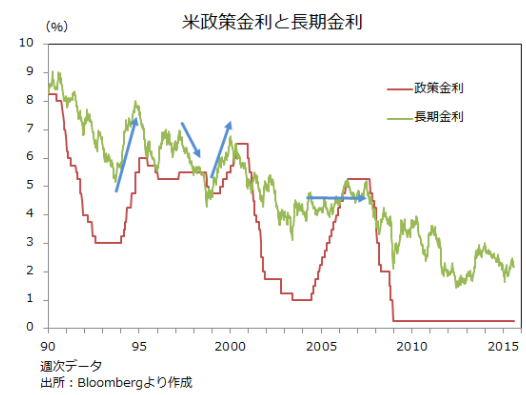

前編で短期金利と長期金利の連動性は微妙なところと表現しましたが、長期金利は短期金利変動の予想を反映する側面があるので、結構同じ動きをすることが多いそうです。

まあ長期金利は債券金利なので、好景気になると債券が売られて金利が上がる(債券価格と金利は逆相関のため)構造です。つまり短期金利と上昇するタイミングは近いのでしょう。

(出典:M2J)

ということで、債券のような安全資産vs株のようなリスク資産どちらに投資するかという軸で整理が出来ます。

以下は再掲含めて書いています。

長期金利が上がるなら、リスクの高い株に投資しなくとも収益を上げられますので安全資産(預金や債券)へ資産が移り、株価は下落します。同時に企業側(資金調達側)から見ると、借入金の支払い(利息)が上昇し、設備投資などが抑制され経済が停滞することとなり、投資対象としての魅力が減少し、やっぱり株価が下落します。

金利が下がる時は逆の理屈で株価は上昇することになります。反比例の関係ということですね。

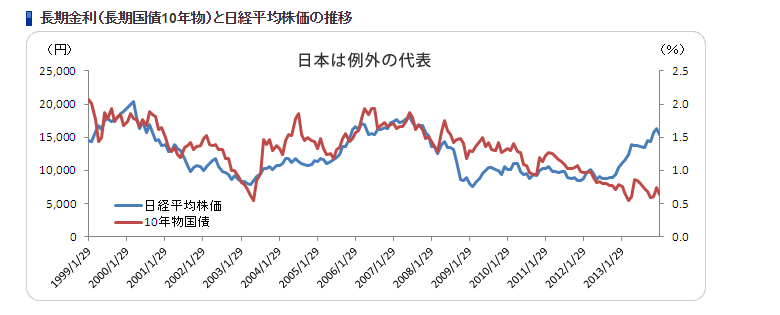

ただし……実は日本はこの事例における例外です。連動して株安=金利安となってしまっているので注意。長らくゼロ金利が取られている日本では連動した株価の上昇がされていません。

(出典:SBI証券)

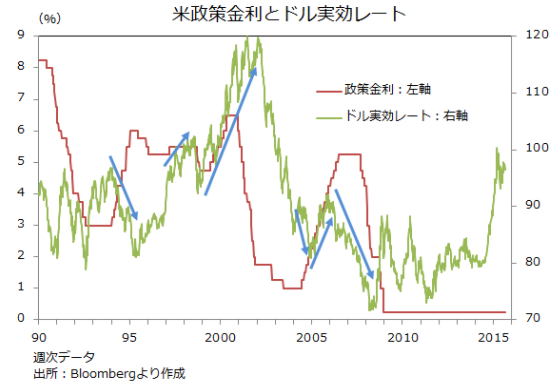

(長期)金利上昇は通貨高を呼びこむ

例えば日本の(長期)金利が上昇し、今まで0.001%だったものが1%になったら、他国からも魅力的に移るはずです。するとグローバルから資金が流れてきます。あるいは企業の資金調達から見ると、日本での資金調達コストが上がり、海外での調達が活発化します(そしてそれらを円に交換するため円高になります)。

金利下落(マイナス金利含む)は逆の作用をもたらしますので、通貨安となります。

という理論を見て、しかしながら過去の実績としてはこれといった傾向はありませんでした。

(出典:M2J)

また、金利が高くともインフレ率も高い国は、減価することから中長期的には売られる傾向があります。

織り込み済み

さっき記事を書きました。利上げに対してどう動くのかという一般論を知った上で、実際その時その時の市場がどう反応するかは分からないものです。

何事にも例外はつきものですが、織り込み済みという納得の仕方はしないようにしましょう。

長期投資の影響

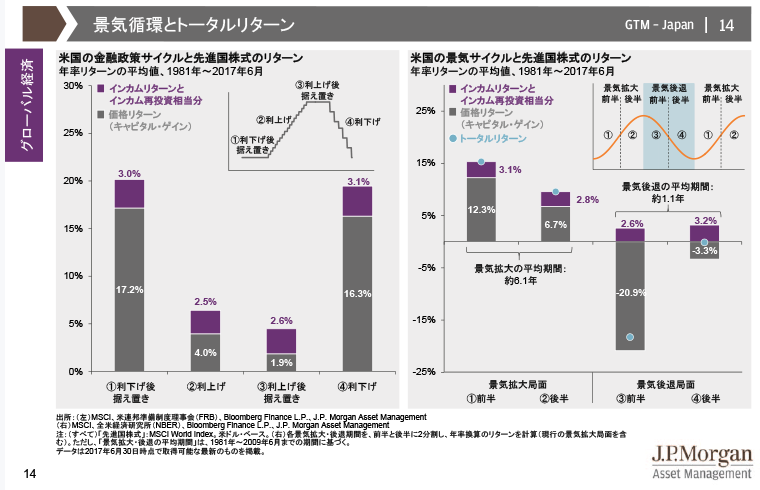

JPモルガンのGuide to the Marketsというサイトで、金融市場動向を見ることが出来ます。その中でとても参考になる情報があったので共有です。

利上げ局面でのキャピタルゲインはほとんど期待できませんが、インカムゲインは常に一定の割合を期待出来るというものです。

(出典:JPモルガン)

この情報は、はちどうさんのブログで教えていただきました。とても分かりやすい記事を書いていただいているので、そちらを見てもらったほうが良いと思います。

米国株はどうなるか

実際に見たほうが早いでしょう。3月と6月の金利上昇決定に対しての反応です。

直近の利上げに対する市場の反応

いっこいっこ取り上げようかと思いましたが、どこで反応しているか分かりにくいのでやめました。

まとめたチャートがあったので、それをお借りします。

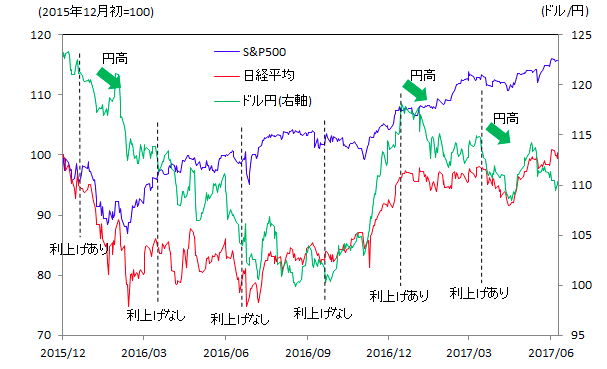

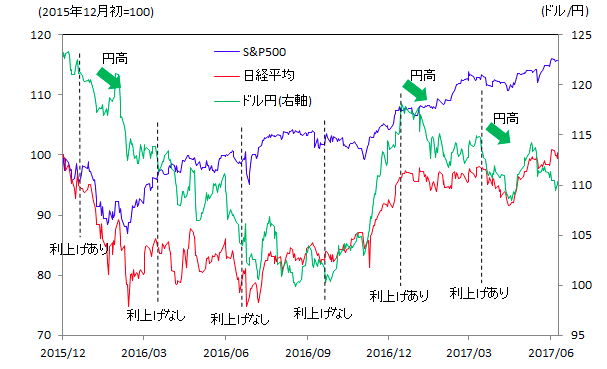

(出典:マネックス証券)

点線は利上げ発表の可能性があるFOMC政策決定会合の発表日をプロットしたものです。直近3回を見てみると以下の通り。三井住友アセットマネジメントがマンスリーレポートを発行しており、状況把握に大変助かります。

16年12月の利上げ:上昇

(1)米連邦準備制度理事会(FRB)は、12月に予想通り利上げを決定しました。

米国の株式市場は、トランプ次期大統領の政策期待に支えられ、NYダウが一時20,000ドルに迫るなど、上昇基調が続きました。

欧州の株式市場は、英国FTSEが過去最高値を付けて終了し、ドイツDAXも約1年5カ月ぶりの高値水準で引けるなど、堅調な展開となりました。

日本の株式市場は、投資家が運用リスクを取る姿勢を強めるなか、為替市場で円安が進んだことから業績見通しの上方修正が相次ぎ、続伸しました。

日経平均株価は年初来高値を更新し、年間では5年連続上昇で引けました。

17年3月の利上げ:下落

(1)FRBは3月のFOMCで、市場の予想通り利上げを決定しました。

米国の株式市場は、トランプ政権の景気浮揚策への期待が後退したことから、月間ベースで5カ月ぶりに反落しました。

欧州の株式市場は、フランス大統領選挙で反欧州連合(EU)の候補が勝利するとの懸念が薄れたことなどから、上昇しました。

日本の株式市場は、米国株式市場が調整したことや円高が進んだことなどから売りが優勢となり、日経平均株価が19,000円を割り込みました。

17年6月の利上げ:上昇

(1)6月の米連邦公開市場委員会(FOMC)では、大方の予想通り利上げが決定されました。

米国の株式市場は、米経済への先行きに対する楽観的な見方が強まり、NYダウ、S&P500種指数が揃って19日に史上最高値を更新しました。

欧州の株式市場は、ドラギ欧州中央銀行(ECB)総裁やカーニー・イングランド銀行総裁のタカ派的な発言から下落しました。

日本の株式市場は、こう着感の強い展開となりましたが、29日には年初来高値を更新しました。

……予想されすぎ^^;

過去の利上げに対する反応

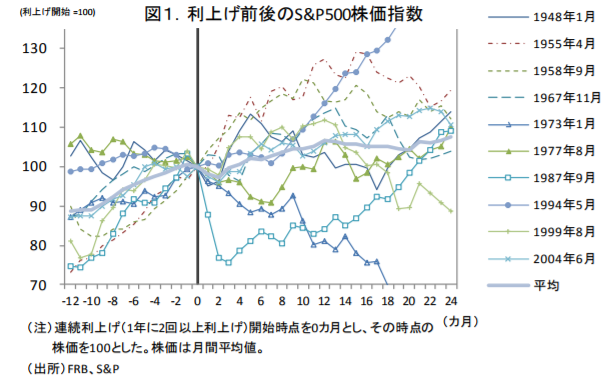

さらに前からのデータがありました。利上げ発表後にS&P500の株価がどのように推移したものか示したグラフです。

(出典:三菱UFJモルガンスタンレー証券)

一応こっちも。

(出典:M2J)

上の図で、なんとなく「山」を作っているように見えませんか?

利上げしても1年くらいは上がり続ける傾向があって、そこから先は萎むことが多いように見えます。

とはいえ、利上げに反応して急落するパターン(1987年)もありますし、じわじわ下がり続けたパターン(1973年)もあります。

原則通りのようなそうでないような。あてにならないということです(知ってた)。

余談ですが、一番力強く上がっている1994年の利上げはアジア通貨危機を引き起こしたと言われています。何故かと言うと、当時アジア各国の通貨はドルペッグ制を採用していたのです。

利上げによって急激なドル高になったことで、連動してアジア各国通貨も上昇しましたが、実態とは大きく乖離していました。そこに目をつけたヘッジファンドが売り浴びせして暴落したという経緯です。

利上げ、利下げには物語があります。こうした背景知識をつけておくと賢くなった気分になるものです。

今後の米国金利動向と米国株価

まだ利上げは続くということ

前編に書きましたが、FOMCの利上げ目標は3%前後になっています。まだ今後数回の利上げを見込んでいるわけで、委員からもそのような発言が目立っています。

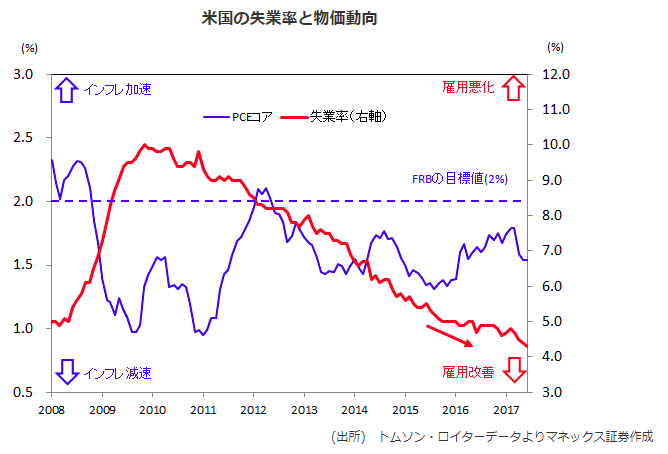

特に注意している失業率と物価(インフレ)動向は以下のグラフが見やすいです。改めてチェックするとここ8年くらい好景気のサイクルにあることが見て取れます。

(出典:マネックス証券)

失業率は改善傾向です。自然失業率仮説というものがあって、 完全雇用が達成される状態であっても構造上一定割合で失業は発生してしまう(理論上失業率はゼロにならない)ものですので、現在の4%という水準はほぼ完全雇用を達成したと言っていいレベルにあります。

物価も目標インフレ率の2%にわずかに届かないものの安定水準と言っていいでしょう。ただ、将来の金融危機に備える意味でも、定期的に利上げは続けるものと推測されます。

株価を左右する要素は多い

トランプのレパトリ減税策や大規模なインフラ投資の公約もあり、米国経済はインフレ基調で進むものと期待があります(本当にやるか疑問視されていることはさておき)。

参考インフラ投資で「米国再建」=目玉政策アピール-トランプ氏

参考米大統領は「レパトリ税」10%提案へ、パススルー減税も-当局者

また、トランプは日本や中国に対して通貨安誘導をしていると明に非難しており、ドル安を好んでいると言われます(国内雇用のため産業を国内に戻して、ドル安を強みに輸出競争力をつける)。

その割には打ち出す施策がことごとくドル高へ結びつくものばかりで、いかがなものかと思うのですが……。

とりあえず金利目線から言うと、そろそろ下落する時期です。あくまで参考程度ですよ。

日本株への影響

ついでと言っちゃなんですが、日本株の影響も気になるので考えましょ。

以下の通りで米国株と日本株は連動していますので、同じような動きと捉えればOKです。

(出典:マネックス証券)

一応以下2点考察してみます。

円安とドル高

上で実態として金利と通貨は関連性が薄そうだと書きましたが、どちらにせよ片方は自国通貨安、もう片方は通貨高になるので、正反対になると思うかもしれません。

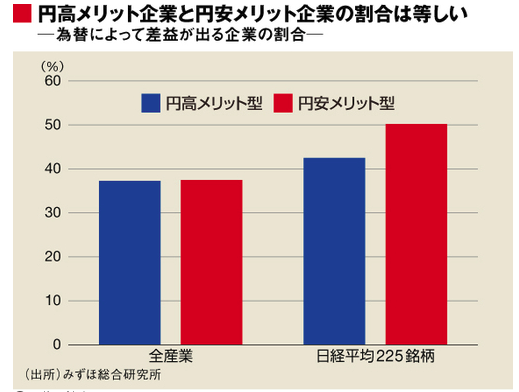

実は円安、円高でそれぞれプラスになる企業の割合は同じです。ただ、日経平均採用銘柄は輸出(グローバル)企業が多くを占めており、自国通貨安の恩恵を受けることが多くなります。

(出典:みずほ銀行)

日本は国内消費が8割を締める内需型経済ですが、輸出入が重要視されるのはGDP成長率に対する寄与度が大きいからです。内需は一定なのに対して、外需は売れただけ伸びるわけですから、当然ですね。ユーロでドイツが一人勝ちしているのもこれが理由です。

米国利上げは教科書的には円安ドル高を引き起こすので、これは日経平均に利する結果になります。うーむ。

外国人投資家

日本市場は外国人投資家がトレンドを作っている、というのは以下の記事で書きました(メインの内容ではないですが)。

外国人投資家は保有割合こそ30%以下ですが、売買代金のシェアで言うと60%を超えているんですね。通貨変動は彼らの取引に影響を与えることになります。

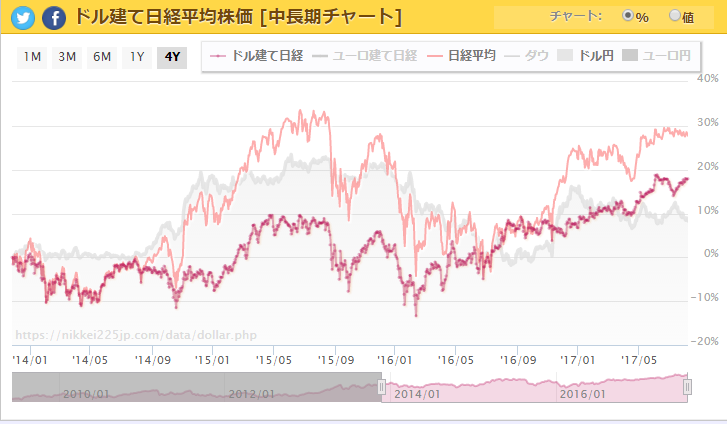

どうすれば彼らの気持ちが理解出来るかというと、ドルベースでの日経平均を見れば良いです。外国人投資家の保有資産は基本ドルベースなので、最終的にドル転するんですね。

14~15年に注目すると、円建ての日経平均は伸びているのにドル建ての日経平均は横ばいです。

(出典:StockBrain)

14年より前のデータがないのですが、アベノミクススタート時から円建て日経が2倍に対して、ドル建て日経は4割高程度に留まっています。

13年に15兆円もの大幅買い越しだった外国人投資家ですが、このドルベースでの冴えない成績を嫌ったのか、14年は8500億円程度の買い越しに収まりました(それでも結構買ってるほうです)。

将来ドル転するなら円高ドル安が望ましいのですが、教科書とは逆の動きですね。またもう一つ頭を悩ませるのが、日経平均は円安効果が結構大きいことです。

円高によって為替で儲かるけど、そうすると日本株は儲からない。難しいものです。

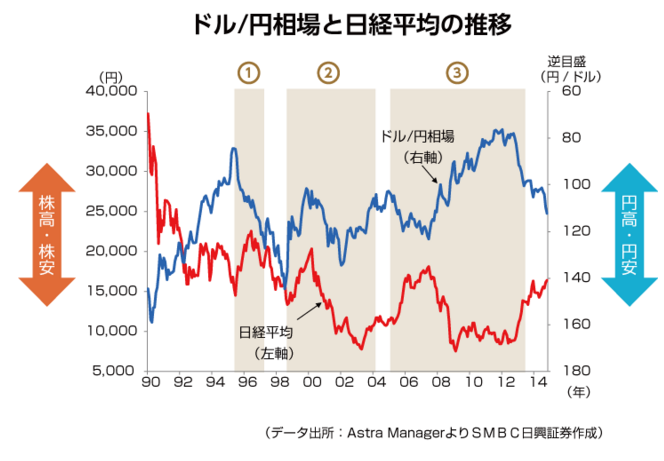

(出典:三井住友ファイナンシャルグループ)

余談:個人投資家が備えるべきこと

結局のところ、「経済は予測出来ないもの」という私の投資スタンスは変わりません。予測出来ないので、常に悪い方向に対して備えをすることが大切です。

分析を過信しないこと

株というのは上がった理由、下がった理由を探すと泥沼にハマります。複雑に相互作用しているもので、特定の要素をピックアップしたところで影響が図れないのです。

こうした分析で傾向らしきものが掴めるかもしれませんが、あまり信頼の置けるものではありません。金利が上がったら必ず株価が下がるということはないですし、逆もまた然り。

分析通りに行くなら経済学者はみんな億万長者ですが、現実はそうではありません。学者だからたぶん金持ちには変わりないんだろうけど。分析自体が出来ない、間違っている場合もあれば、分析が合っているから先回りして利益を上げようとする人が現れ、結局分析どおりに行かない場合もあります。

そんなもんだと思って、自分の分析を過信しないようにしましょう。

それでも金利は大事

それじゃあ金利を勉強する意味なんてないじゃんと思うかもしれません。今までの記事はなんだったのという根本に向き合う必要がありますねえ。

確かに金利上昇や下落を予想して投資することはしません。ただ、金利というのは経済状態を把握するバロメータであり、中央銀行の目指す方向を示したものです。

彼らが何をやっているのかよく分からなくとも、彼らの答えは金利変動で見ることが出来ます。金利操作は中央銀行の有力な金融政策手段なのですから。

なにか経済に異変があったとき、必ず金利に絡んだニュースが出てきます。そうしたニュースに素早く反応し、リスクを把握する一つの手段として、金利を勉強する意味はあると思っています。

加えて、金利を見ていると下落相場も永遠ではないことが分かります。下落時に買い向かえることが将来の資産増大に大きく寄与しますが、周りがみんな売り一色の中で一人買い向かうのは勇気がいることです。

自分の投資信念を強く持つためにも、しっかり勉強していきましょう!!

ということで

「利上げしたらこうする!」というよりも、利上げの背景から投資方法を考え直す場合があるという結論になりますね。

長期継続投資(特にインデックス投資)は数十年そのまま変えるつもりはありませんが、2~5年くらいを目安にしている中期トレードは利確損切りをするかもしれない、そんな感じです。

基本は利上げ利下げ関係なく、意識しておくことは同じだと思います。

キャッシュ余剰を持つこと、下落に耐えられる精神的な備えをすること、下落に対して買い増しして将来の資産を増やすこと。

以上、長々とした利上げ考察記事でした。