17年のノーベル経済学賞にシカゴ大学のリチャード・セイラー教授が選ばれたようです。セイラー教授は行動経済学をリードしてきた一人で、その貢献を評価されての受賞です。

著書は何冊もあります。行動経済学は読み物としても面白いので、一冊読んでみることをオススメします(難しい内容も含まれます)。

行動経済学ってなに

既に多くの人が認知していると思いますが、行動経済学というのは既存の経済学を補完する形で登場してきた学問です。

従来の経済学では常に完全な情報を持ち、合理的な行動が出来る「合理的経済人」をモデルにしてきました。

一方で、人間というのは実際そんなに合理的ではありません。

ダイエットや禁煙は失敗するし、いつも同じお店にばかり向かうし、今日だけ半額という文字を見かけたら買ってしまう。

つまり、従来の経済学で前提としてきたモデルと実態とが乖離しているのです。ここを補完するために、人間心理を反映した新しいモデルで経済を理解しようという試みが始まりました。これが行動経済学と言われるものです。

セイラー教授の理論

この人の功績は行動経済学を広めたこと全般にあるようです。新しく提言(整理?)した理論的なものは「ナッジ(Nudge)」だと思います。

ナッジというのは「より良い方向へ向かわせるための選択誘導」みたいなものと解釈してください。

世の中には合理的な判断が出来ない人がたくさんいて、そういう人たちが合理的な判断が出来るように仕向けてあげることで個人としても社会全体としても利益になるだろうという考えですね。

行動経済学理論を実践で使うことで、人が陥りがちなバイアスを克服し、正しい方向に導くことができるのです。

日常で使える行動経済学の理論を

ということで、ウォール・ストリート・ジャーナルに受賞前のインタビューがありました。

退職に備えた積み立てに関する理論はおそらく行動経済学の最大の成功だ。これは典型的な行動経済学の問題といえる。退職に備えた積み立てはどのくらいの金額が必要なのかを判断するのが困難であり、自己管理も要求されるからだ。これらは従来の経済学が取りこぼしてきた最も重要な領域に含まれる。退職後にどの程度の積み立てが必要かを万人が見極め、かつ万人がその計画を正確に実行するという前提は明らかにばかげている。

確かに、老後の不安は万人のものです。いくら積立てすれば良いのかという問題は多くの人を悩ませていますね。

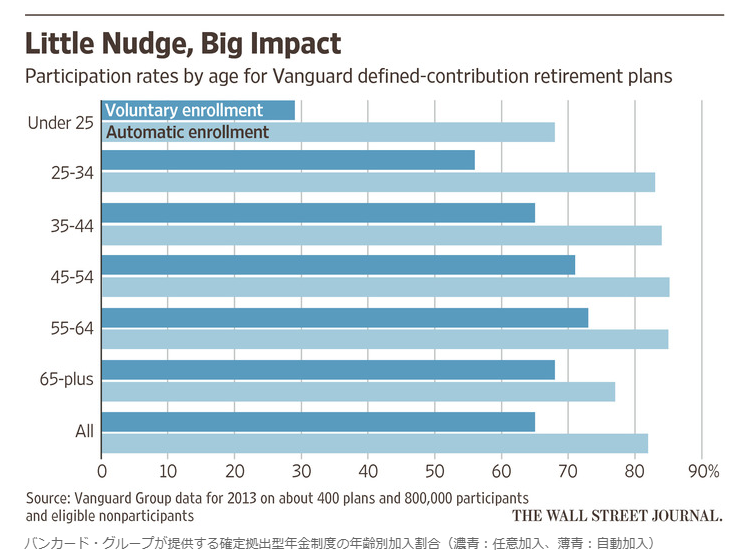

この問題の解決には、合理的な判断が出来るよう制度的に選択肢を絞る必要があると説いています。例えば、(米国の話になりますが)確定拠出年金に自動加入するようにしただけでも、将来の問題は激減すると言います。

(出典:ウォール・ストリート・ジャーナル)

このように、行動経済学が広まった理由としては、実践的な事例が非常に多かったことも挙げられると思います。

経済が不合理であるという姿を写し出した上で、じゃあどうすれば良いのかという答えが必要になります。

個人の判断や企業のマーケティング、政策決定等の様々な場面でバイアスがかかりがちな問題について切り込み、合理的な解を出すことが行動経済学の役割です。

フレーミング効果

実践的な理論として一番使われているものはフレーミング効果でしょう。なぜかというと、モノの購入についての意思決定に関係するから。

じゃあ例えば1万円の商品を買うとして、皆さんだったらどの値引きを選びますか?

- 25%オフ

- 2500円引き

- 4個買ったら1個無料

- 4人に1人無料(1人1個限定として)

こうして並べられると得られる効果は同じなんだと分かりますが、上2つだったらいくら値引きなのか分かるほうが売れます。コンビニの100円均一と同じ売り文句です。

こんなふうに表現次第で受ける印象は全く変わるのです。で、書いといてなんですが、ちょっと分かりにくかったかもですね。一応別の例も行きましょうか。

- 90%のお客様がこの商品に満足したとおっしゃっています。

- 10%のお客様がこの商品に不満を持っています。

下の広告で売れたら奇跡ですね。言っている内容は同じでも表現を変えることで受ける印象は180度変わります。

就活で短所を聞かれたら上手く表現を変えて長所に言い換えようってアドバイス聞いたことないですか。あの要領です。

アンカリング効果

以前記事を書きました。投資でもたびたびやってしまいがちなバイアスです。

アマゾンで定価1万円に線が引かれて7500円になっていると得した感じがするのも同じ現象です。これは定価が高いほうがグレードが高いと無意識にアンカリングされているからです。

私達が買うのは定価ではなく購入価格で、定価に振り回されるべきではありません。気をつけましょう。

プロスペクト理論

行動経済学で一番有名な理論はプロスペクト理論です。

1万円を得る喜びと1万円を失う悲しみは同じではないというもので、画期的な理論だと思います。

なぜなら経済学上は1万円と言ったら同じ1万円の価値でしかないんですよ。ところが1万円を拾って1万円を落とすと効用は足し引きマイナスになってしまうというのです。

もうちょっと正しく書くとこうなります↓

- 利益に対しては確実性を重視し

- 損失に対しては回避を重視する

最も期待値の高い選択を常に選ぶわけではないということ。

投資をする時、利益が出ると焦って利確し損失が出ると見なかったことにして蓋をするのはこのためです。この現象をコツコツドカンと言いますw

これは人の本来的な性向ですので、普通の人が普通の感覚に従ってトレードすると負けやすいのです。投資の世界で勝者が少ない理由の一つですね。

投資をしない人のために他の例も出しておきましょう。適当に考えているので良い例とは言えないかもしれませんが……よくあるクジの例って現実味がなくて好きじゃないんですよね。

- 今治療をすれば完全に完治します。

- 今治療をしなければ、1/3で治りません。

こういった場合、広告として効果が高いのは後者の方です。なぜなら完治するという利益より完治しないという損失を避けるべく行動するからですね。

こうした人間の非合理性を解明して取り入れた、修正経済理論とでも言うべき理論が行動経済学です。

あるあるネタとしても非常に面白いので、色々調べてみてはいかがでしょうか。