アセットアロケーション、資産配分について考える記事にしたいと思います。一般的に言われている内容とだいぶ違うので、参考にされる方はご注意ください。

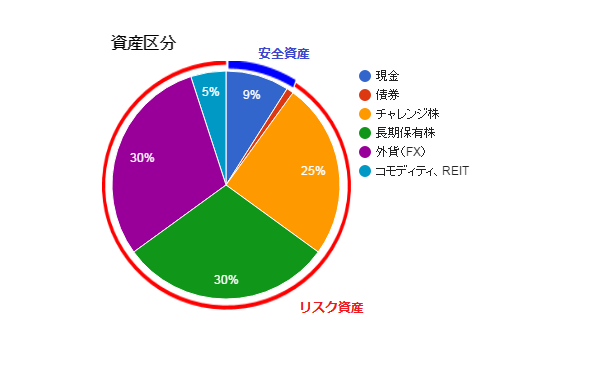

私の中でしばらく理想形はこんな形です(現状は中々投資先がなく現金ばかりw)。

ゆくゆくは配当金収入だけで生活したいものですが、取り急ぎお金を稼ぐためにリスクを負った投資が必要なのです。

目次(クリックで飛びます)

本質的には資産防衛のマニュアル

アセットアロケーションによって私達が求めているのは分散によるリスク低減効果です。

過去の膨大なデータから「自分の取りうる損失リスクの範囲に限定しながら、最大のリターンを目指す」ものであり、収益よりも損失回避に重点を置いているという点を理解しましょう。

分散効果はポートフォリオ全体としても、株の購入にあたっても機能する仕組みです。そして別の記事でも良く書いていますが、お金を稼ぐなら分散ではなく集中投資すべきです(1万の企業に投資したほうがリスクは少ないけど、1社に投資したほうが爆発的な収入を生む可能性がある)。

リスク資産と安全資産のバランスから考える

いくらまでリスクを許容出来るのか? という話なのですが、私は90%をリスク資産において、10%を安全資産にしたいというアセットアロケーションですね。

リスク資産と言ってもETFと個別株ではリスクもリターンも度合いが異なってきますし、資産のバランスも市況によって変わります(後述)。あくまで目安程度の考えで大丈夫です。

リスク資産の損失限度額を決める

また、リスク資産の中での損失限度額も決めないといけません。

一つのトレードでは資産全体の1%までとポジションサイジング出来るんですけどね(トレード単位の損失限度額は厳密に決めます)。

ポートフォリオ単位で見て、最大ドローダウンは15%以下がいいところでしょう。この数字が自分の勝負となる数字です。

株は長期と短期を分ける

ちょっと語弊のある書き方かもしれません。

私は株においてはバリュー投資を薦めており、ある程度の収益が出たら手仕舞いするタイプの投資家です。そろそろ好景気に陰りが見えたかな? と思うと手仕舞いするのですが、その後本当に景気が転換することなんてまずありません。

しかし、一旦手仕舞いしてしまった後で(自分でもそう判断するだけの材料があっただけに)、中々再投資はしにくいものです。そうして好景気の旨味が吸えないまま、落ちてくるのを指くわえて待っているだけになってしまうのです。この機会損失を避けつつ、配当基盤に安定した土台を作るための長期(永続)保有株、ファンドに定期的な投資をしていくことが大切です。

言いたいことは、どんな相場でも常に投資している分を用意しておきたいということです。

リバランスは機械的にやるのか

市場が好調なら株投資、不調なら安全資産……なんて出来たらいいんですが、そんな難しいことが出来なくても大丈夫。

どうせ市況なんて読めるわけもないので、個々の購入タイミングで最適化を考ていれば十分です。当ブログで何度も書いていますが、リスクリワードを個々のトレード単位でしっかり測っていることが肝要です。つまり安いところで買って、高くなってきたら売るということ。

個々の銘柄をから全体最適は難しいと思われるかもしれませんが、購入タイミングの違う資産区分(株と債券、インバース株など)も広くウォッチしておくことで、相場に対応してポートフォリオがある程度勝手にリバランスされます。

もちろん、このやり方だと好景気後半~不景気突入後はしばらく現金がダブついてしまうことになりますので、カバーできない範囲を長期的に保有する30%のETF、ファンドで整えます。

全資産クラスへ投資出来るファンドは以下の記事をご参照。

資産が増えるほど安全資産の割合が増える

安全資産の割合は、世代(年齢)によってではなく市況と資産増加状況によって決定します。お金が増えてくるとだんだん守りに入りますし、配当金生活が出来るようになれば無理する必要もなくなりますよね(そういう意味でも、徐々に長期保有株の割合が増えていくことが理想的ですが……)。

あまり神経質になる必要のない分け方

完璧さを求める必要は全くありません。各資産クラスの比率はブレても問題ないですし、以下のようなポイントも厳密に仕切る必要はないと思っています。

株、不動産、債券等の分配

上の円グラフでは便宜的に分けていますが、全体としてリスク資産の90%に納まっていれば良し、ということにしましょう。

配分が大きくなりすぎたから決済するというのはマーケットの動きと全く無関係なことですし、シナリオを捻じ曲げるということは収益機会を逃すことに繋がります。

上に書いた通り、個々の投資から全体最適しきれない部分をファンドで補う方法にしましょう(というより、株・FX以外はファンド持っておくだけでいいですしね)。

国内と海外の比率

私の場合は、FXも米国株(ETF、長期保有株)もやっているので、外貨は結構持っています。

どのくらいの比率が良いかは何とも言えませんが、基本的に日本より外国の方が成長率は高いです。何も考えなければ円資産ばかりになりますので、ちょっと意識して海外に投資を考えてみる、くらいで良いと思います。

ちなみに、結局将来円転することを前提とした投資(外貨のまま海外で使う予定は基本的にない投資)では、為替リスクは商品の属する通貨に対して追うのみで、円建て/ドル建てどちらで購入したかについてはさほど依存しません。安いタイミングで外貨を持ち、遊ばせておくのももったいないので投資するという考えですね。

先進国と新興国

新興国が先進国より収益力があって素晴らしいのは確かなんですが、私は新興国投資についてはETFで済ませるので個別株には投資をしません。

新興国ETFよりも日米個別株の期待リターンの方がさらに大きくなりますので、私から見た先進国・新興国投資の資産クラスとしての役割はほぼ同じなのです。

どうせ先進国の資金がダブついて新興国へ流れるという世界経済の金の流れがありますので、動きは同じようなものです。

年齢(世代)ごとの配分変化

上に書いた通り、市況及び資産増加状況に応じた配分変化が望ましいと思っています。

よく「若いうちはリスク資産の配分を増やせ!」って言いますけど、それ自体は否定しません。確かに年齢が上がるにつれて家、結婚、育児などなど出費が嵩む上、労働による稼ぎも年齢の限界がありますからね。

ただですね、長期投資こそタイミングが重要なんですよ。バブル直前で株買った人は2014年まで20年近くプラ転しませんでした。現在マイナス金利で債券の収益はネット銀行の定期預金と変わらない利息しか得られません。

それでも過去のデータから弾き出された投資戦略を信じて配分を変えるべきなのか。過去のデータが未来を教えてくれるわけではありませんし、自分の年齢と市場の動きは当然リンクしていないので、配分を変えるタイミングは注意を払うべきだと思っています。