今回はインフレの話。

アーリーリタイア計画を狂わせるのがインフレだと思っていて、

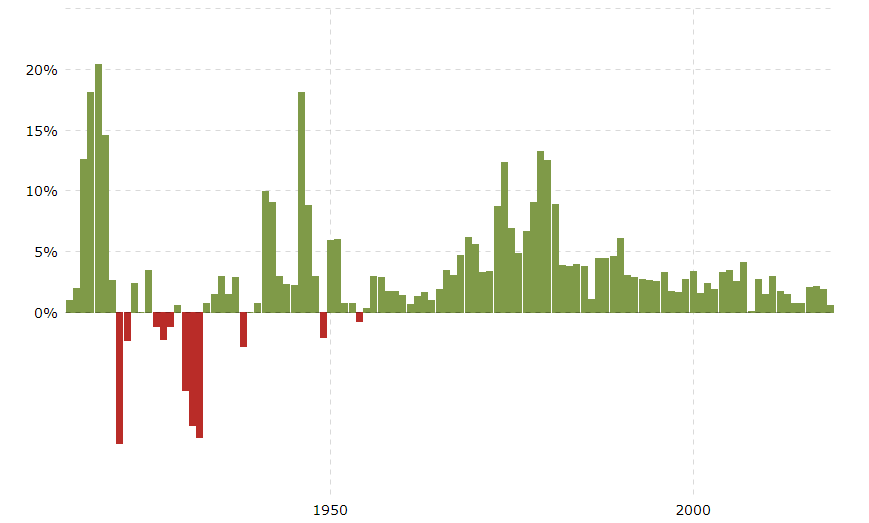

先に数字を出すと、もし毎年安定して2%のインフレが発生した場合、36年で資産が半減します。思ったより短いと思われるのではないでしょうか。

(出典:ke!san)

36年というと、65歳で退職して101歳になったところですから、誰にとっても他人事ではない話だと思います。

インフレとは

インフレはインフレーションの略で、ものの値段(物価)が上がり続けることです。逆に言うとお金の価値が下がるとも言います。

今まで100円で買えていたものが200円になるわけですから、お金の価値は下がっています。

反対はデフレ(デフレーション)ですね。物価が下がり続けるパターンを指します。

資産形成上の話で言えば以下の通りですね。

- インフレは保有資産の価値が下がる

- デフレは保有資産の価値が上がる

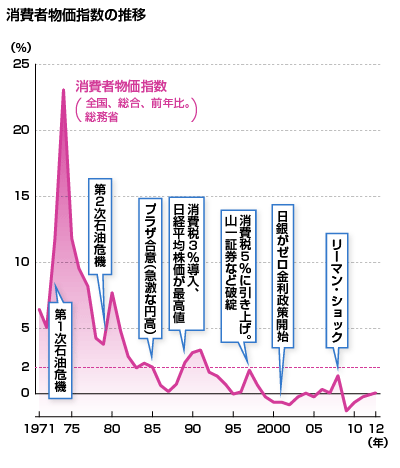

日本のインフレ率推移

失われた20年という言葉にあるように、2000年以降ほぼデフレ基調でした。

(出典:nikkei4946.com)

デフレは資産家に有利です。保有資産の価値が勝手に上がっていくからですね。今後はどうなるか分かりません。

ちなみに、インフレが良い、デフレが悪いと一概に言えるものではありません。

日本は確かにデフレで停滞しましたが、各国が恐れているのはデフレよりもむしろコントロール出来ないインフレのほうです。

インフレターゲット2%について

日銀は2013年からインフレターゲットを2%に制定しています。その名の通り、インフレを2%で安定させるというコミットメントです。

こうした点を踏まえ、日本銀行は、2013年1月に、「物価安定の目標」を消費者物価の前年比上昇率2%と定め、これをできるだけ早期に実現するという約束をしています。

インフレターゲットを設定する理由はいくつかあります。

- 緩やかなインフレによる経済活性化:企業の利益が伸び、市中に還元されて経済も活性化する。

- 景気回復:活性化によって緩やかな成長基調へ向かう。

- 財政再建:インフレで借金が軽くなる上に、公的年金もマクロ経済スライド(インフレ率-0.9%)に従って軽減される。

- 円高の是正:購買力平価説による他国間でのインフレ格差の改善=円高の是正。

ともかく、日銀としては緩やかなインフレを目指すという方針は頭に入れておきましょう。

複利効果は逆にも働くということ

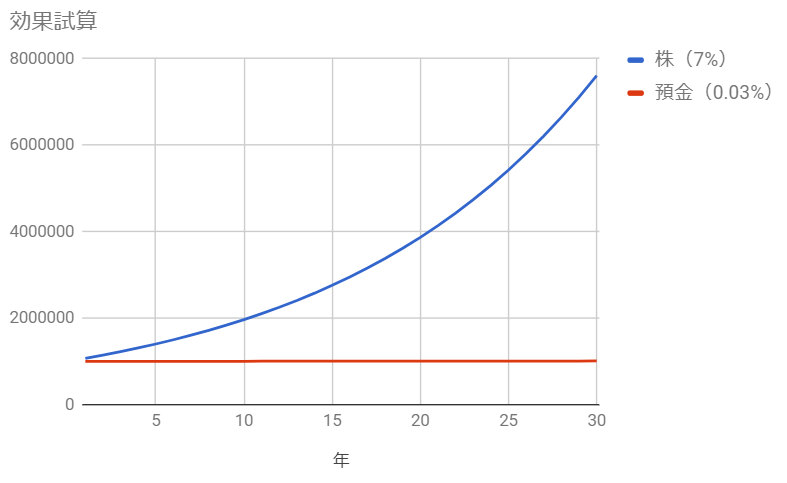

株式投資をしている人であれば、誰もが複利のちからを知っていると思います。

こんなふうに資産を増やしてくれるだけならいいんですが、逆にも作用するということは知っておくべきです。

毎年2%価値が減るなら、なんとなく50年で半減しそうな感じがします。

しかし、先ほどの図で見たように、複利の効果で36年で到達します。もちろん毎年2%の利回りがもらえるなら、50年ではなく36年で資産が2倍になるということでもあります。

(出典:ke!san)

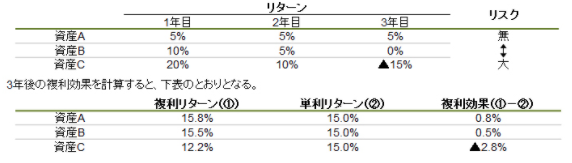

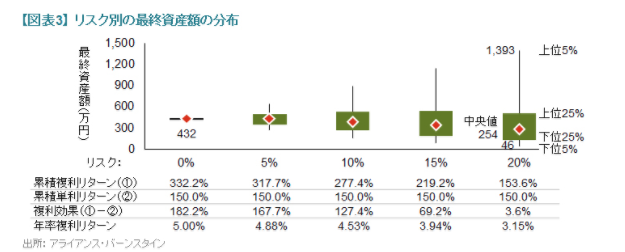

少しリアルな複利効果

ちょっと脱線しますが、複利効果は思ったほど効果がないという話をしておきます。

複利効果というのは、基本的に絵に描いた餅でしかありません。なぜなら、「毎年安定してn%成長する」ということ自体がありえないからです。

複利効果の上手くいかない例を以下の3パターンで見てみましょう。

資産A、B、Cのいずれも平均リターンは15%になります。しかし、マイナス年が出た資産Cについては複利効果がマイナスに働いています。

(出典:アライアンスバーンスタイン)

要はリスクの大きい資産ほど複利効果を割り引いて考える必要があるということです。これこそ投資においてリスク(ブレ幅)を重視する理由です。

(出典:アライアンスバーンスタイン)

インフレに強い資産を持つことが必要

インフレに対抗するには、インフレ効果で上がりやすいアセットを持つことが重要です。

株

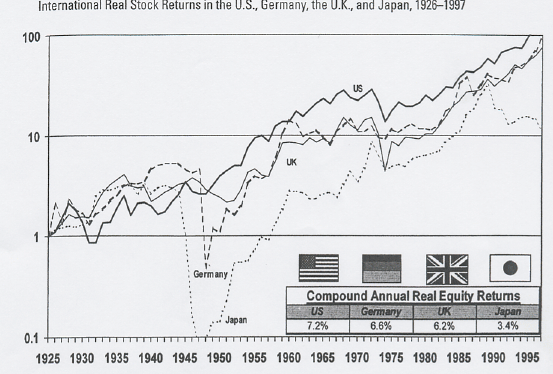

ひとつは株の運用ですね。

以下のグラフは米国の長期インフレ率ですが、一時期は20%を超える高インフレでした。

(出典:Macrotrends)

このように高いインフレ率があっても、インフレを差し引いた実質株式リターンは、見ての通りプラス推移です。

不動産

現物資産として不動産も有用でしょう。インフレは借金が軽くなるので、お金を借りて不動産を購入すると二重の恩恵を受けられます。

戦後日本は準ハイパーインフレともいう状態で、5年で物価が30倍になりました。その頃に莫大な資産を築いたのは不動産投資家でした(西武グループの堤康次郎など)

それ以外

インフレが進めば金利も上げるので、銀行預金も0.001%よりマシにはなる(タイトルのように36年で半減はしない)のですが、到底2%には届かないでしょう。

リタイア後でハイリスク資産への投資が躊躇われる場合は、そもそも資産半減しても困らないくらい貯め込んでリタイアするか、債券など満期で元本保証のある安全資産の範囲でインフレ影響を軽減させていく必要があると思います。

関連記事です。

この2つの記事は、経済理論や投資理論に関するネタで多用しています。

ここ20年で高くなったものもあれば、安くなったものもあります。

個別株で平均リターンはアテになりません。個別株固有のファンダメンタルズがあること、出来高が少ないこと、倒産すると紙くずになることが理由です。