答え:戦争は株価に影響しない。

日本株や米国株へ投資している人にとって、北朝鮮との緊張が高まっていることは気が気でないはずです。

ところが、過去の事例を見る限り、戦争があったと言われても分からないくらい株式市場は平常運転だったようです。

追記)本内容をまとめて動画にしてみました。よければ一緒にどうぞ!

目次(クリックで飛びます)

過去の戦争と株価の推移

戦争中でも株はよく上がり、意外と下がらないことが分かると思います。理由は後で考えます。

日清戦争(1894年)、日露戦争(1904年)

遥かに遡って、日清戦争、日露戦争当時の日本の株価を見ると、横ばいからやや上がっているように見えます。

加えて、どちらも戦争勝利後は株価が急騰していますね。日露戦争後には開戦前の6倍以上に跳ね上がったようです。

もちろん巨額の戦費という政府主導の有効需要があったことで、国内産業が潤ったことも背景にあります。また、戦時国債の紙幣乱発がインフレを呼び、株高を引き起こす要因になります。

加えて何よりも、戦争当事国であることが投資家心理を高揚させ、株高を誘います。

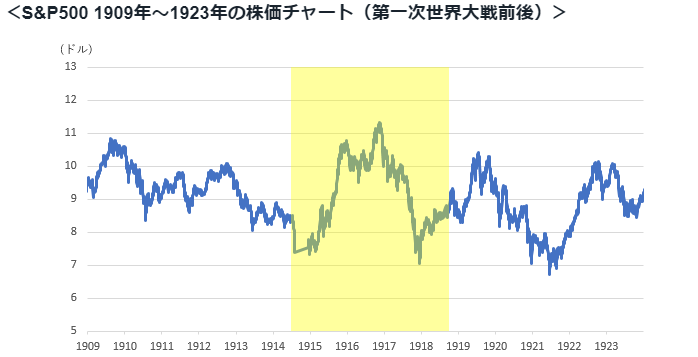

第一次世界大戦(1914年~1918年)

米国の株価推移

第一次世界大戦の勝者は間違いなく米国です。ところが、S&P500のチャートで前後期間の値動きを見ても、別段変わった様子は見受けられません。

(出典:MONEY VOICE)

モンロー主義を掲げていた米国が参戦に踏み切ったのは、英仏の戦時国債を大量に買っていた中で、彼らが返せなくなるのではという危機感からと言われています。

疲弊した英国に変わって、第一次世界大戦後から名実ともに世界最強は米国になりました。

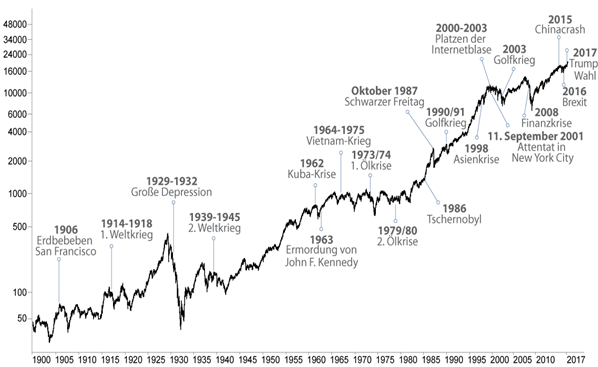

ドイツの株価推移

たぶんこれ、ドイツ株価指数(DAX)の長期チャート。

たぶん拡大すると動いてはいるのでしょうが、1929年の動きよりは小さいことが分かると思います。戦争の動きはそこまで大きくありません。

ドイツは第一次世界大戦後にハイパーインフレに見舞われました。GDP20年分という巨額の賠償金を要求されたからです。

ドイツがたまらず賠償支払いを停止すると、フランスとベルギーはドイツ最大の工業地帯であるルール地方を占領してしまいます。ドイツはストライキで対応し、深刻な物不足に陥ります。

そんな中で労働者の賃金払いで紙幣を刷り続けましたので、インフレが加速していったわけです。株価も上がっていますが、1兆倍というハイパーインフレには到底追いついていませんね。

この危機を乗り越えたのがシャハトです。レンテンマルクという新紙幣を発行して信用回復しました。

シャハトは続いて、米国投資によってドイツ経済を安定化させ、きちんと賠償金支払いも行うドーズ案に沿ってドイツ経済を再び成長軌道に乗せました。

ところが、この最中に世界恐慌が始まります。

米国投資に大きく依存していたドイツは、米国の資金引き上げと、米英仏のブロック経済政策がダブルパンチとなって、今度は強烈なデフレが起こりました。モノ余りと貨幣価値の増大です。

ちなみに、この危機を乗り切ったのもシャハトでした。アウトバーン(高速道路)の建設に代表される公共事業によって需要を創出し、失業者が激減、見事デフレを脱却しました。

第二次世界大戦(1939年~1945年)と朝鮮戦争(1950年~1953年)

米国の株価推移

戦争中はまたしてもヨコヨコ。

勝利確実になった1945年近くには上昇していますが、騰落率という意味ではよほど世界恐慌のほうが大きかったですね。

米国がリセッションから回復したのは、戦争特需の影響が大きいと言われています。

ケインズ的なニューディール政策(公共事業)よりも明らかに、戦争によって需要が刺激され、雇用が回復し、経済が回るようになりました。

戦後の上昇は朝鮮戦争もありますが、恐慌と戦争が終わってブロック経済もやめ、自由貿易が復活したことも大きいです。

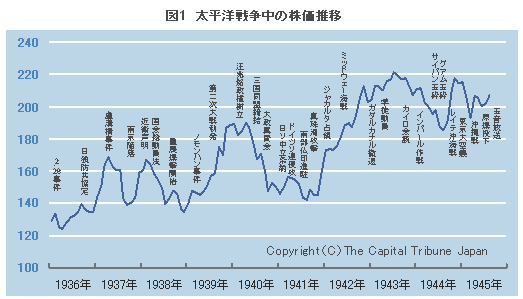

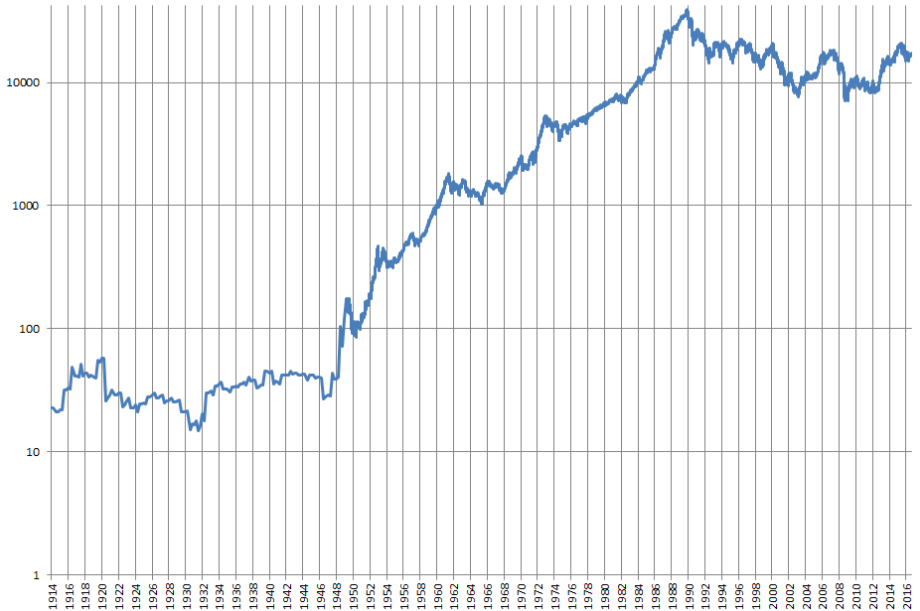

日本の株価推移

日本の株価推移も見ておきましょう。

先の日清、日露戦争とは違って、特に1942年以降はずっと不利な状況でしたが、ご覧のように全く戦争を感じさせない株価の動きになっています。

一応、1936年当時の日本は世界恐慌から世界でいち早く回復し、株価も既に戻していました。

(出典:The Capital tribune Japan)

なぜこんなことになっているかというと、「国家総動員法」によって政府が全部統制したからです。

執心雇用と賃金も強制され、物価統制によって提供価格は据え置かれ、証券市場も統制されています。

経済活動が停止して本来株価も落ちるはずのところを、ひたすら国が買い支えた結果、凪のようなチャートが形成されました。

また、戦後はインフレに苦しみましたが、朝鮮戦争特需で瞬く間に景気回復しました。朝鮮戦争にあたり米軍は日本を物資供給地点としたためです。

同じ話はイラク戦争時に隣国という理由で物資補給地点となったトルコの事例からも確認出来ます。トルコはイラク戦争によってバブルになりました。

ベトナム戦争(1964年~1975年)

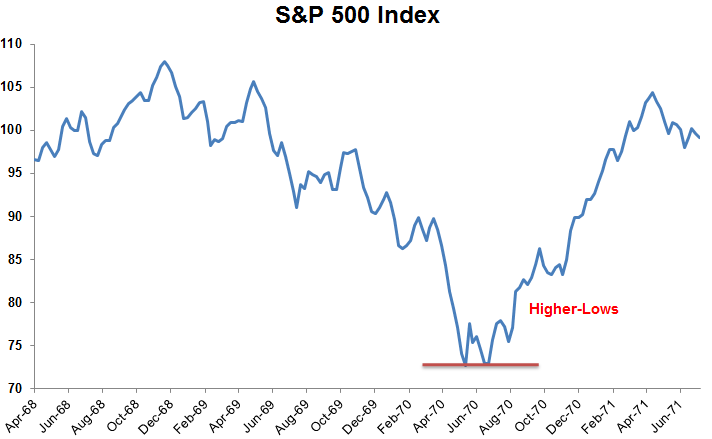

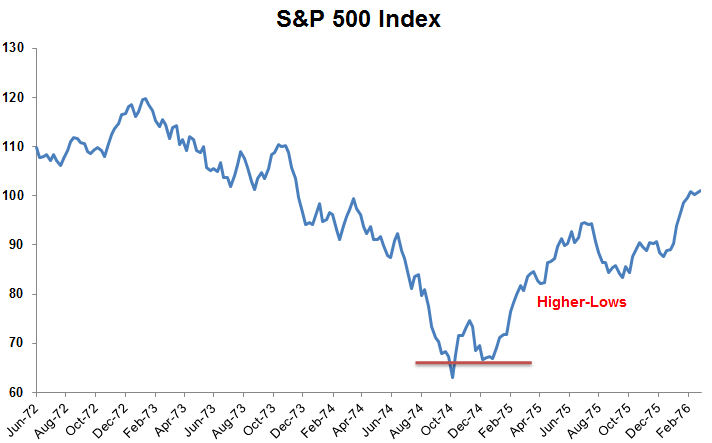

米国の参入から先を見ます。上が1968年~1971年、下が1972年~1975年です。

これまでとは対照的に下がってますね。

上のチャート、1968年は既にベトナム戦争反対派が運動を起こしていた頃です。

ベトナム戦争はテレビが導入されてから初の大規模戦争(だったはず)で、これまで対岸の火事だった戦争の光景が生々しい映像によって米国本土に届けられ、社会問題に発展しました。

戦果が出ないまま財政赤字ばかりが増大し、失望感が蔓延していました。ちょうど日本は東京オリンピック後の高度経済成長時代で、欧州ではドイツが驚異的な復興を見せ、米国一強が崩れはじめた時期とも重なります。

しかし、下のチャート時代はベトナム戦争の影響と言って良いものか悩みます。少なくとも、後者の1973~1974年の下落はオイルショックによるものです。

テロとの戦い(2001年)、イラク戦争(2003年~2011年)

テロとの戦いやイラク戦争を見るのですが、同時多発テロ事件の起こった2001年9月は流石に大幅に下落しました。

それでもすぐに持ち直していて、その後の影響は軽微です。

というか、2001年はITバブル崩壊後の下げ相場の最中なので、影響を測るのは難しい感じですね。

2003年は底を打って反転上昇しており、株式市場としてはプラスで推移しています。

ということで、過去いくつかの戦争を見ると、株価の動きはほぼ関係ないか、どちらかというとプラスになるケースがほとんどでした。

なぜ戦争は株価を上げるのか

国家統制

例えば太平洋戦争中は国家総動員法によって市場統制がされていました。既に株式市場としての機能は失われていて、政府の思うままに株価が推移していく状態です。

これは敗戦が見えていたにもかかわらず株価が下がらなかった一つの理由です。

ただ、これは戦争当事国になってはじめて同じような状況が生まれると思いますので、投資戦略に活かすにはちょっと難しいかもしれませんね。日本は分からないですが、少なくともアメリカが統制するとは思えません。

戦争にかかる費用の話

戦争というのはお金がかかります。

どのくらいかかるのかというと、国家予算数年分、GDP(GNP)比で1倍程度と言われています。すごい金額です。

政府需要がダイレクトにやって来るので、景気が刺激され企業業績も上向くという寸法です。早い話がケインズの有効需要の原理ですね。

政府の仕事は戦時国債を発行して資金を集めることですが、これを国内だけで賄おうとすると、中央銀行に引き受けさせるしかありません。

太平洋戦争はGDPの8倍、国家予算の70倍という巨額の戦費を国内のみで調達しようとしたため、終戦後は激しいインフレに見舞われました。

ちなみに、日清戦争でGNP比0.7倍、日露戦争でGNP比0.6倍でした。

割合として見れば今の日本の個人消費は55%程度ですので、ほぼそれに匹敵するくらいの需要が突然やってきたと言えばいいでしょうか(急に人口が倍になった、あるいは給料が倍になったことと同義です)。

戦争で儲けた人々

日露戦争は英国(ユダヤ系財閥のクーン・ローブ商会頭取のジェイコブ・シフ)から資金調達して戦争を遂行したものの、賠償金を取ることが出来なかったために、戦時国債返済に苦労したのは有名な話です。

クーン・ローブ商会は後にリーマン・ブラザーズと合併しており、この会社がリーマン・ショックを引き起こしたことはたぶん皆さんご存知の通り。

もう少し踏み込むと、ロスチャイルド家がロシアのカスピ海油田に大規模投資をしていたため、ジェイコブ・シフは日本が勝ってもロシアが勝ってもいいように両方に投資をしたという話です。日露戦争で一番儲けたのは彼らなのでしょう。

ロスチャイルド家はナポレオン戦争時にも同じことをやっていて、ワーテルローの戦いで勝敗が決すると英国債を買って、戦後の利払いで巨額の利益を得ています。

世の中の仕組みを知ることの重要性が分かりますね。

敗戦国の歩み

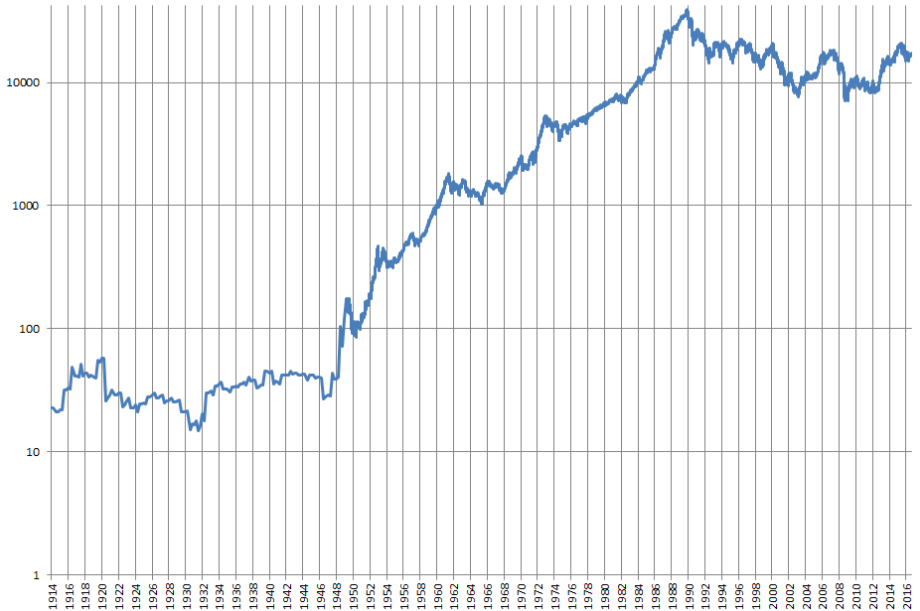

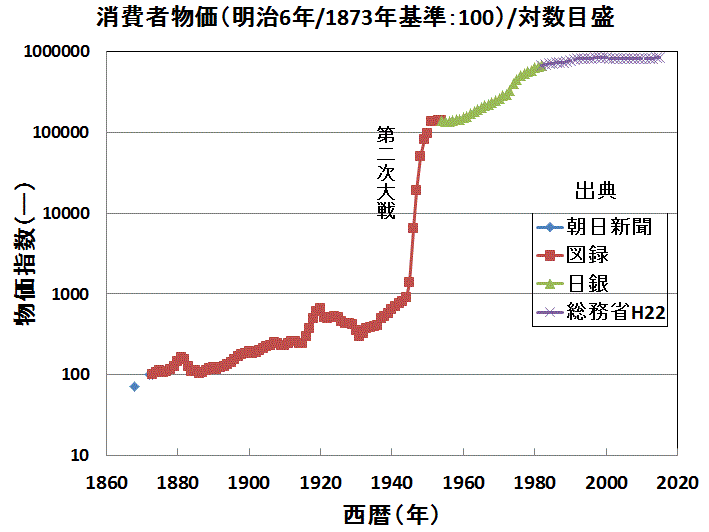

太平洋戦争後、日本はインフレに見舞われました。終戦から5年で物価が100倍近くに上がっています。

この間に株価の上昇は7~10倍程度なので、株を保有してもカバー出来なかったようです。日経平均100年チャートで見ると、5~7倍くらいでしょうか。

結局、株が物価水準に追いついたのは、日本株で言えば1983年のことだそうです。株や不動産がインフレヘッジの役割を持つとはいえ、結構なタイムラグがあることに注意が必要ですね。

参考「戦争と株価」3つの法則~第一次・第二次大戦からテロとの戦いまで=東条雅彦

戦後、借金して不動産を買った人が大金持ちに

インフレとは貨幣価値の下落なので、借金があった場合実質的な返済額は小さくなります。つまり、レバレッジをかけて(借金をして)株や不動産を買っていた人は、インフレで有利になります。

この仕組みをよく知っていた人だけが、戦後の混乱期に借金をして不動産を買いあさり、ほとんどタダ同然で手に入れました。西武グループなんかがその筆頭ですね。

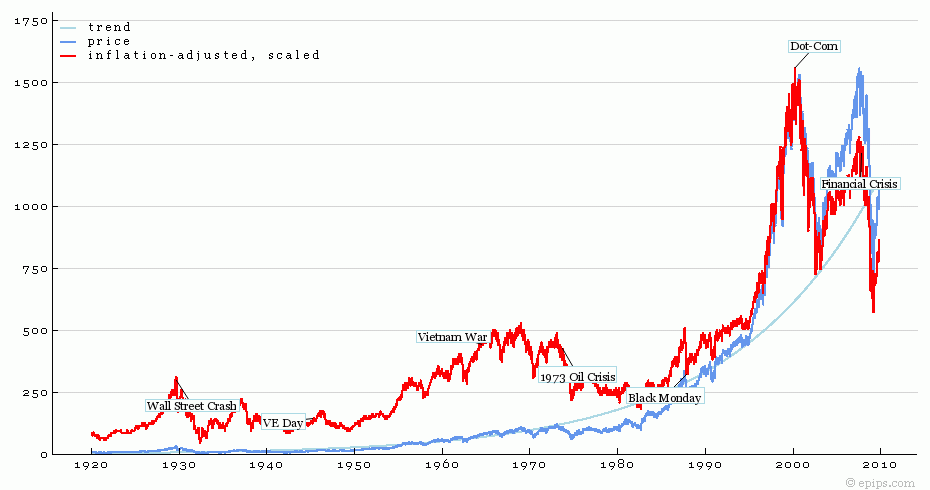

戦争よりも金融危機

結局のところ、特筆すべきリセッションに戦争関連は出てきません。せいぜい米国に財政赤字を生んだベトナム戦争くらいなものです。

株の世界で恐ろしいのは戦争を発端にした危機よりも、信用不安を発端にする金融危機であると改めて思います。

そしてもう一つ言えるのは、当時としては世界の終わりだった世界恐慌も、今振り返れば誤差のような騰落率だということ(それは言い過ぎかw)。

何にせよ、資本主義社会が本格発足したのはイギリス産業革命期の18世紀から。

そこから250年、資本主義の元で株というのはプラスリターンを生むことが期待され、事実そうなってきました。

戦争だろうが金融危機だろうが直近の変動には一切気を止めず、長期的な株高に賭けるというのも合理的な選択かと思います。

今回がトレンドの転換点になる可能性

一応、今回の話は全部過去のことです。

昨今は核兵器開発が進み、一発の被害はより大きくなることが予想されています。大陸間弾道ミサイルの精度も上がって来ており、照準を合わされた国から資金が引き上げられる可能性も否定出来ません。

資金が引き上げられれば株価も落ちますし、通貨安にもなるでしょう。平和ボケした日本人が突如危機に見舞われた時、どういう動きをするかは分かりません。

その意味で、北朝鮮情勢がトレンドの転換点になる可能性はゼロではないです。

ただ、戦争というのは見えている問題であって、ブラック・スワンではないのです。

暴落は予想外の事態で引き起こされるもので、不安を煽られ準備が整った状態で引き起こされるものではないのでしょう。

私はそこまで悲観するものでもないのかなと思いました。

拾い物チャートばっかりですいません。

動画もよろしくです。

ではでは。