なんかまた気がついたら刺さってました。

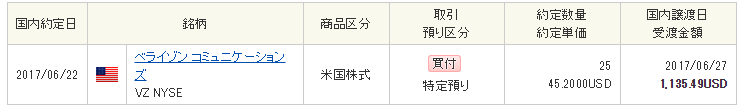

あんまり高値でポンポン買いたくないんですが、ベライゾンの株価はそこまでじゃないですし、ボーナスも出たから、まあいっかってことで。5%の配当利回りは魅力的すぎます。

ベライゾン・コミュニケーションズの個別銘柄記事はこちらになります。

合わせてAT&T(T)の記事も読んでもらえると米国の通信事業について分かると思います。

ついでですが、日本の三大通信事業者のひとつ、KDDIについても詳細な記事を書いています。KDDIは日本で数少ない連続増配企業で、投資家還元の強い優良企業です。良かったらどうぞ。

米国の通信事業は日本の数年先を行っているとよく言われています。

目次(クリックで飛びます)

ベライゾンの現状について

前回のゼネラル・ミルズ(GIS)と同じですが、今の市況で株価がよろしくないのは、事業の調子がよくないってことです。

詳細はそれぞれの記事を読んでいただければと思いますが、米国通信事業者の2強と言われるベライゾンとAT&Tはどちらも加入者の伸びが鈍化しています。

通信事業というのはネットワーク基地局に莫大なインフラ投資が必要のため、参入障壁も高いビジネスです。しかし、スマホ契約者が飽和しつつある中で、Tモバイルのような新興勢力が目新しいキャンペーンを矢継ぎ早に打ってパイの奪い合いが加熱しています。

スプリントも孫社長がトランプ就任早々に会談して米国で5万人の雇用を約束したりと、追い上げムードが出てきています(実際、ソフトバンクの決算でスプリントの黒字化について目処が立ったとの記述もありました)。

多額の設備投資が圧迫し、効率性指標は基本的に低いです。利益率も圧倒的なシェアとは裏腹に市場平均並の12%前後になります。配当性向が80%超えているような状態ですので、配当が落とされると株価下落スパイラルにハマると思われます。

このあたりに懸念を持つ両社は、次の収益の柱を建てようと必死です。AT&TはディレクTVやタイム・ワーナーを買収してコンテンツビジネスを取りに行っており、対するベライゾンはAOLやヤフーを買収してデジタル広告ビジネスに進出しようとしています。

両社ともネットワークを提供するだけの土管屋にはならないぞという意思表示で、是非頑張ってほしいものです。

将来に向けて

一つのポイントは5Gだと思います。

5Gの規格で先行するベライゾンですが、5Gのユーザーは個人ではないため、マネタイズが課題と見ています。個人消費者に対する利便性向上は4Gでおおよそ達せられたと見ているためですね(3G→4Gで速度がブロードバンド並に進化したため、4G→5Gの投資は消費者のメリットにならず、価格転嫁出来ない)。これも記事を書いています。

とはいえネットワーク基地局ビジネスでは一日の長どころではない強みがあるので、2020年頃の実用フェーズではやはり中心プレイヤーにいることと思われます。BtoC中心の現在からBtoB中心(IoT)に変わるかもしれません。

5Gが出てプレイヤーが変わるとも思えませんし、ベライゾンのネットワークに代替出来るものはありません。スマホに変わってコネクテッドカーという市場も広がっていますし、大量データを通せるベライゾンはビッグデータ時代に優位な立場にいることも忘れてはいけません。

投資戦略を色々と考えてはいますが、ひとまずは持ち続けておき、シェアが目に見えて落ちるか配当が落ちたら撤退も考えたいと思います。

結局は配当利回り5%に釣られて「ベライゾンは将来も大丈夫だ!」と後付けロジックを組み立てた気がしないでもない。同じ長期投資向けの高配当銘柄フィリップ・モリスの市場独占力とは強度が比べ物にならないので、そういう比較の基準みたいなものは見失わないように投資したいと思っています。

ちなみに、記事的にはAT&Tの方をより褒め称え、ベライゾンはやや腐していたように見えます。

これが保有効果とか認知バイアスと呼ばれるもので、この時の私はAT&Tを持っていてベライゾンを持っていなかったのです。

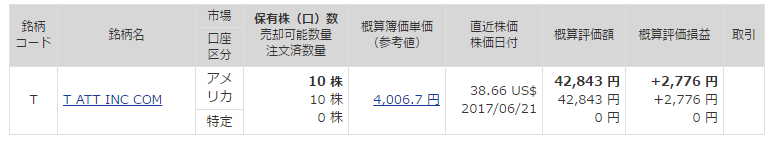

AT&Tはデイトレ脳で結構売却しちゃったんですが(後悔)、今も少しだけ持ってます。

13年頃に確か32~33ドルくらいで買ったんですが、これを見ても分かりませんね……。

さて、両方持った私ですが、やっぱりAT&Tのほうが好きです。好みの問題でしかない気がしますが、利益率や効率性、連続増配等の指標で若干優れているのと、コンテンツビジネスのほうに可能性を感じるからです。