最近のアマゾンの乱で下がってたゼネラル・ミルズ(GIS)を購入しました。

アマゾンがホールフーズを買った時の記事はこちらからどうぞ。

ゼネラル・ミルズの分析記事はこちらからどうぞ。

さて、ツイッターでちょっと書いたんですが、下がったのを拾っているのでポートフォリオが汚くなってきました(笑)

というのも、GISは間違いなく優良企業ですが、今の相場で微妙な株価に留まっているのはそれなりの理由があります。ここ数年業績が下がってるんですね。

飲食セクターは優良株が多くある

飲食セクターであれば他にもいくらでも投資先があるんですよ。炭酸飲料トップシェアのコカ・コーラ、最大のお菓子メーカーフリトレーを傘下に持っているペプシコ、バフェット&シーゲル銘柄のクラフト・ハインツ、調味料のマコーミックやお菓子のモンデリーズなんかもそうです。

そんな中でゼネラル・ミルズを購入するのは、やっぱり株価が上がってないから。

シリアル2位、スナックはクッキーなど一部トップシェア、あとはやっぱりハーゲンダッツ。圧倒的なトップシェア商品は持っていませんが、安定した高シェアブランドで固めた良い事業ポートフォリオだと思っています。

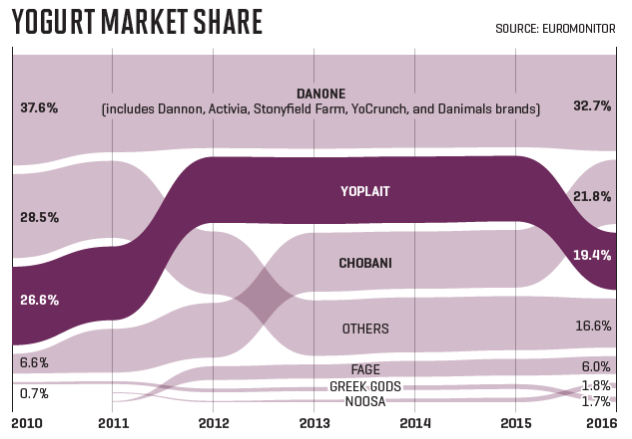

しかし、主力ヨーグルト市場での苦戦は言及すべきでしょうか。

ヨーグルト市場の苦戦について

ヨーグルト市場でトップ10ブランドのうち9ブランドが売上を伸ばす中、ヨープレイトだけ売上を落とす(1年で23%減!)という展開です。

参考General Mills Loses the Culture Wars

ちょっと苦戦しすぎですね。記事でも指摘がありますが、直近でグリーンミルズを売却していて、スープ事業はまだまだポジションを確立出来ていないため、ヨーグルト事業の比重は大きいはずです。

(出典:ニコラスラップ )

ヨープレイトに変わってシェアを伸ばしたChobaniはギリシャ風ヨーグルトのメーカーです。

ヨープレイトが砂糖を25%削減するといった健康志向に合わせた変化を打ち出した中で、Chobaniは「高価だけど美味しい」ヨーグルトで市場シェアを奪いました。2000年代まで1%しかなかったギリシャ風ヨーグルトは、現在の米国ヨーグルト市場においてシェア50%だそうです。

確かにギリシャ風ヨーグルトってクリーミーで凄く美味しいんですよね。たんぱく質も豊富で身体にもいいらしいです。

ただ、こうした好みの移り変わりは5~10年周期で発生しており、また市場勢力が塗り変わる可能性もあります。

余談ですが、どのヨーグルトもヨーグルトメーカーで自作出来てしまいます。うちでギリシャ風ヨーグルトは試したことがないんですが、今度やってみようかと。

下のやつ、コスパめっちゃいいのでおすすめ。いつも朝は自作したR1食べてます。

圧倒的なトップシェアはないけど。

ホールフーズ買収記事で挙げましたが、米国はナショナルブランドの認知度が高く、高シェアブランドはプライベートブランドにも負けないだろうと予想しています。

ヨープレイトを除いても、ゼネラル・ミルズは圧倒的なトップシェア商品を有しておらず、場合によっては負ける可能性もあるかもしれません。

でも買っちゃったんですけどw

結局どの個別株も長期保有すればするほどリスクは高まりますので、過去減配したことがない安定感と現時点で3%を超える利回りから、長く持ちやすい銘柄と判断しての投入となります。

食品ブランドに一発ホームランはなく、広告マーケティングと商品開発でビリオンダラー・ブランドを地道に育てていく(あるいはM&Aでかき集めてくる)しかありません。なので、高シェアブランドの数を揃えるのにある程度時間が必要になります。何やかんや言ってもこのポートフォリオで潰れる気はしません。

もちろん撤退戦略も一応考えてはいます。ま、高シェア商品がPBに押されて落ちていったとしても、そこそこの株価で投入出来たなら、あとは配当で損益ラインを切り下げてくれれば浅い傷で済むはずです。

安いのを拾う方法は変えず

米国個別株で人気がある銘柄といえば、JNJ、PM、MOなどなど高配当+連続増配+業績安定の優良銘柄に投資するシーゲル投資でしょう。

これらを単純に配当再投資しているだけでそれなりに良いパフォーマンスを出せるだろうとも思うのですが、私は基本的に高値追いしない主義なので見送りしています。

それは私が6年半やって来て固めた自分の投資ルールですし、守らないと結局上手く行かなくて痛い目を見ることは分かってますから。ダブついた資金は日本株やFXに回しています。

理屈としては、シーゲル投資法が収益を伸ばすのはリセッション期の積み増し効果が大きいです。にもかかわらず高値追いするのはなぜでしょう。

一つは市場予測を出来ないものとしているからだと思っています。効率的市場仮説の親戚ですね。購入時期も分散すれば高いところ安いところそれぞれで購入出来て、平均単価が一定水準に落ち着くと見てのことでしょう。

背伸びしない投資法で、市場全体が成長することにだけ賭けています。

このやり方は一つの正解だと思っています。全く予測出来ないと思ってませんが、自分の予測は常に外れる可能性があると考えて行動しています。天井と思っていたところが、実はそうではなかったというリスクもゼロじゃないのです(「今回だけは違う」論調が雑誌の誌面に踊りだしたら危険サインですけど笑)。

ところが個別株投資において、私は自身のルールに縛られて適用出来ません。

こういう時にインデックスファンドやETFはありがたいのです。破綻リスクが小さく押さえられているため相場状況を無視してひたすら定期購入することが可能で、このポジションで常に市場に参加することが出来ています。