薄々そう感じている人も多いんじゃないかと。ええ、私もそう思いますorz

今もゼロ成長ではないはずなのに、な――んでこんなに遠いんでしょう。

(出典:社会実情データ図録)

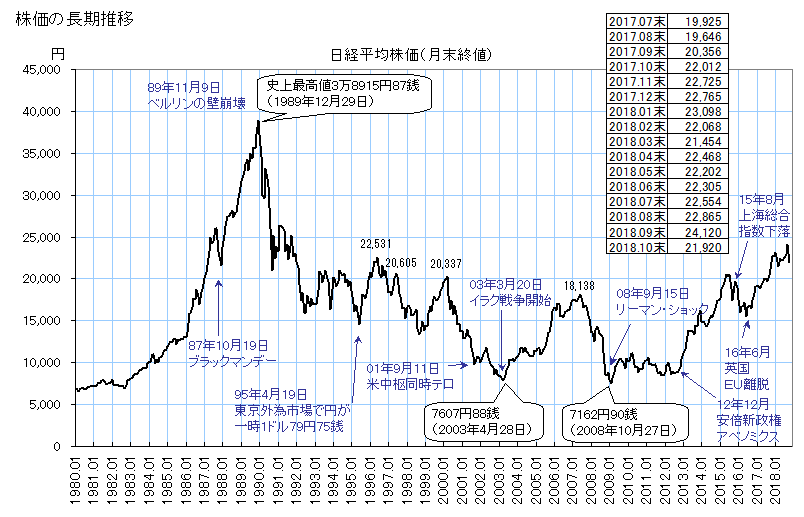

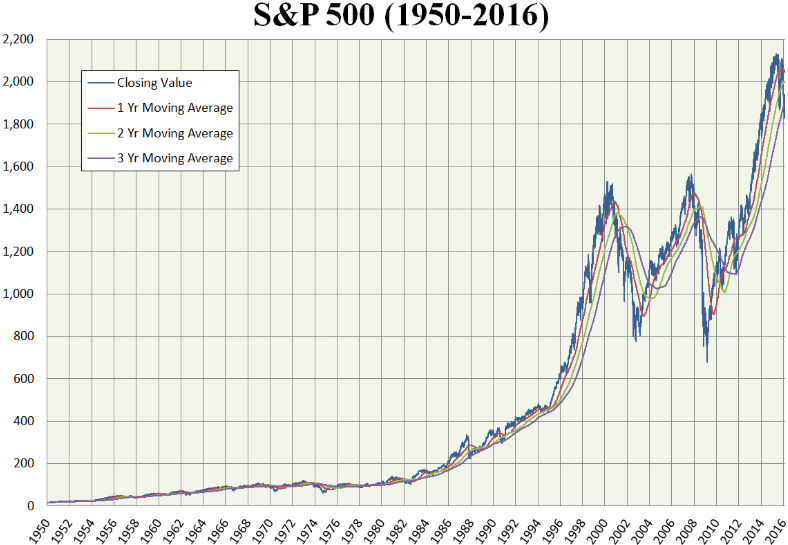

この間、米国は史上最高値を更新したというのに。なぜ日本はリーマンショック前の半分に戻るのにも世界一時間がかかっているのか。

(出典:Observations)

目次(クリックで飛びます)

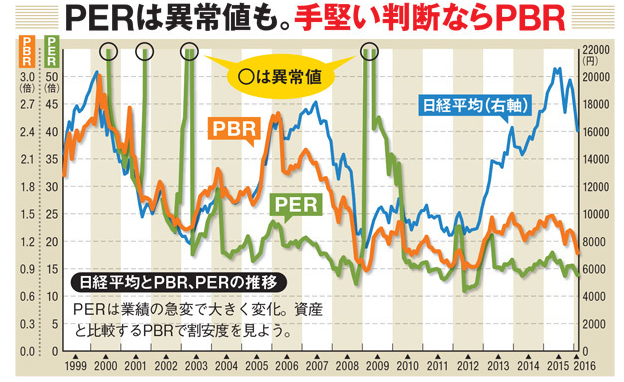

バブル価格は異常値

バブル時期の株価は異常値です。参考程度ですが、史上最高値をつけた日のPERは80倍だったそうです。

(出典:Zai)

PERは通常15~17倍程度、逆数の年利回り5%前後が目安になります。

昨今の米国株は20倍を超えるのが常態化していますが、これはやや高い水準ではあります。

PERとは一時的な利益に対する回収期間ですから、順調な成長が見込まれれば正当化されます。

(出典:楽天証券)

米国株も最高値更新していますが、利益成長を伴った数値にとどまっています。一部AMZNなんかは暴落してたりしますが。

彼らはリーマンショックの経験でレバレッジのハンドリングも覚えたし、金利も徐々に上げているし、案外ソフトランディングしてくれる気もしています。

そして本題ですが、この前記事にした仮想通貨が元の価格に戻らないのと同様の理屈が日経平均株価にも言えると思います。

同じバブルが二度と来ないのならば、地道な経済成長でたどり着くしかありません。

が、年2%の成長速度だと36年でようやく2倍になる計算ですから、当時の株価に到達するのはまだ先なのです。

資本主義=経済成長

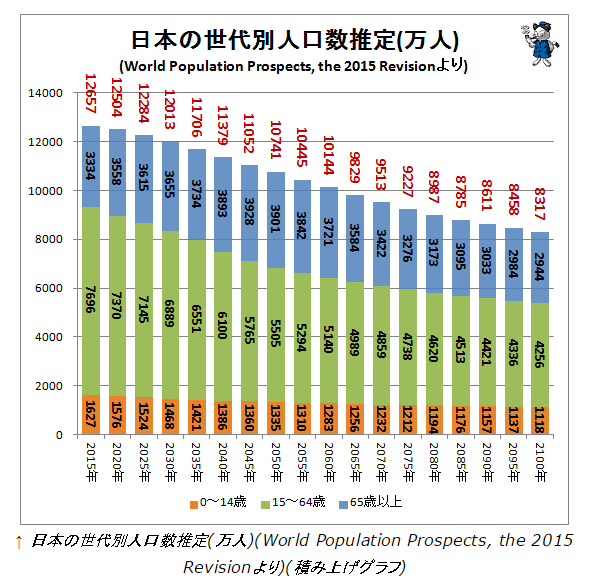

では36年先はと言うと、おそらくその前に経済成長はストップしますね。単純に日本が人口減少社会に突入するというのが第一の理由です。

(出典:ガベージニュース)

既に日本市場にはいろいろ限界説も見られます。

資本主義社会というのは、本来経済成長することを前提としています。将来の収益があるからお金を前借りして使い、発展していくわけです。

これを信用創造といいます。銀行の大切な機能ですね。

ところが経済が成熟していくと、将来の収益は安定しますが成長力も鈍ってきます。するとお金を借りる必要も薄れ、需要と供給の関係で金利は下がっていきますね。

その究極がゼロ金利でして、これは資本主義の限界とも言えるわけです。

何度か話題にしていますが、近い将来マイナス金利(日銀施策だけでなく)社会になって、お金に縛られない経済圏が生まれるのではと思っています。

38,915円で買った人が報われた日

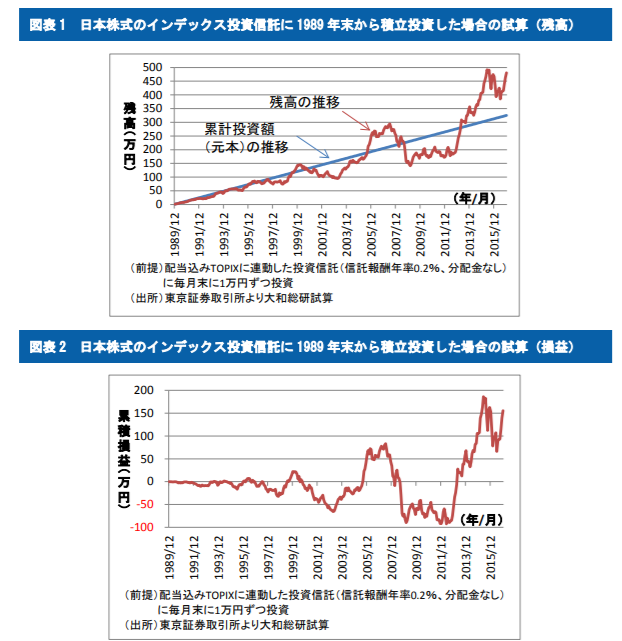

ではもし1989年に投資した人は永遠に報われないのかというと、そうではないです。

日経平均株価に2%程度の分配金(配当金)がありますので、トータルリターンとしてはその分上積みされています。

結論としては、2013年にようやくプラテンだったようです。厳密には積立ですが……この記事が2013年でした。

その間デフレだったので助かりましたが、政府目標のインフレターゲット2%が実現していたら、たぶん今も届いていないでしょう。

1989年から2013年まで24年、非常に長い時間です。サラリーマンであれば入社後ほとんどの時期を赤字で耐えることになります。

いくら目先の収益は気にしないと言っても、これでは資産運用が浸透しません。

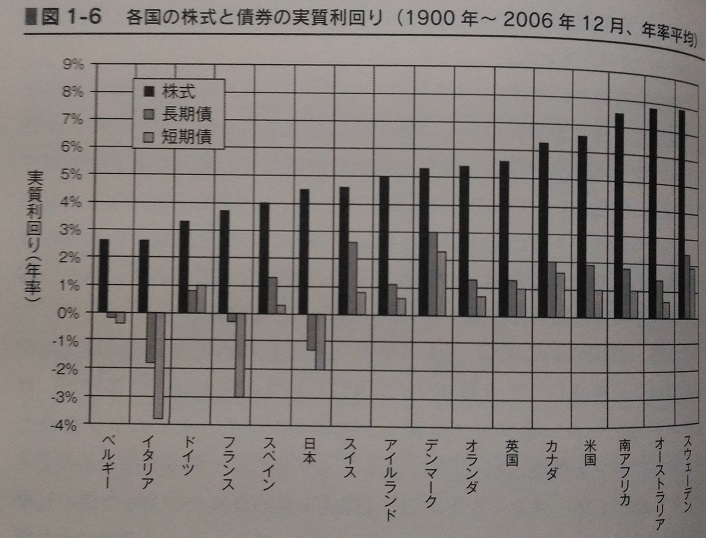

米国株の過去平均リターンは6.7%、日本は4.5%くらいでしたが、こうなると自分ごととして役に立つ指標ではありませんよね。

(出典:ジェレミー・シーゲル)

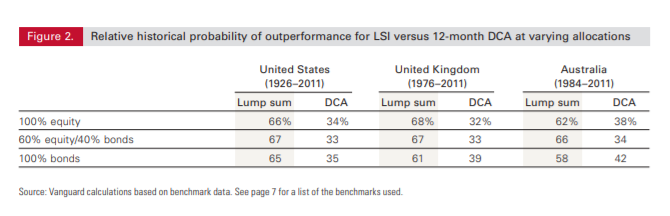

一括投資は経済合理性があるのですが、人生一回こっきりなので無駄なリスクを負って投資する必要はないと思います。

(出典:バンガード)

多くの人は結果的に給料が入るたびに購入=分割購入になると思いますが、退職金をぶっこむ予定の人は保守的なポートフォリオを組むこと推奨ですね。

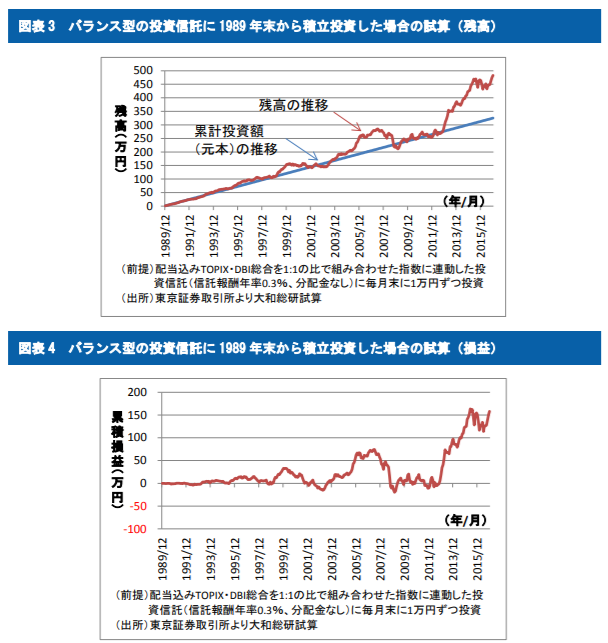

もし1989年に積立投資をスタートさせたとして、今まで続けていれば運用利回りは1.5倍を超えるくらいになります(元本300万に対して450万程度)。

株価が絶頂期の半分しかないことを考えると、かなりのリターンだと思います。

(出典:大和総研)

債券あるいは現金を組み込んで50:50にするとこうなるみたいです。

(出典:大和総研)

個人的には債券投資にうまみを感じませんが、アセットを分散するのは守りの運用に必要な考え方です。

結果的にリターンが最大化されるのは株式に絞るほうですし、若い人ほど株にぶっこむほうをおすすめしますが、将来の計画や人生のステージによっては考え方を変えたほうがいいのかもしれません。