毎年のようにそろそろじゃないかと言われている下落相場ですが、今年もその兆候が見えてきました。

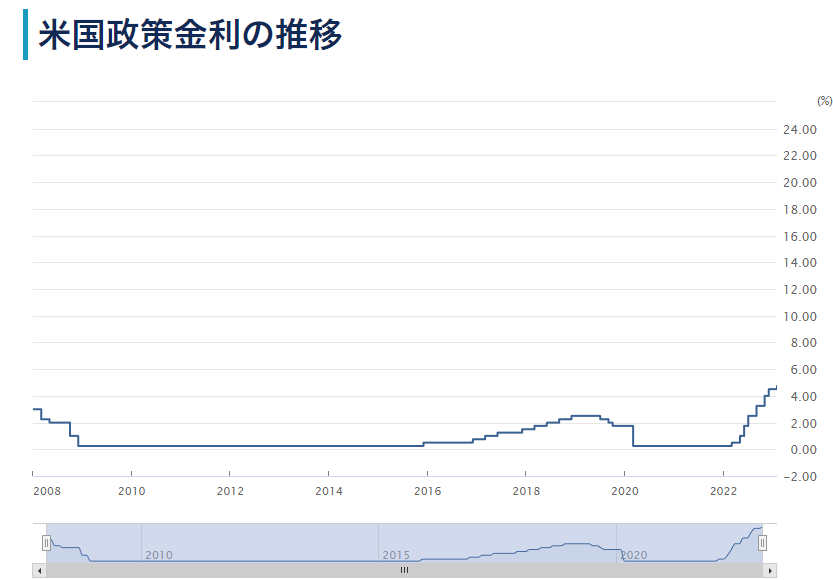

背景の一つとして、米国では40年ぶりとなる高いインフレ率に対して大幅な利上げを行っていることが挙げられるでしょう。見ての通り急激な利上げです。

(出典:外為どっとコム)

また、先日には米国のシリコンバレー銀行(SVB)が経営破綻しました。

SVBの総資産は2000億ドルで全米16位となっており、この規模の破綻はアメリカ史上2番目だそうです。市場は連鎖的に他への影響が出ないか注視している状況です。

こうした大規模破綻を見るとリーマンショックを思い浮かべてしまいますね。

これを契機に今回もコントロールできない大暴落になるのか、それともここからソフトランディング出来るのか。そして個人投資家としてどう行動していくべきか整理してみました。

目次(クリックで飛びます)

未来は予測できないが、考え方は知っておくべき

答えを知りたい人には鬱陶しい説法ですが、結論から言えば分からないんですよね。

市場には再帰性があって、自分の行動が誰かに影響して、また誰かの行動が自分の次の行動にも影響します。バタフライ効果というやつです。

だから、「こうなったらこうなる」というロジックが成り立たないわけです。数式で表現できないし、未来予測もできない。地震と同じですね。

専門家はさも未来を見通すようなことを言いますが、誰も確信なんて持っていません。

金利だのサイクルだのは数ある要素の一つでしかないし、市場は日進月歩で成長しているし、そもそも資本主義経済になって数百年程度でサンプルも少ないです。

過去をまるっきりトレースしたような暴落はまず起こらないわけで、そうしたデータはあくまで参考程度に留めておくべきなのです。

とはいえ、過去の暴落前の兆候と複数の要素が重なるのであれば、確度が高まるというのも間違ってはいません。

だから、個人投資家として知っておくべきはこの2点です。

- 下落までの流れをある程度ロジカルに全体的に把握すること

- 事実として過去の下落ではどのくらい落ちていたのかということ

前者が分かればアンテナ上げて警戒できますし、後者が分かれば暴落も踏まえての心積もりやポートフォリオ設計ができます。

私も含め既にある程度まとまった金額を投資している人にとっては、後者の理解は重要な気がしています。

下落までの流れをおさらい

リセッションのシグナルは山ほどあります。過去にもいくつか解説しました。

今回、きっかけとなりそうなのは歴史的なインフレです。

インフレが発生すると、金利を上げてインフレ退治を目指します。

お金をたくさん借りて、たくさん投資して、企業が大きく成長していく。これが経済の好循環ですから、金利を上げるということは最初の栓を締めてしまうことになります。

シリコンバレー銀行の破綻も利上げによる影響の一つですね。

そうするとお金のめぐりが悪くなって、やがてリセッションを迎えるわけです。

補足

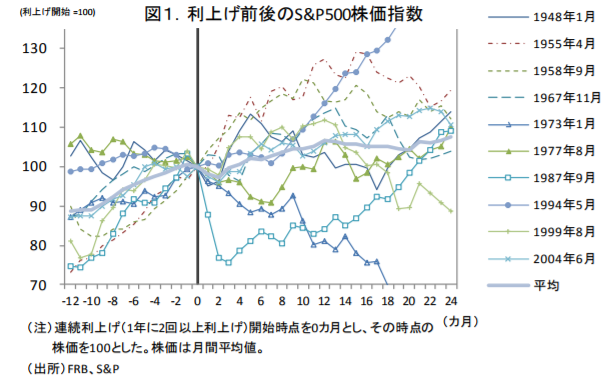

よく金利を上げると株価が下がると言いますが、実はデータ上はそう見えません。

利上げ発表後にS&P500の株価がどのように推移したものか示したグラフがこちら。

利上げしても1年くらいは上がり続ける傾向があって、そこから先は萎むことが多いように見えます。

(出典:三菱UFJモルガンスタンレー証券)

理由の一つはそもそも利上げは好景気に行われるものだからです。

利上げしてもしばらくは上昇トレンドを続けて、やがて利上げの影響で景気上昇が止まって下降トレンドに入っていくと(これもこじつけに聞こえてしまいますけどね)

景気後退局面では様々な指標が出てきますが、それは先ほどの記事に譲ります。

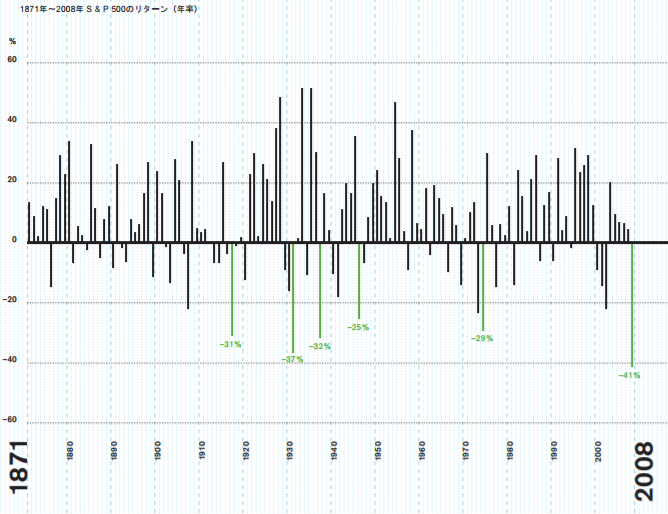

過去の大きな暴落を振り返る

では過去のいくつかの暴落を振り返ってみましょう。ここで知りたいのは、暴落が発生したらどの程度の下落を覚悟する必要があるか、ということです。

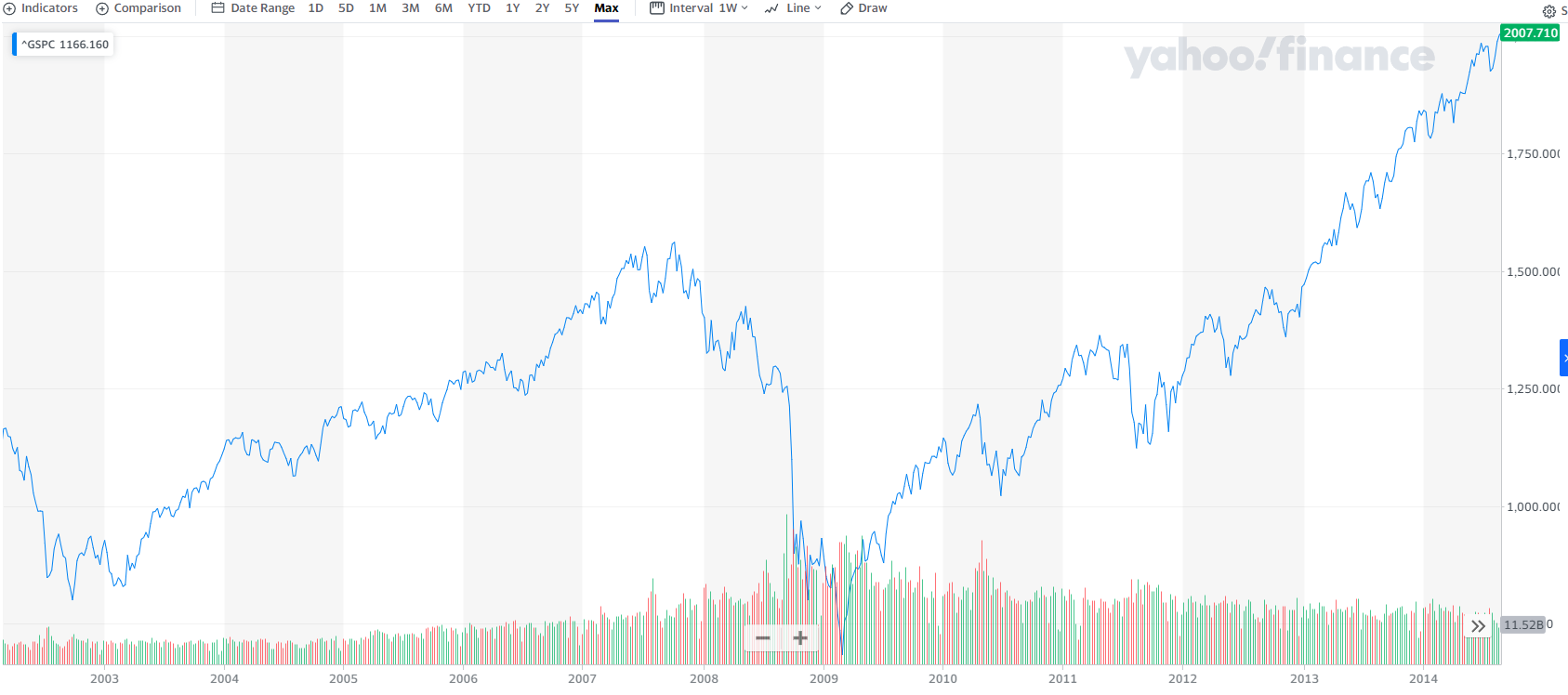

リーマンショック

2008年のリーマンショックで、S&P500はMAX-MINで56%下がっています。

また、暴落直前~一回目の底値までわずか1か月で28%も落ちました。

- 直近高値:1561(2007年10月)

- 暴落直前:1255(2008年9月)

- 一回目の暴落底値:899(2008年10月)

- 暴落後最安値:683(2009年3月)

底を打って反転したのは2010年と約2年後ですが、元の水準に戻ったのは2013年です。

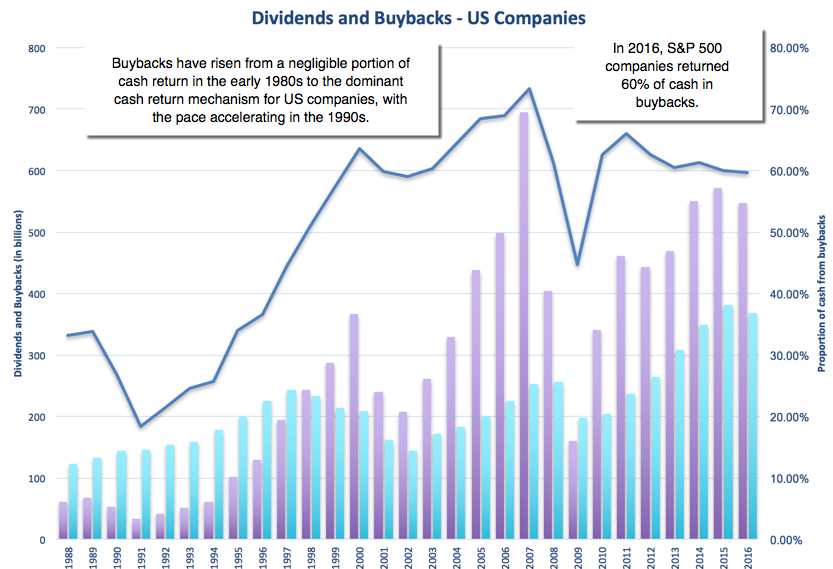

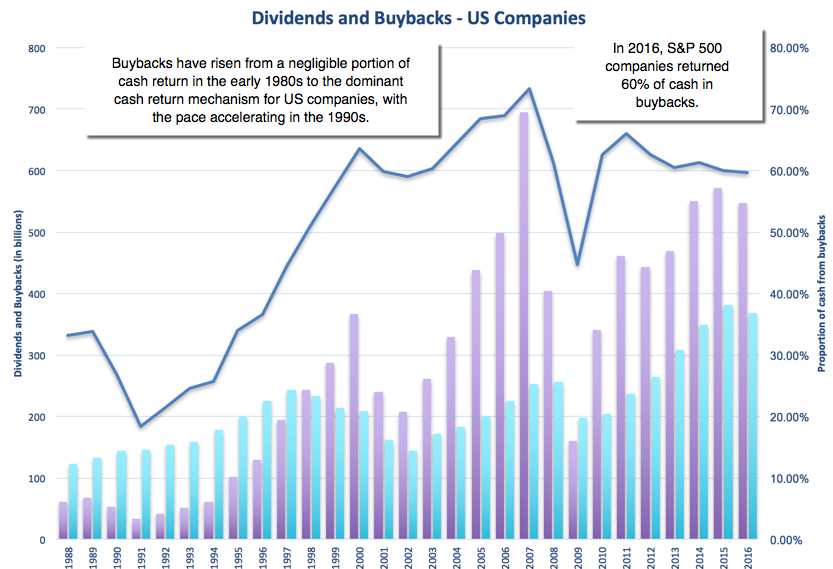

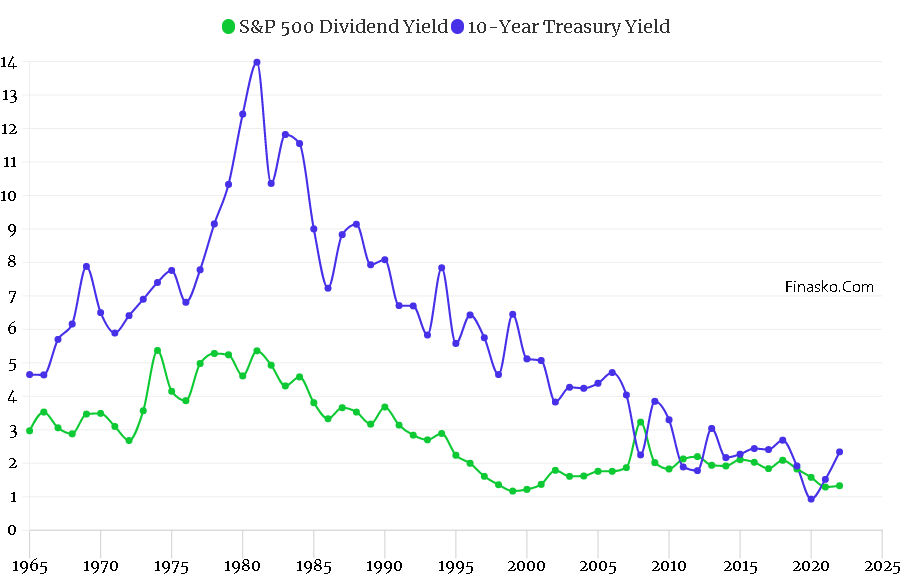

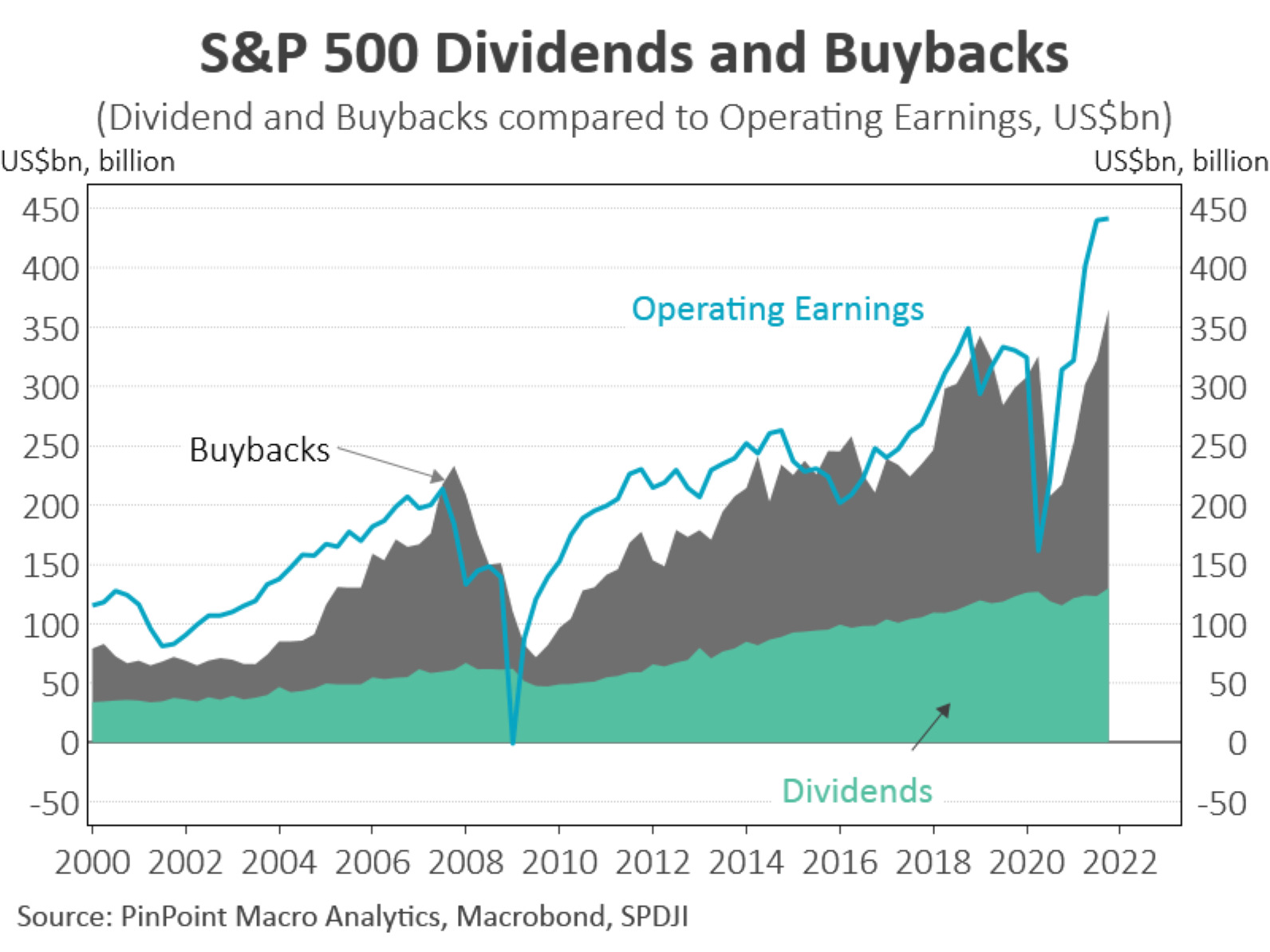

ただし、同期間の配当金はMAX-MINでも15%~20%程度の減少幅でした。

(出典:Musings on Markets)

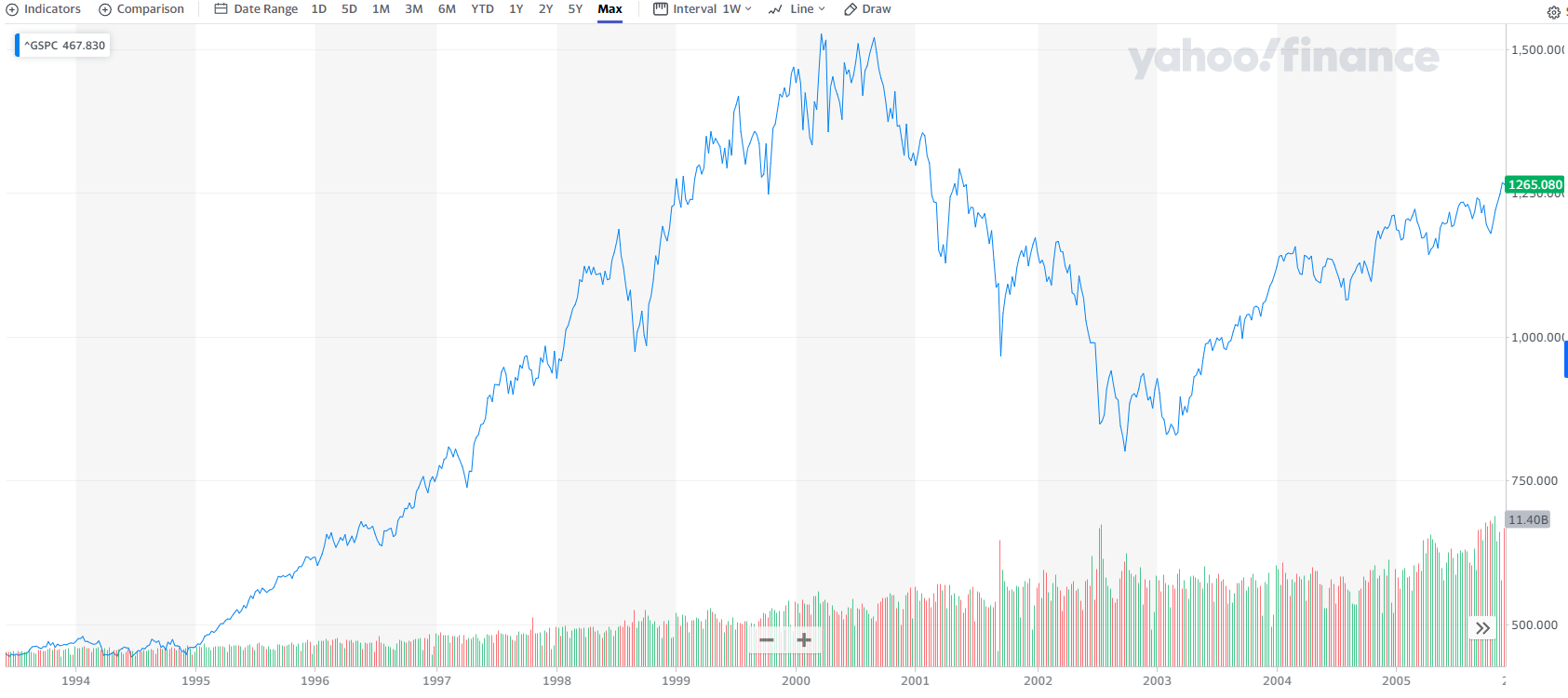

ITバブル崩壊

2001年のITバブル崩壊で、S&P500はMAX-MINで47%下がっています。

また、一回目の底値までで計算しても、8か月で25%落ちました。

- 直近高値(暴落直前):1520(2000年8月)

- 一回目の暴落底値:1128(2001年4月)

- 暴落後最安値:800(2002年9月)

下落トレンドは2000年8月から2002年9月まで2年ちょっと続き、2003年に入ってから反転しました。

また先ほどの配当金グラフによれば、同期間の配当金の減少幅は30%程で、やはり株価の下落ほどは下がりませんでした。

(出典:Musings on Markets)

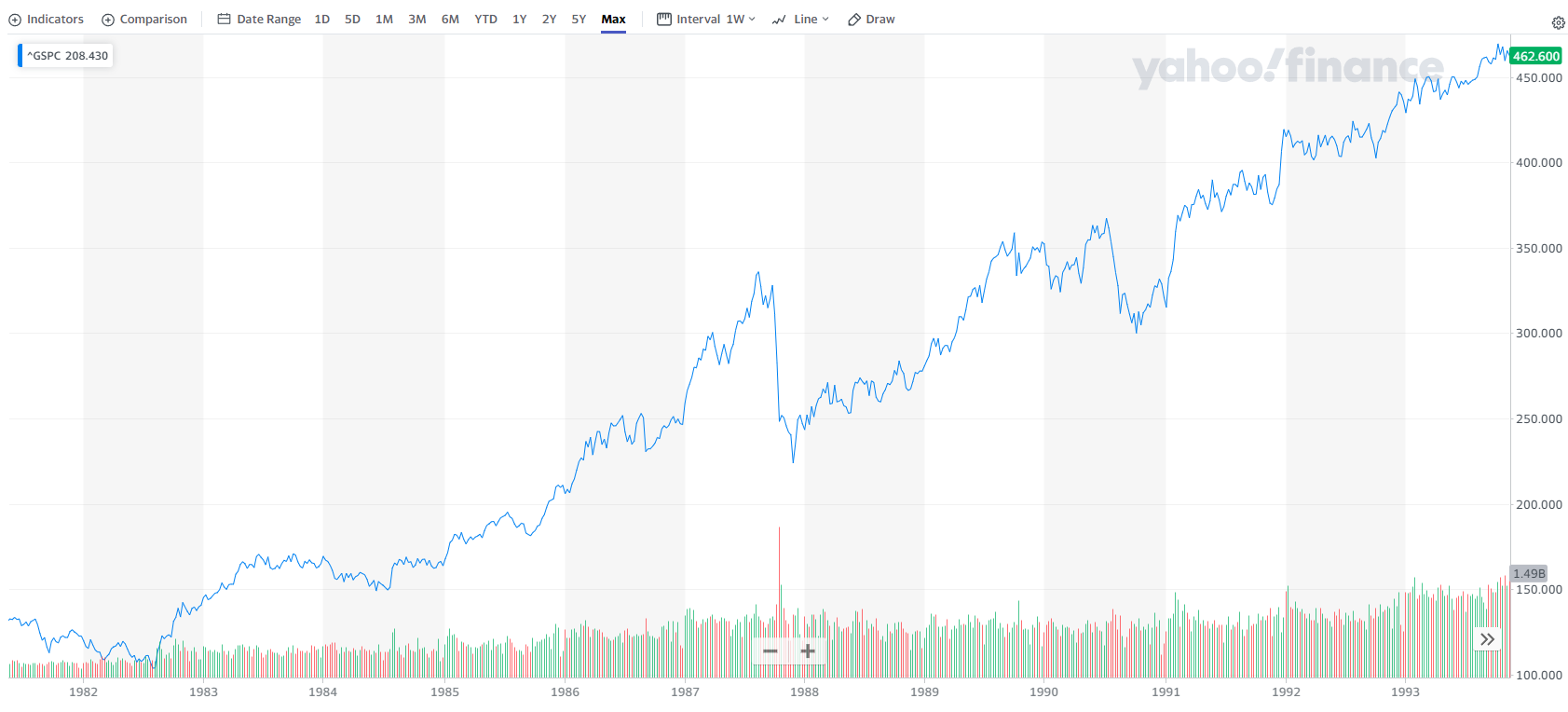

ブラックマンデー

ブラックマンデーは記事も書きました。

1987年のブラックマンデーでは、S&P500はMAX-MINで32%下がっています。

- 直近高値(暴落直前):328(1987年9月)

- 暴落後最安値:223(1987年11月)

ブラックマンデーは好調な株式市場がある日突然暴落した、ブラック・スワンとして非常に有名な事例です。

なのでその後は再び上昇トレンドに乗り、1989年には元の水準を突破しています。

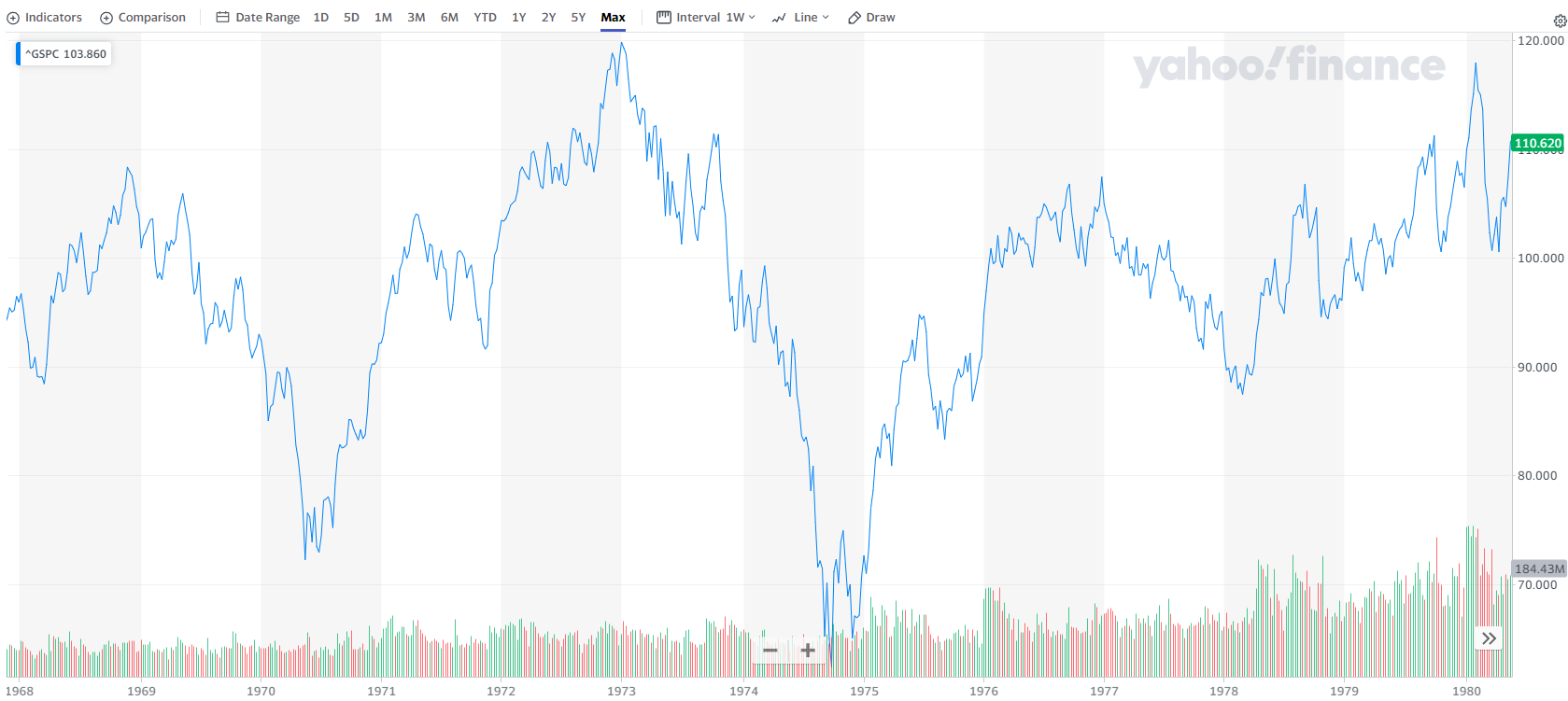

オイルショック

1973年のオイルショックでは、S&P500はMAX-MINで47%下がっています。

- 直近高値(暴落直前):119(1973年1月)

- 暴落後最安値:62(1974年9月)

このあたりの歴史も記事書いてるので、興味があったら読んでみてください。

これも約2年の下落トレンドの後、反転してレンジ相場に移行しています。元の水準に近づくのは1980年以降です。

配当金のデータはVolumeではなくRateしか出てきませんでした。

世界恐慌

世界恐慌~第二次世界大戦前後のチャートも見てみます。

同期間で、S&P500はMAX-MINで80%以上も下がっていますが、その後戦争特需の影響もあって持ち直し、1950年以降に元の水準に戻りました。

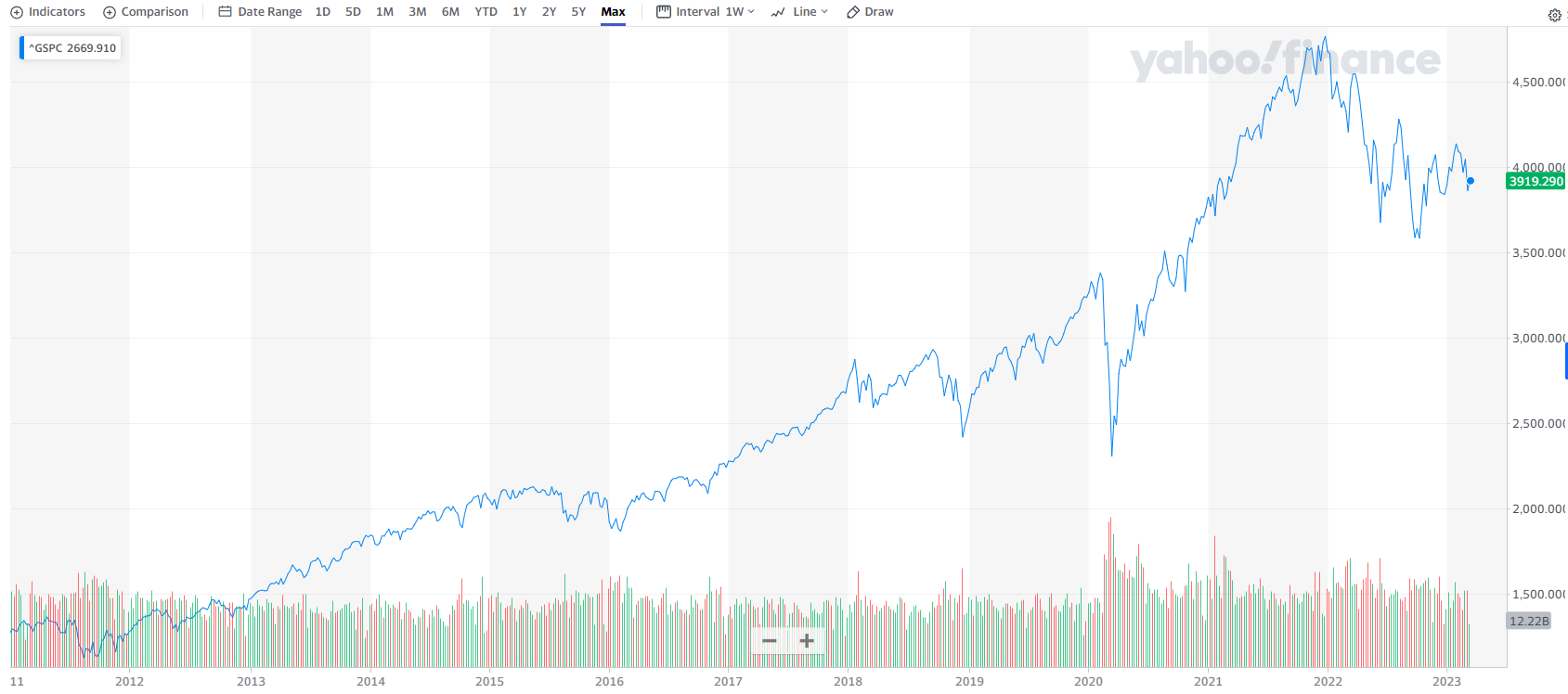

コロナショック

忘れていましたが、超直近のコロナショックも見ておきましょう。

- 直近高値(暴落直前):3380(2020年2月)

- 暴落後最安値:2304(2020年3月)

この時はMAX-MINで31%の暴落となりました。

ここから本格的なリセッションが始まるかと思いきや、大規模金融緩和+利下げでむしろ上昇トレンドが始まったことは記憶に新しいですね。

一方で、配当総額はほとんど減少が見られません。

(出典:CMC Markets)

まとめ

過去の暴落時の動きをまとめると、1~2年程度の下落トレンド幅の中で、30~50%前後の株価下落を経験することが多かったようです。

一方で配当金はそこまでではなく、多くとも20~30%の下落幅にとどまっています。

いずれも3年程度のうちに反転し、3~10年くらいで元の水準に戻ります。

米国安&円高ドル安トレンドがやってきたとして

とりあえず投資を続けるだけ

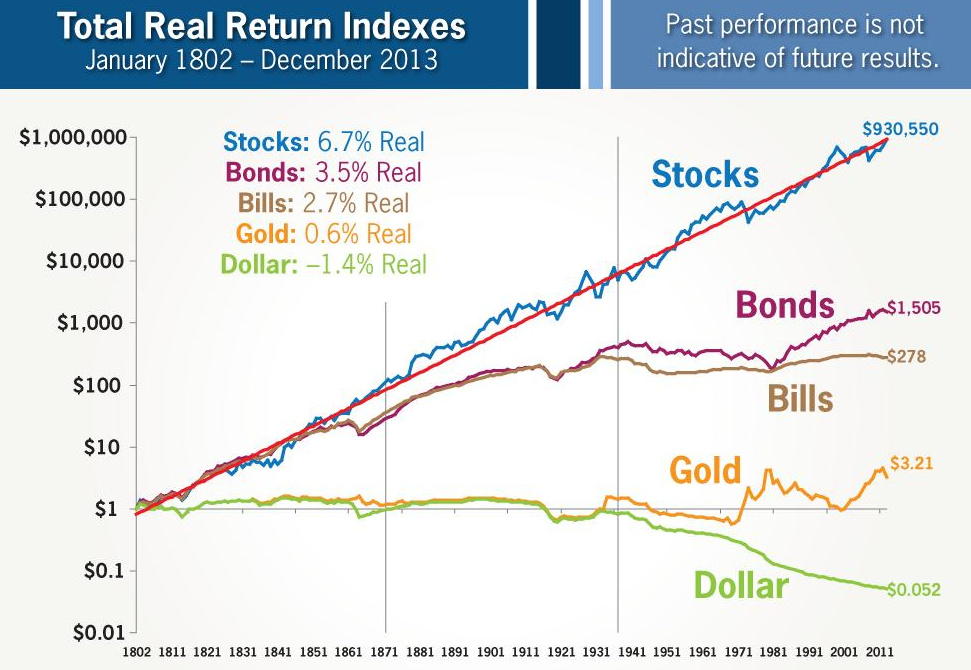

このデータから何が言えるかというと、一生持ち続けるポートフォリオであれば、結局下がったら買い場になるだけだろうなということです。

今回リセッションが本当に来るかは分からずとも、継続して株価は上下動していきますし、下落相場もいずれやってくるとは思います。

基本的にはいつものデータに立ち返って、株式市場はずっと右肩上がりなのだから資本主義市場が続く限り最終的には勝てると言うことですね。

(出典:ジェレミー・シーゲル)

とはいえリセッションが来ると、長いと10年くらいはマイナスの期間が続いたりします。

トータルプラスだとしても、10年は思った以上に長い。それでも続けられるかどうか、ということが大事ですね。

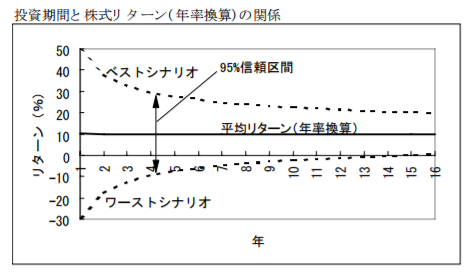

逆に株式投資は、過去どんなワーストケースでも15年以上続ければ確実にプラスだったというデータもあります。債券はインフレを考慮するとマイナスになっていた時期もあり、株式投資の優位性を裏付けるものです。

(出典:ニッセイ基礎研究所)

このあたりは以下の記事もご参照。

強いて戦略を言うなら、過去最高値を更新するタイミングで買い向かうのではなく、少し下の方に指値を置いて拾うくらいでしょうか。

低い位置で仕込んだものは一生のお宝です。

実は既に下落が進んでいる

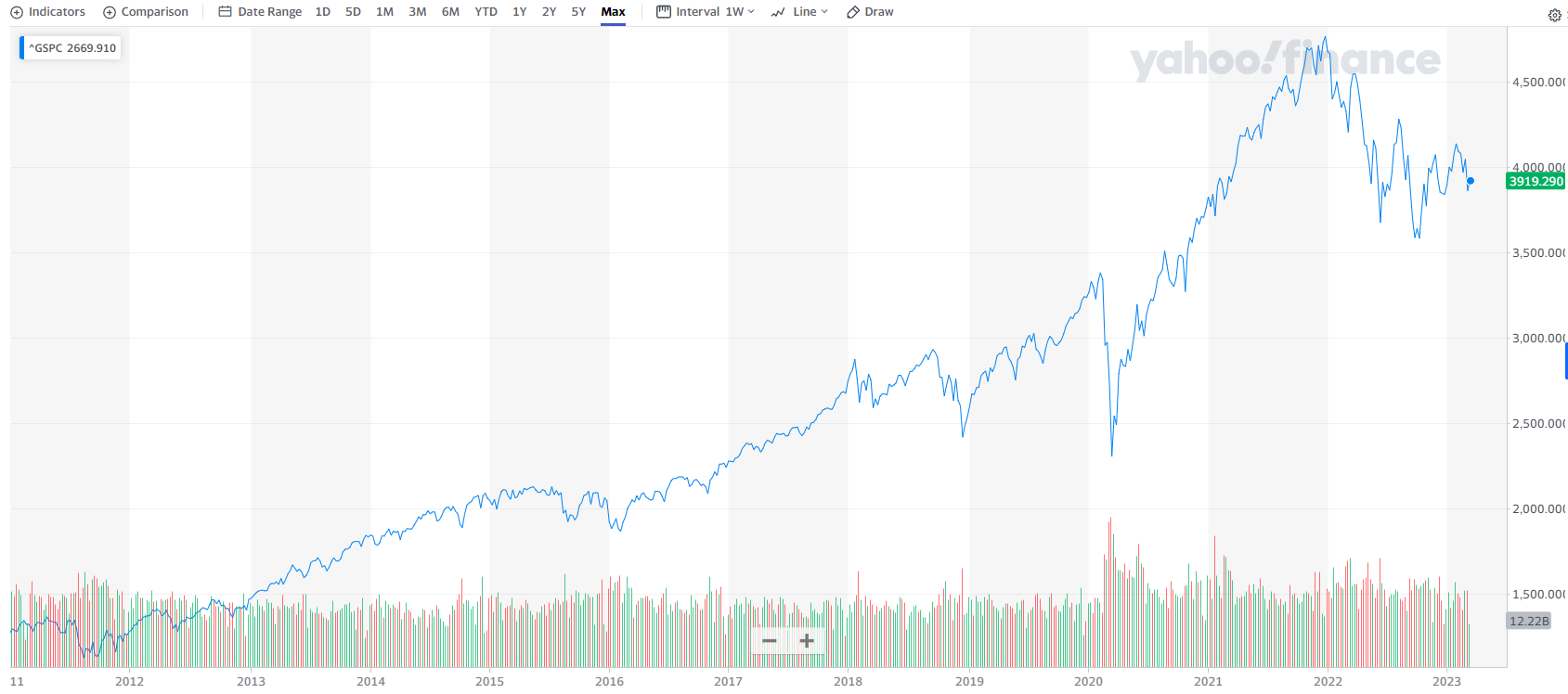

2022年は珍しくマイナスの一年になりました。実は2022年から見ると、S&P500はMAX-MINで24%下がっています。

- 直近高値:4766(2021年12月)

- 直近安値:3585(2022年9月)

過去暴落でも30~50%だったことを考えると、半分近い下落を昨年やったわけで、ここからさらに50%も下落することはデータ上は考えにくいとも言えます。

20~21年の上昇が急激すぎたため反動には警戒感もありますが、待ちすぎて買い場を逃すのも投資あるある話ですよね。

米国市場は7割くらいの年をプラスリターンで終えます。

(出典:グローバルインベスター)

いろいろ予想はしながらも、あまり気にしすぎず淡々と運用を続けていくほうが望ましいでしょう。

関連記事です。

昨年の運用方針。だいたいいつも同じこと言ってますが。

戦争と株価の関係でも過去データを多用して記事を書きました。

資産運用の基本はこの記事に全部書きました。①とにかくはじめること②とにかく続けることの二つだけです。

ではでは。