株より安全で、預金より利回りが高い(逆なら夢の投資先)。そんな位置づけとなっている金融商品が債券です。

この記事ではポートフォリオを考える上で検討すべき債券について考察します。

目次(クリックで飛びます)

債券とは

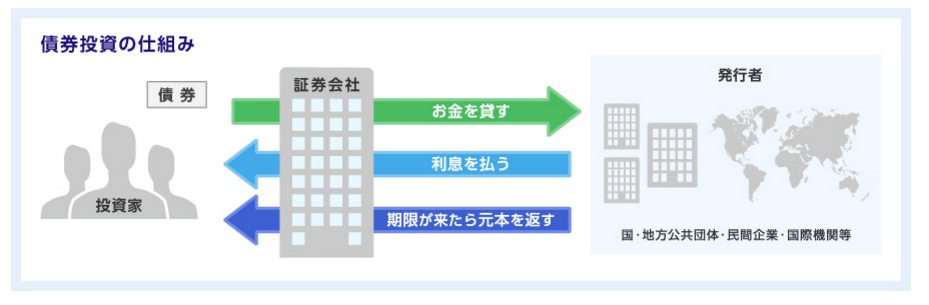

イメージはこのような感じです(丸々引用すみません)。

債券は、国、地方公共団体、企業、または外国の政府や企業などが一時的に、広く一般の投資家からまとまった資金を調達することを目的として発行するものです。

出典:野村證券(https://www.nomura.co.jp/retail/bond/beginner_bond/5_minute.html)

(出典:みずほ証券)

債券の特徴、メリット

安全性、収益性、流動性に優れるとよく言われます。

満期が決まっており、償還される(途中解約は不可)=安全性高い

株と違って、債券は満期(償還期限)が決まっています。途中で変動があっても、「満期には満額で償還されることが約束されている」、これが債券の安全性を確立している理由です。信用リスク(債券の発行者が倒産して元本、利息の支払いが出来ないリスク)以外、考慮する必要がありません。

代わりと言ってはなんですが、途中解約は出来ないものが多いです。ただそれも、時価で市場で売却することが出来ます(後述)。

利率が決まっている=満期まで保有すれば確定利回り、収益性確保

元本は満期まで償還されませんが、持っている間定期的に利息収入が入ります。金融機関を介さず直接資金調達しているため、利回りは高くなります。

(出典:カブドットコム証券)

なお、利子の他にも下の売却益・償還差益を得られる場合もあります。

市場で流通=途中で売却可能、流動性確保

債券は市場で流通しており、満期まで保有しなくとも売却することが可能です。ただし、その時は額面ではなく時価で売ることになります(市場で価格がついているため)。その際に売却損益が発生します。

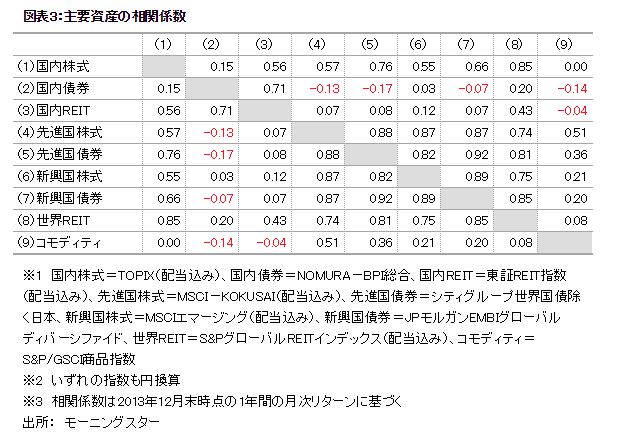

また、市場でついている価格の大きな特徴として、株価と逆相関するというものがあります……が、最近相関が出てしまっているようです。

債券のリスク

先にリスクもちょちょいとね。

信用リスク

債券発行者が倒産して元本、利息が払えなくなればゼロになります。元本保証はありませんのでご注意を。満期まで保有する場合はこのリスクだけ見積もればOKです。

リスクの見積もりは格付けを利用しましょう。

価格変動リスク

期中に市場で売却する場合、時価での売却になります。利益が乗ることもあれば、損をすることもあります。もちろん長期の債券の方がリスクは大きくなります。

以下の記事で挙げましたが、金利変動と逆相関するため、金利が上昇すると債券価格は下落します(利息は増えて、利回りは上がります)。また、好景気には資金が株などに移動するため、債券価格が下落します。

途中償還リスク

場合によっては繰り上げで満期を待たず償還される場合があります。

流動性リスク

信用度が下がるなどして、市場での売買が出来なくなることがあります。また、そもそも、出来高が低いと中々売買も出来ません。

為替変動、カントリーリスク

外国の債券を買うともれなくついてくるリスクです。為替変動リスクはいいんですよ、先進国の債券なら買う意味はありますし。ただ正直カントリーリスクを負ってまで投資するなら株でいいです。

他の金融商品との比較

ポートフォリオにおける債券の役割は、ほとんど安全資産です。「預金に置いておくよりは収益のあるものを」という考えのもとで債券へ投資します。

間違っても信用リスクの高い、高利回り債を狙うものではありません(そもそも数%のためにドローダウンリスクを負うほうがリスクリワード釣り合わないですが)。

株との比較

- 安全性:株は価格変動の激しい、ハイリスク・ハイリターンな商品です。一方で債券は満期まで保有することで価格変動リスクを取り除くことが出来ます。

- 収益性:株の圧勝です。

- 流動性:株の方が高いです。加えるなら、株のほうが投資タイミングの自由度が大きいです。

預金との比較

- 安全性:預金はペイオフによって保護されています。

- 収益性:定期預金は0.1%にも満たない雀の涙(ネット銀行で0.2%くらい)。一方で債券は数%の利回りを得られるものも数多くあります。

- 流動性:定期預金であれば解約手数料が必要です。債券は市場での売買が必要です。

債券の種類

債券によって、安全性、収益性、流動性それぞれ長けている分野が異なります。

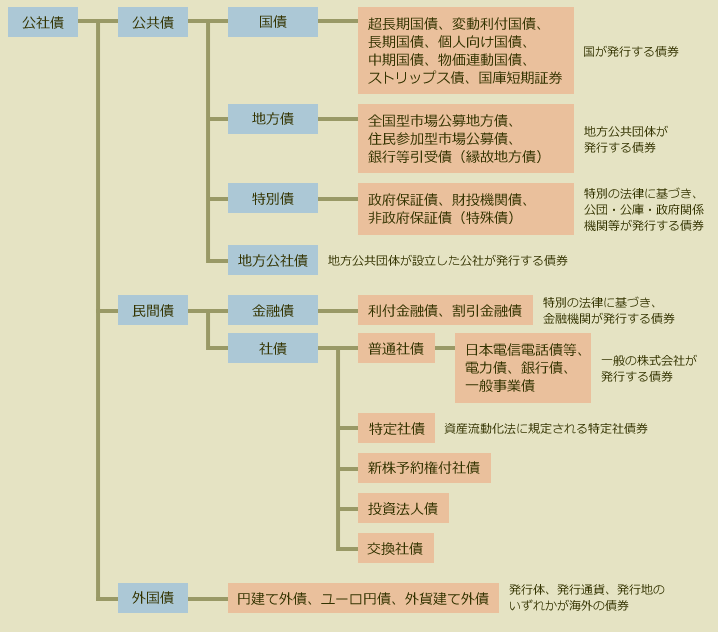

発行体による分類

これが網羅されてて分かりやすいです。

(出典:極東証券)

特に重要なものをピックアップしましょう。

個人向け国債

個人向け国債は国が個人投資家向けに発行している債券です。なんたって発行体が国なので、我が日本がデフォルトしない限り償還される安心感があるのです。

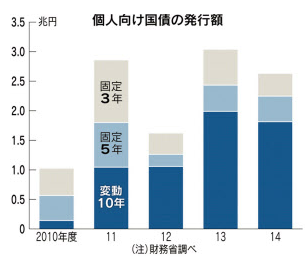

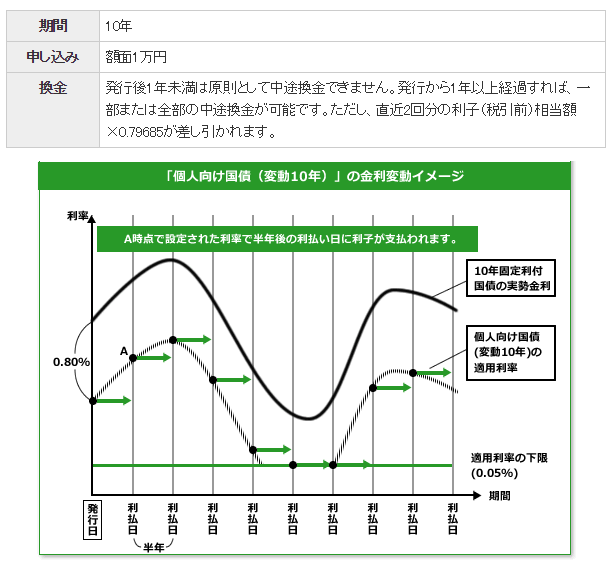

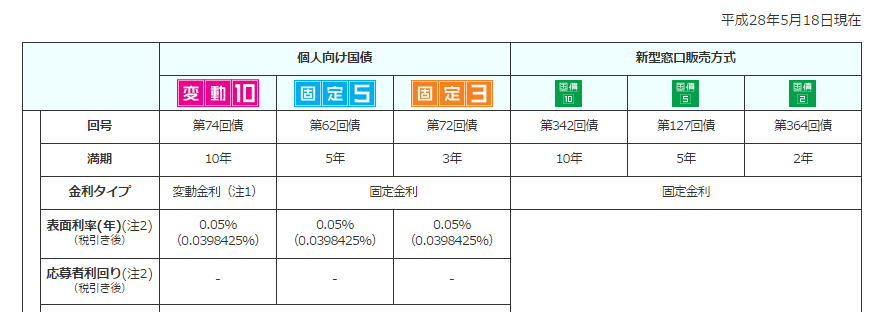

以下の通り、固定3年、固定5年、変動10年の3タイプの債券がありますが、変動10年が最もメジャーです。

1万円から投資が可能で、0.05%の最低保証金利があります。

(出典:日本証券業協会)

しかしですね、今の利率は0.05%なんですよw何度も目をゴシゴシしましたが、変動10年ですら0.05%でしたw

(出典:財務省HP)

これじゃ預金したほうがいいじゃないですか。散々資金拘束されてこれでは……と思いますし、どうせしょぼいなら普通預金でも良さそうな気すらします。

ちなみに、借金をしていようがマイナス金利だろうが日本の長期国債利率が下がらないのは、日銀が購入しているからです。

地方債

利回りは国債よりも多少上がりますが、リスクも上がります。夕張市とか普通に破綻しましたし……相変わらず預金といい勝負してます。

社債

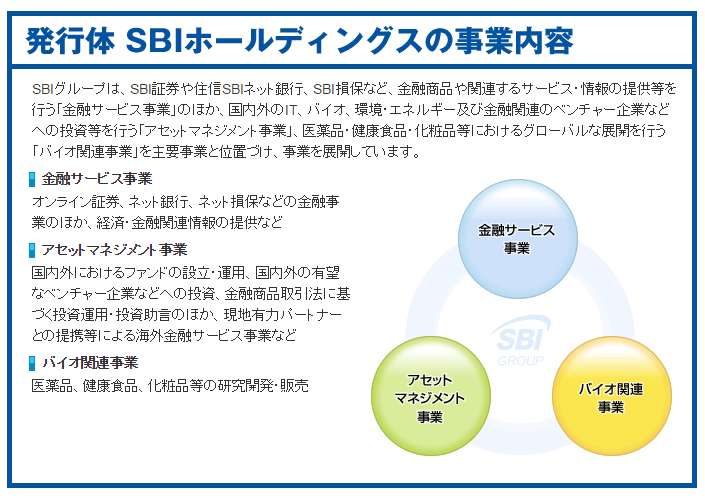

もっと利率が良くて、安全性もまあまあ確保されているだろうというのが社債です。SBI社債といったらSBIホールディングスが発行している債券で、潰れないかぎり償還されます。

要はその会社が償還時まで存続するかどうかという話ですが、3年以内償還で大きな企業であれば、まあ安全資産として扱って良いのではないでしょうか。

社債の良い点は利回りが1%を超えるものがあること。狙い目はSBIホールディングスとマネックスグループの社債です。見てください、下のSBI社債は1年償還で利率1.43%と破格級だと思います。

(出典:SBI証券)

SBI証券の口座を開いてもらおう(利用率も上げよう)という意図があっての高利率なので、穿った見方をする必要はありません。劣後債のためデフォルトするとお金が返ってこないとか途中解約が実質出来ないとか制約はありますが、そんなの吹き飛ばす高利回りが人気すぎて毎回抽選です。

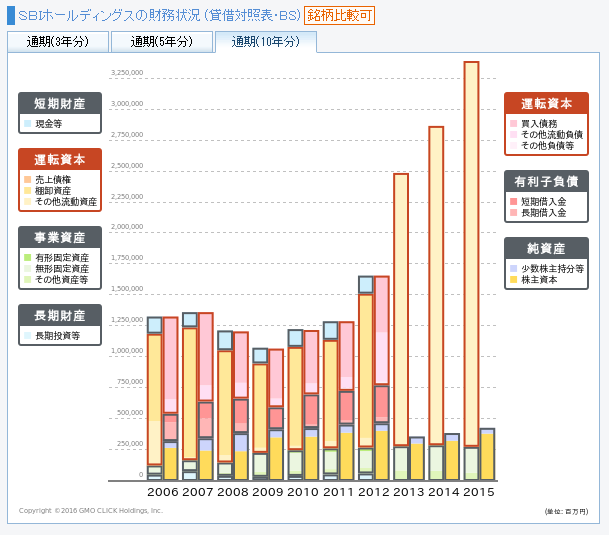

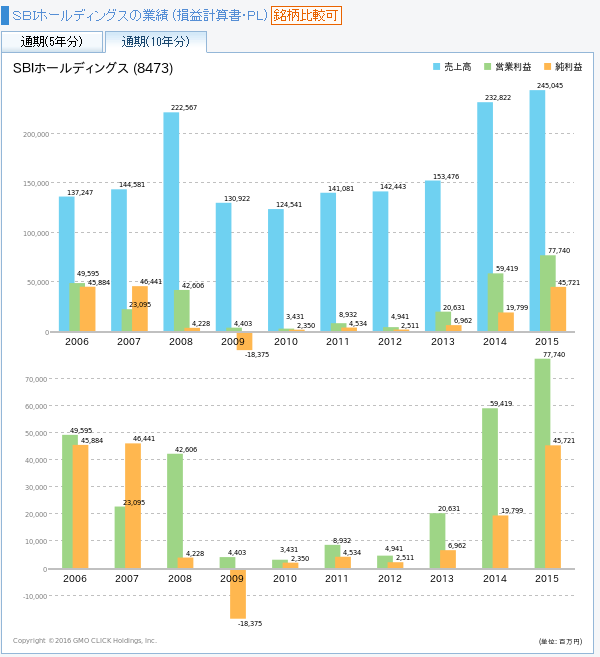

SBIの財務諸表

さっくりと見ていきましょうか。事業内容にはバイオも含まれています。

(出典:SBI証券)

財務諸表を引っ張ってきましょう。

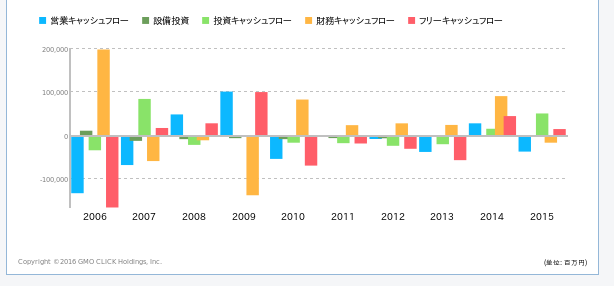

キャッシュフローが若干怖いけど大丈夫かな?w

証券、銀行業は良好で増収増益ですが、アセマネ事業は損失拡大。ま、証券業は業界の絶対的トップに君臨していますし、最悪不採算切っても証券業は存続できると踏んでます。

ドル箱であるSBI証券は三期連続の最高益達成。というかどのセクターも凄まじい勢いで最高益、最高シェア達成しているんですよね。

最新の決算説明会資料は以下から。

SBIホールディングス株式会社 インフォメーション ミーティング

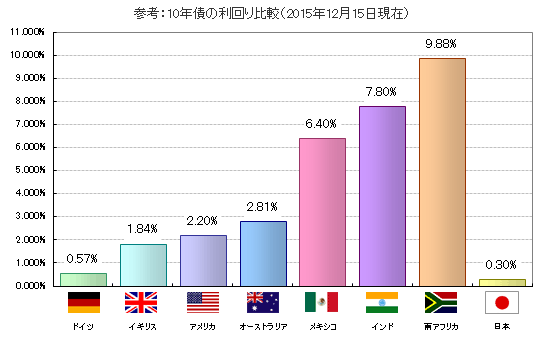

海外債券

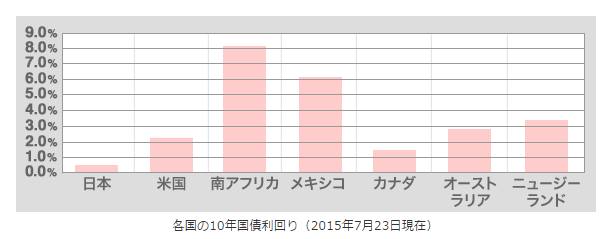

海外債券も候補に入れましょう。まあ日本がデフォルトするなら世界中ただじゃ済まないので、信用リスクは日本でもそこまで気にする必要はありませんが、利回りがちょっと違うので。

為替リスクを嫌うなら、サムライボンドと呼ばれる円貨建ての外国債券もありますし、円建てで買って償還は外貨建てというデュアルカレンシー債なんて変わり種もあります。

さらに利回りが良いのは海外債券……の中でもジャンク債的な新興国の債券。また、海外債券を集めたファンドは利回りも5%を超えて非常に人気なのですが、先ほども書いたようにこの辺はもう株でいいですよね。株は利回り+値上がり益が狙えるわけですし、取引の自由度も高いです。

利払い方法による分類

利付債

最も一般的。決められた利払日に決められた利息を満期まで支払われる方式です。預金と同じなので特に難しいことはありません。利付債には確定利付債と変動利付債がありますが、現在の債券はほぼ確定利付債です。

割引債

利息の支払いがない債券。額面より低い価格で発行し、その差分が利息に相当します。満期の償還時にこの部分が確定しますので、利息を先払いしているイメージです。

仕組債

利払いや償還について、一定の仕組みで決定される債券です。例えば為替レートに応じて利率が変動する為替リンク債、発行及び利払いは円建てで償還は外貨建てのデュアルカレンシー債など。

取引の戦略

正直現金でもいい

結局のところ、債券に何を求めるかなんですよね。安全資産というなら現金でもいいです。収益を取るなら株でいいです。

おそらく「現金の代わりに少しだけ収益を稼げる資産」程度の位置づけなのでしょう。

現実的には

現状、ポートフォリオで債券は重視してはいません。

今後のイメージで言うと、インデックスファンドで積立する際に、国内・海外株やREIT等と合わせて債券にも投資出来るファンドを購入してポートフォリオに組み込むという手抜きを想定しています。

債券単体で買うには資金拘束に対してのリターンが弱いです。

それでも購入する場合

なるべく直接債券を買う

毎度毎度ETFばかりオススメしている私ですが、今回ばかりは直接購入を薦めます。利回り目当てなんですから、余計な中間業者は外しましょう。信託報酬なんて払ってたらただでさえ薄い利回りが紙切れのごとくペラペラになります。

また、ファンドを購入した場合、満期の償還保証が得られない上にファンドが破綻するリスクが増えることになりますからね(管理がしやすくなるというのは大きなメリットですが)。

それと、利回りが高いファンドは明らかにリスクの高い債券を組み込んでいるので要注意。毎月分配型は分配のために現金を貯めこんでいるせいで効率が悪く、コストも割高過ぎて話になりません。

個人向け国債(変動10年)

投資対象はこれが基本なのですが、上で見たように、国債は現時点で預金にも劣る商品であり、購入に適したタイミングとは言えません。

社債

SBIかマネックスの社債あたりが狙い目です。発行体が倒産リスクの少ない企業であること、償還期間が短めであること、しっかり利率が確保出来ること、その他の条件とのバランスが重要です。

海外債券なら先進国の国債にする

先進国だけでも、条件の良い債券はあります。ただし為替リスクが大きく、手数料も余計に発生しますので、トータルとしてはそこまで変わらない可能性もあります。一応、ファンドの中で為替ヘッジありの商品を選べば為替リスクは回避可能です。

債券購入に当てる資金を安全資産として考えるならば、為替リスクは避けるべきリスクだと思います。

株も含めて円と外貨のバランスという視点を加えて、比較的安全な外貨資産として入れておきたい場合に選択肢に上がってくるものと考えます。

(出典:ブルームバーグ)

世界の債券に投資するファンド

先進国の国債であればデフォルトリスクは非常に低く、分散する必要はさほどありません(投資先がデフォルトしたら、世界中でデフォルト祭りになっていることでしょうし)。

ただまあ、分散効果はもちろんありますし、それ以外にもメリットはあります。ドローダウンの確立が低いですがリターンも低いので、リスクと比べて釣り合うか悩みます。

- 管理が簡単になること(再投資やメンテナンス、小口投資可能)

- 海外ファンドなら国内ファンドより遥かにコストが低いこと

- そこそこの利回りが期待出来ること(ジャンク債なし、純粋に国債の運用だけであっても、日本債券よりはマシ)

- 国内の海外債券ファンドであれば為替ヘッジが出来ること

- 債券を直接購入した場合、償還されたタイミングが低金利だと次の投資先に困る(ファンドは期限がないから持っているだけでいい)

私自身があまり債券投資に乗り気でないこともあり、個別銘柄・ファンドの説明まで調べて書く気力がありませんでした。

当ブログでは他のオススメETFも紹介しています。気になる方は以下の記事からどうぞ。