結論としては、EXE-iつみたて新興国株式ファンドでいいかなと思います。でも、VWOを定期で買えるならそれが一番良いです。

最近、ただ海外大手ETFを買うだけのファンドが立て続けに登場し、投資界隈を賑わせています。

どうしてこんな単純な商品が人気化しているかというと、これが運用ファンドとしても普通に一番低コストで、しかもこれまで海外ETFの自動買い付けサービスがなかったからです。

目次(クリックで飛びます)

待望の新興国株ファンド

ポートフォリオに米国株だけで良いという人も多いですが、私としては新興国株も欲しかったので、わりと首を長くして待ってました。メインというより補完目的ですね。

断片的な理屈は過去記事でも触れたかもしれませんが、将来的に現在新興国と呼ばれる中国やインドといった国々が世界全体のGDPの過半数を占めるようになります。

過去米国株が力強い成長を続け、今後もある程度は期待出来ることは間違いありません。

が、世界経済の成長エンジンとなる新興国株も少しは入れておくと、置いて行かれないで気持ち安心かなと。笑

さて、まずは両ファンドの基本データから見ておきましょう。設定したばかりなのであまり情報がありません。

EXE-iつみたて新興国株式ファンド

後出しジャンケンはSBIの得意技です。なんせ最大手なので、これやってるだけで競争に勝ってしまうのですから。

他社がいい感じの商品を出したらSBIが対抗商品を出すまで待ちましょう。

(出典:SBIアセットマネジメント)

- ベンチマーク:FTSE エマージング・インデックス

- 基準価格:10,270円(17/12/12執筆時点)

- 銘柄数:約1000銘柄

- コスト:0.18%

- 償還:無期限

- 決算:11月

- 運用: SBIアセットマネジメント

楽天・バンガード・ファンド(新興国株式)

次、楽天バンガードの新興国株ファンド。

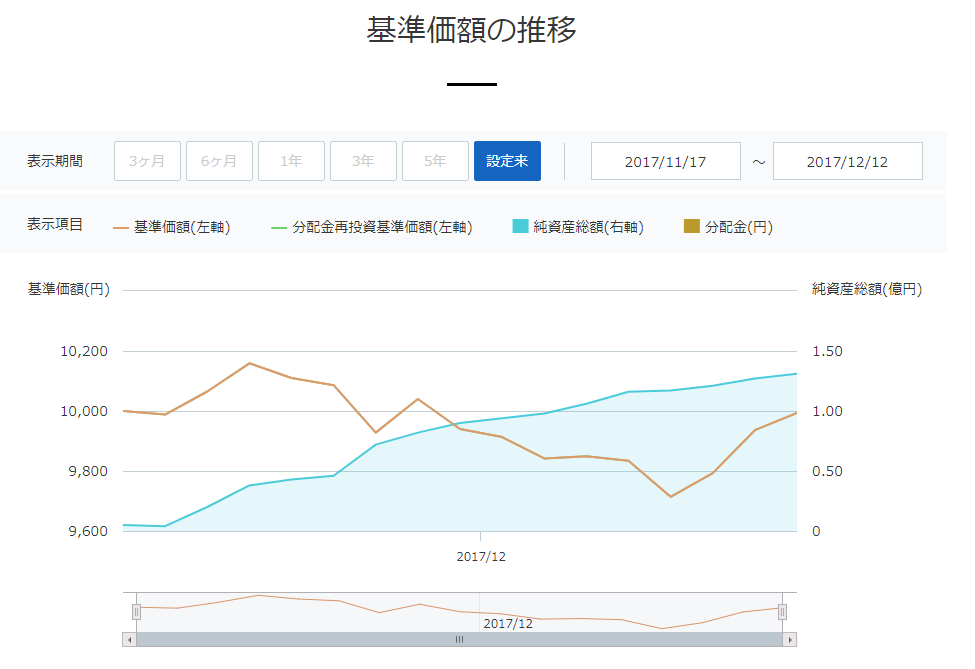

(出典:楽天投信投資顧問)

- ベンチマーク:FTSEエマージング・マーケッツ・オールキャップ(含む中国A株)・インデックス

- 基準価格:9,994円(17/12/12執筆時点)

- 銘柄数:約4000銘柄

- コスト:0.25%

- 償還:無期限

- 決算:7月

- 運用:楽天投信投資顧問株式会社

運用資産総額1.31億円まで増えてきました(全米株式についてはもう27億円も集まっています)。ニッセイ新興国株でも1.84億円なので、そろそろ追いつきそうです。

野村インデックスファンド・新興国株式は43億円ありますが、信託報酬0.6%ですからよくもまあみんな買うなあという感じ。

今まで最安争っていたeMAXIS Slim 新興国株式インデックスは16億円、ここくらいは目指せそうです。

比較

コストメリットはSBIのEXE-i

コスト優位に立っているのはSBIのEXE-iで、これだけの理由で順位をつけています。コスト差が全てですから。

コスト差の理由は2点。元々のETFの信託報酬の差と、証券会社のマージンの差です。

前者については、SBIがチャールズ・シュワブという、数ある米国パッシブファンドの中でも最安のETFを運用している証券会社のETFをベンチマークにしていることに起因します。

ブラックロックの記事でも少し触れましたが、チャールズ・シュワブは資産規模では米国10位ですが、コスト的には常に最安を競っています。まあVWOと0.01%しか変わりませんが。

後者については、単にマージンの設定差でしょうか。EXE-iは今のところSBI証券でしか購入出来ず、特別な価格設定が出来るのかもしれません(楽天バンガードはSBIやマネックス証券でも購入可能)。

どちらも良い点として、1つのETFのみをベンチマークとしている点が挙げられます。

投資対象は楽天バンガードだが

銘柄数は楽天バンガード優位です。EXE-iは約1000銘柄に対して楽天バンガードは約4000銘柄になります。

中身としても、小型株まで網羅しているのは楽天バンガードです。ここは流石というところ。

まあしかしながらですね、そこまで数を広げる必要があるかどうかと言われると微妙なところです。EXE-iの20か国1000銘柄でも十分なほど分散されていますし、新興国の成長に対して平均的なリターンを得るという目的は達成できると思います。

それにしても、本家のETF同士を比べると、銘柄数が4倍差の割には経費率で0.01%差しかないのですから、VWO恐るべしと言えるかもしれませんね……。

構成国やボリュームの大きな銘柄について

構成国や構成銘柄上位はほぼ同じですね。

どちらも中国が30%、台湾15%、インド12%くらいで、ブラジル、南アフリカと続きます。ちなみに韓国は含まれていません。

構成銘柄上位にテンセントやTSMC、中国銀行系列が来るのも一緒です。

楽天バンガードの業種比率は見当たらなかったのですが、EXE-iについては金融30%、情報技術13%となっています。景気敏感株が多い印象ですかね。

その他のポイント

本家のETFはVWOの方が桁違いに大きい

チャールズ・シュワブはせいぜい預かり資産10位の証券会社ですので、母体となるETFも50億ドル以下です。一方のVWOは700億ドルもありますから、安定感は桁が違うわけです。

最終的には企業体力の問題になりますから、0.01%を下げる工夫余地もバンガード側にあるように思います。そこまで気にしなくてもいいようにも感じますが。

この差が覆ろうが、楽天とSBIの体力差が出ているマージン差が響いている以上はコストメリットは逆転しそうにないです。

乖離に注意したい

ファンド・オブ・ファンズですので、本家と乖離する可能性はあります。

期待リターンに影響するのでなるべく乖離しないでほしいですが、設定後しばらくは安定しないと思います。

eMAXIS Slim 新興国株式インデックスと同じくらいの資産(約16億円)まで集まる頃には安定するんじゃないかと思います。

結論

ということで、冒頭の結論通り、今ならEXE-iつみたて新興国株式ファンドでしょうかね。買う手間を気にしないならVWOの方がさらに優先です。

コストメリットだけしか見ていません。新興国株への投資をする上で、小型株まで考えるメリットは小さいと思います。

どちらもベンチマークとの乖離は出てしまっていますが、はじめて数年くらいはファンドの規模も小さいので仕方ないですね。嫌なら米国口座開いてVWOを買いましょう。他の新興国株ファンドは比較対象にもなりません。

とはいえ、これから楽天バンガードもまた値下げしてきそうな予感があります。まあ正直、どっちを買っても後悔はしないと思います。

楽天バンガードの第一弾(VTI相当)についての記事も合わせて読んでもらうと、理解が進むかと思います。

SBI証券はこちら。

マネックス証券はこちら。

丸々2週間くらい放置してました。すみませんでした(^^;)

仕事が忙しかったわけでもなく、ブログデザインを変えるのにあれこれやったわけでもなく、ずっとゼノブレ2やってたのです。まだ終わってないんですけども。笑