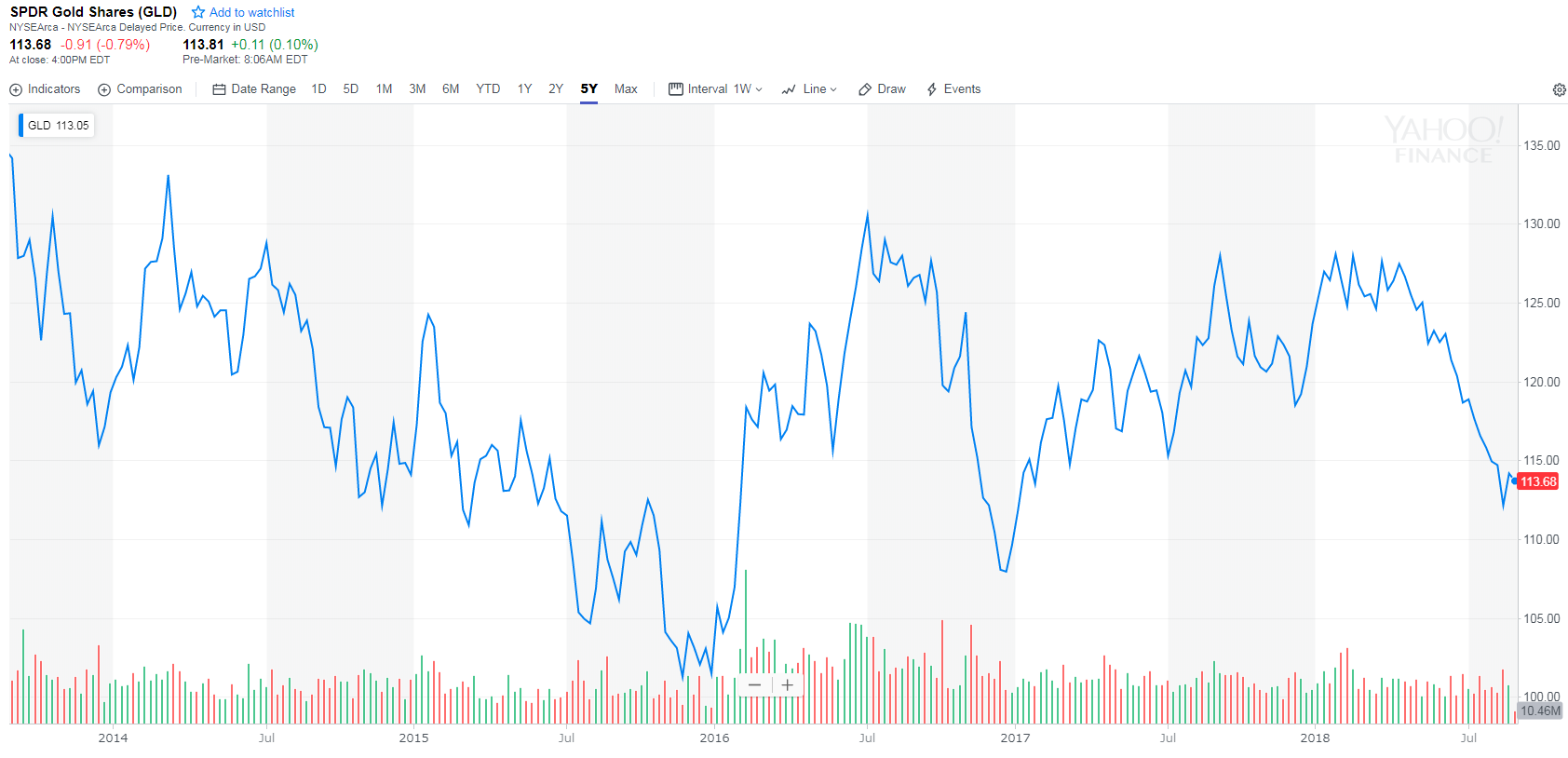

金は株式と逆相関が見られる現物資産で、株式が好調なここ数年はずっと軟調でした。そしてここ数日、また一段と下落が続いています。

金の解説記事はいくつか書いていますが、よければこちらをどうぞ。

米中の関税戦争

金とドルの状況おさらい

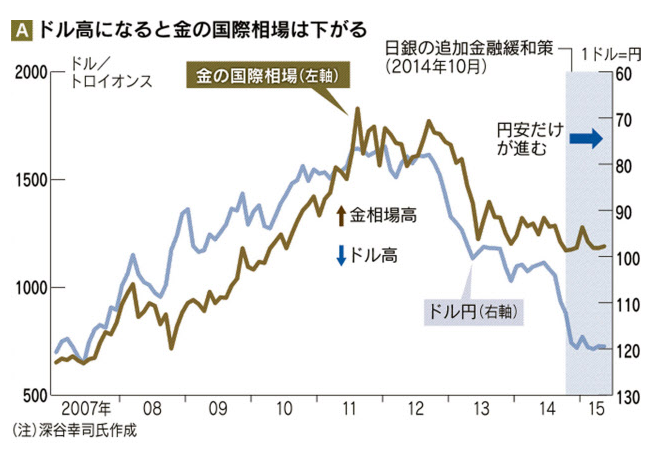

まず、金はドル建てで取引されるため、ドルとは逆相関します。

(出典:NIKKEI STYLE)

そして米国経済は目下絶好調で、ついこの前、S&P500が史上最高値をまた更新しましたね。

参考米国株式市場はS&P500とナスダック、3営業日連続で最高値更新

日本はバブル時代につけた高値の半分ちょっとで既に高値感があるのに、アメリカと来たらまだ勢いが止まりそうにありません。

トランプの減税策や大幅な公共投資が今のところ上手く回っています。

FRBは好景気のうちにしたたかな利上げを敢行し、いつの間にか豪ドルより金利が高くなるという……。この辺は詳しい記事を書いたので読んでください。

世界で一人勝ちの米国には世界中からマネーが集まってきます。しかも金利高ですから、ドルを持っていると非常に有利です。

すると、他の資産が売られて、ドル買い(ドル高)が進んでいきます。「他の資産」の一つがインカムを産まない金、ということですね。

米国経済が好調のうちに、金価格が上昇することはないでしょう。

貿易戦争と為替操作

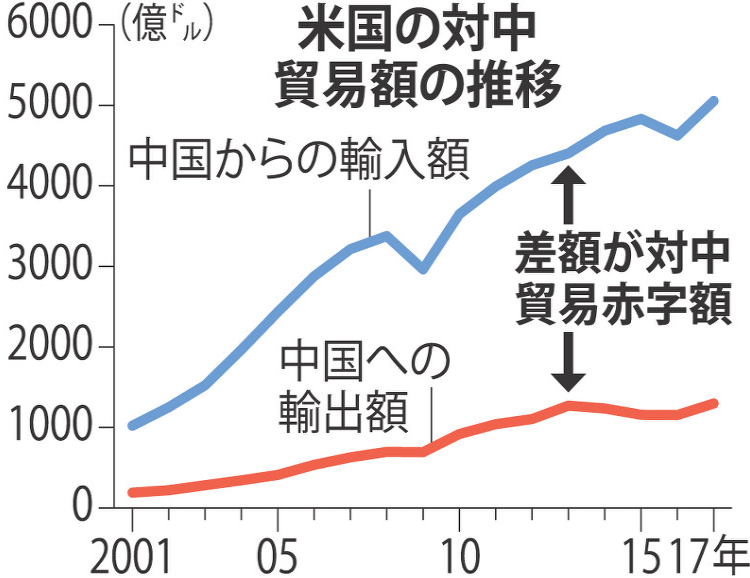

現状、米国と中国の超大国2国における貿易摩擦が大きな問題になっていますね。

今も互いに関税をかけ続けていますが、普通にやると中国の分が悪いです。

以下のように中国経済は米国需要に依存していて、米国は中国がいなくても賄えてしまうからです。両国にとって、関税という手札を切る意味合いは全く違います。

(出典:デジタル毎日)

もちろん中国もよく分かっていて、この構造を壊すためにお家芸の為替操作を進めています。

自国通貨安が進めば輸出有利になり、関税が増えてもペイできるということですよ。これは大丈夫ですよね。

分からなかったらこれ読んでくださいね。

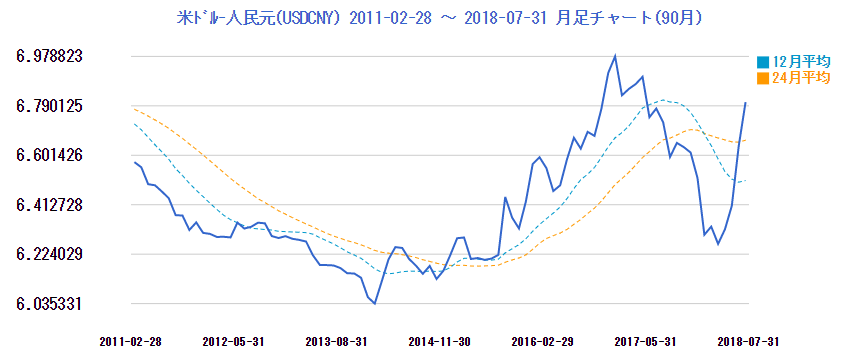

ドル/人民元レートを見ると、はっきり下落傾向にあります。1ドル=7元は10年来の安値であり、巨大な抵抗帯になります。

(出典:サーチナ)

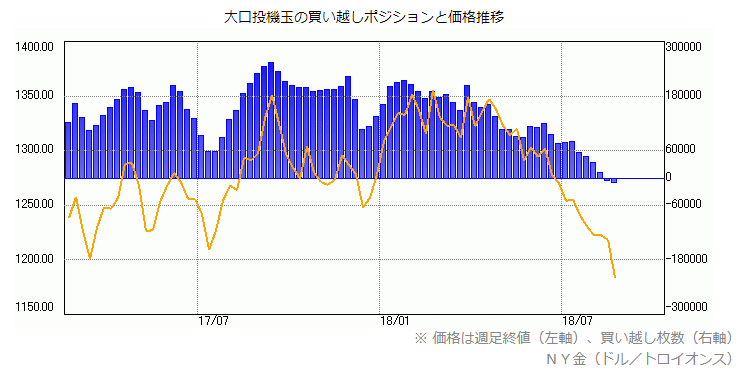

で、ドル買いの代わりに売っているものも一つが金ではないかと言われています。データで見ると大口の金売りが鮮明です。

(出典:第一商品)

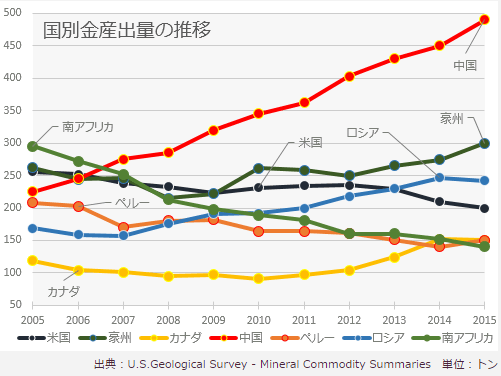

実は中国は金の生産世界一でもありますが、金額規模的にどうでもいいということだろうか?

(出典:Let’s GOLD)

で、そのせめぎ合いの途中経過ですが、今のところは中国は貿易黒字が拡大しています。

参考中国ドル建て輸出、6月は前年比11.3%増 対米貿易黒字額は過去最高

ドルが上がって人民元が切り下がりましたので、関税を上手く躱しているということです。

しかも今や中国は米国債保有国世界一ですから、ドル高は所得収支に大きく貢献してくれますね。ここまでOKです。

ただまあ貿易戦争として構造的に厳しい状況に変わりません。

また、中国は対外債権国2位ですが(本当か怪しいらしいが)、莫大な債務国でもありますので、過度な人民元安で支払いが苦しくなります。

ところで、大勢を見極めるのに貿易収支で判断するのはもはや力不足です。きちんと経常収支を理解しておきましょう。

「貿易赤字拡大=悪」と断定する人は、経済について間違った認識を持っていると思います。

通貨高と通貨安のどっちが良いのか

自国通貨安と通貨高、どちらが良いかと言われたら「国の状態による」と答えます。状態というのは国際収支のことです。

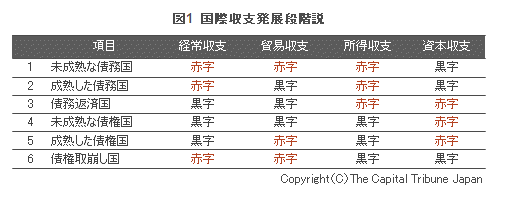

国際収支発展段階説というものがあります。

(出典:The Capital Tribune Japan)

成熟した国家は通常、貿易赤字になるものなのです。赤字転落しても海外資産が所得収入を生むことでトータルの経常収支はプラスになっているという仕組み。

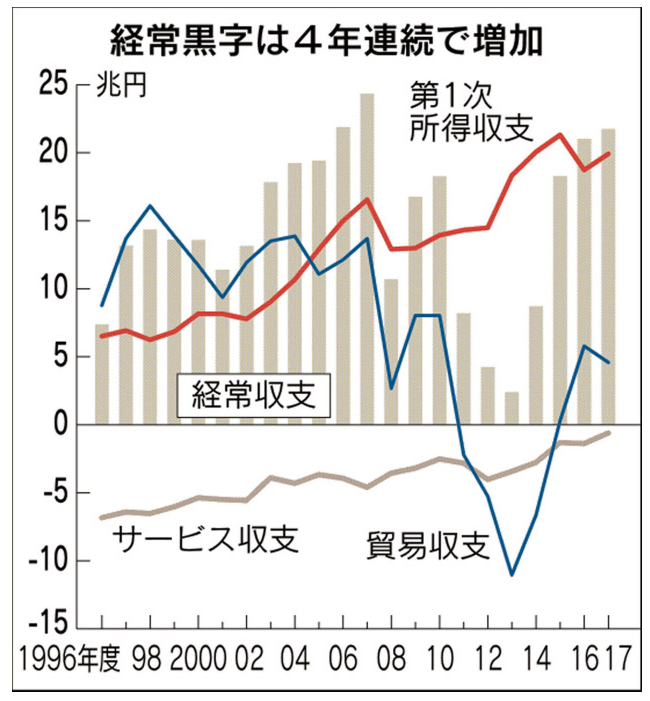

実際、日本も震災以降に貿易赤字が拡大していますが、所得収支はずっと伸び続けています(現在世界一位)。

(出典:日本経済新聞)

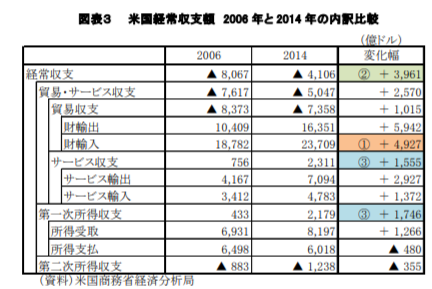

一方のアメリカは貿易赤字、経常赤字は相変わらずですが所得収支とサービス収支が伸びています(図はちょっと古いけど)。見事に構造転換していると言えるでしょう。

(出典:米国商務省経済分析局 )

これに照らし合わせると、アメリカは自国通貨高が現状ベスト(トランプは逆のこと言ってますが)、中国はまだ自国通貨安が取るべき戦略でしょうか。

両者が合致しているということで、大きな流れはドル高人民元安なのだと思っています。

日本でもそうですが、円安で喜ぶ企業もあれば苦しむ企業もあります。

トランプも口で言うほどドル安を進めたいのかどうか判断に迷うところですが、少なくとも貿易収支だけを見て経済を話すと全く折り合わないと思います。

金のポートフォリオ上の役割として

既に金の話しなどしていませんでしたが、最後に金を買うべきかどうか私なりの解釈を書いておきます。とりあえず私は買わないつもりです。

米国株をやるような人は、株式+安全資産(現金)でポートフォリオを組んでいる人が多いイメージがあります。私もそうです。

ポートフォリオを増やすと管理も大変だし、株一本でもいいかと思ってます^^;

反対意見として、金をポートフォリオに組み込む著名投資家といえばレイ・ダリオです。

彼が個人投資家向けとする「オールシーズン(全天候型)ポートフォリオ」では、実に全体の10%を占めます。

金のメリット・デメリットは明確です。

- メリット:株式と逆相関するため、組み込むことで株式軟調相場でも強いポートフォリオを作れる

- デメリット:歴史的にトータルリターンはほぼゼロ、インカムゲインなし、利益はキャピタルゲインのみ

過去のデータは株式の強力なリターンを証明してくれますが、将来を保証するわけではありません。

金は退避資産としての役割的に将来も逆相関しそうですが、そのあたりを評価して購入するか検討すべきでしょう。

ポートフォリオを組むということ

念のため伝えておくと、ポートフォリオというのは一定のルールのもとで組み上げられるべきです。

下落しそうだから金を買うというのは、下落サインをルールに組み込まなければその時点で戦略に反します。難しいですね。

予測を排除して資産運用をするということです。

もし予測できるならボラティリティの高い資産に集中投資するほうがリターンが高くなりますので、金を買うよりも株の空売りかインバース買いが最適解にはなりますが、難しすぎる上にリターンも保証されないのでやめたほうが賢明です。

関連記事です。

予測投資の思考実験をしてみた記事です。

「空を飛ぶ能力、透視能力、予知能力のどれがほしい?」と聞かれて、予知能力と答えたら汚い大人の仲間入りです。

利上げ記事その2。米国株との絡みを考えた内容です。

過去データ上は利上げしても1年くらいは上がり続ける傾向があるので、今回のピークが怖いといえば怖い。

株のリターンが素晴らしいという話はシーゲル先生の本を読んでもらえば分かります。